目次

民法が改正され、2020年(令和2年)4月1日より「配偶者居住権」という権利が新設されました。この改正は、今後の相続に大きく影響すると考えられます。

今回は、配偶者居住権とは何なのか、配偶者居住権の相続税評価についてご紹介いたします。

1.配偶者居住権とは

1-1.配偶者居住権とは

配偶者居住権とは、自宅所有者の死亡後であっても、配偶者がその自宅に住み続けることができる権利です。権利の存続期間は配偶者の終身ですが、任意で設定することもできます。

今までの相続の遺産分割は、遺族で公平に分けることが重視されていたため、配偶者が自宅のみしか相続できなかったり、遺産分割のために自宅を売却しなければならなくなったりと、遺された配偶者のその後の生活が守られていませんでした。

そこで、配偶者が自宅を相続しなかった場合であっても、その自宅には住み続けることができるように、不動産の所有権を「配偶者居住権」と「所有権」に分割したのです。

こうすることで、配偶者は配偶者居住権のみを相続することで自宅に住み続けることができ、さらにその後の生活資金に充てるための遺産を相続することができるようになります。また、相続人間における遺産分割協議も円滑に進めることができるようになります。

1-2.配偶者居住権の取得要件

配偶者居住権は、自宅所有者の死亡により、自動的に配偶者が取得できるものではありません。次のいずれかによって、取得することができます。

- 遺言

- 遺産分割協議

- 家庭裁判所の審判

1-3.配偶者居住権の留意点

登記が必要

配偶者居住権は所有権と同様に、登記が必要となります。

もし所有権が第三者に売却され、自宅の退去を迫られた場合であっても、登記をしていれば法的に配偶者居住権を所有していることを証明することができますので、自宅を明け渡す必要はありません。

譲渡の禁止

配偶者居住権は配偶者のみに与えられる特別な権利であり、一身専属的なものであるため、第三者に譲渡することはできません。

また、相続することもできません。配偶者の死亡と同時に消滅します。

必要費の負担

配偶者居住権のみで自宅に住んでいる場合には、配偶者であっても人の家に住まわせてもらっている立場ですので、丁寧に気を付けて住む責任があります。

賃貸住宅のように家賃を支払う必要はありませんが、その代わり家の修繕費などの必要費は負担しなければなりません。

小規模宅地等の特例の適用対象

被相続人の自宅を相続した場合には、適用要件をみたせば特定居住用宅地等として小規模宅地等の特例の適用を受けられます。配偶者居住権は配偶者が取得するものですので、適用要件を満たしており特例の対象となります。

ただし、小規模宅地等の特例は土地に対して適用されるものですので、配偶者居住権のうち建物部分については対象になりません。

【関連記事】土地の相続税対策に欠かせない小規模宅地等の特例とは?

2. 配偶者短期居住権とは

2-1.配偶者短期居住権とは

配偶者短期居住権とは、遺産分割協議や調停が行われている場合などには、すぐに配偶者に自宅を出て行くように求めることは酷ですので、それらが決着するまでの間は配偶者が住み続けることができる権利のことです。

思ったより早く決着した場合でも、6ヶ月間は配偶者短期居住権が認められていますので、死亡日から6ヶ月を経過する日まで住み続けることができます。

2-2.配偶者短期居住権の存続期間

配偶者短期居住権が認められる期間は次の通りです。

| 遺産分割をする場合 | ・遺産分割により自宅を取得する人が決定した日 ・死亡日から6ヶ月を経過する日 のどちらか遅い日までの期間 |

|---|---|

| 遺産分割以外の場合 | 自宅を取得する人からの配偶者短期居住権の消滅の申入れの日から6ヶ月を経過する日までの期間 |

2-3.配偶者居住権と配偶者短期居住権との違い

配偶者居住権が配偶者の終身の権利であることに対して、配偶者短期居住権は、最低6ヶ月間の認められる期間に限りがある権利です。

また、配偶者居住権は財産であるのに対して、配偶者短期居住権は当然に認められている権利であるため財産価値はありません。配偶者が配偶者居住権を取得できなかった場合においても、配偶者短期居住権は認められます。

3. 配偶者居住権で変わる遺産分割

配偶者居住権が新設されたことで、相続はどのように変わるのでしょうか。具体的な数字でご紹介いたします。

【事例1.】

- 被相続人:父

- 相続人:妻、子1人

- 遺産

自宅 4,000万円 預貯金 2,000万円 合計 6,000万円

これを法定相続分で相続するとした場合には、妻と子は1/2ずつ3,000万円を取得することになります。

配偶者居住権がなければ妻は自己資金の持ち出しになる

妻は住む家がなくなると困るため4,000万円の自宅を相続すると、子は2,000万円しか相続できません。

妻は差額1,000万円を自己資金や、自宅の売却、借入金などで工面して子へ支払わなければなりません。

今まで住んできた自宅を確保するために、預貯金を相続できず、さらに自己資金まで減らしてしまっては配偶者のその後の生活は立ち行かなくなってしまいます。高齢であれば尚更です。

配偶者居住権新設で妻は預貯金も取得可能になる

この問題が配偶者居住権の新設によって変わります。

自宅4,000万円のうち配偶者居住権が1,500万円であるとします。

妻は自宅に住み続けることができれば良いので、配偶者居住権1,500万円と預貯金1,500万円の計3,000万円を相続します。

子は自宅の所有権2,500万円と預貯金500万円の計3,000万円を相続します。

こうすることで、配偶者は住む場所を失うことなく、かつその後の生活資金も相続することができ、「遺族の生活を守る」という相続の役割が果たせます。

| 相続人 | 配偶者居住権新設前 | 配偶者居住権新設後 |

|---|---|---|

| 子 | 遺産額6,000万円 ÷ 2人 = 3,000万円 | 自宅の所有権2,500万円 + 預貯金500万円 = 3,000万円 |

| 妻 | 遺産額6,000万円 ÷ 2人 = 3,000万円 | 配偶者居住権1,500万円 + 預貯金1,500万円 = 3,000万円 |

4. 配偶者居住権の相続税評価方法

配偶者居住権は自宅建物に対する権利ですが、自宅に住むということはその敷地も利用していることになりますので、配偶者居住権の評価は建物と土地を評価することになります。

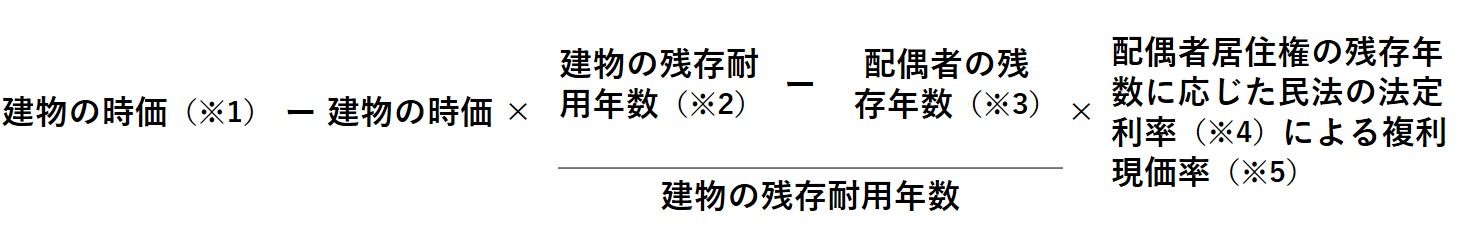

算式は次の通りで、建物の時価から、配偶者居住権が設定された所有権の評価額を差し引いた金額が配偶者居住権の評価額となります。

建物の残存耐用年数、配偶者の平均寿命を用いた計算となっており、配偶者居住権の評価額は、配偶者があと何年その自宅に住むのかがポイントとなっています。

建物の配偶者居住権評価額

| ※1 建物の時価 | 固定資産税評価額を使用します。 |

| ※2 建物の残存耐用年数 | 建物の構造に応じた法定耐用年数を1.5倍にし、そこから築年数を差し引きます。 |

| ※3 配偶者居住権の残存年数 | 配偶者の平均余命を使用します。 |

| ※4 民法の法定利率 | 2020年4月1日時点では3%です。 同日より変動制が導入され、3年毎に見直されることになりました。 |

| ※5 複利現価率 | 国税庁が公表している「複利表」を使用します。 |

【参考サイト】【確定申告書等作成コーナー】-耐用年数(建物/建物附属設備)|国税庁

【参考サイト】平成30年簡易生命表の概況|厚生労働省

【参考サイト】複利表|国税庁

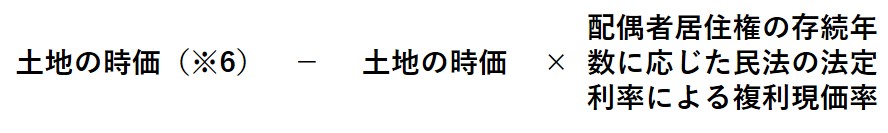

土地の配偶者居住権評価額

※6 土地の時価:路線価方式または倍率方式により計算した金額です。

5.配偶者居住権の計算

算式だけではわかりずらいので、次の事例を使い実際に配偶者居住権の評価額を計算してみましょう。

5-1.建物についての評価

【事例2.】

- 固定資産税評価額2,000万円

- 木造

- 築13年

- 妻85歳

この条件をもとに、必要な値をそれぞれ算出していきます。

建物の残存耐用年数

法定耐用年数表より、木造住宅の耐用年数は22年となっています。

算式

法定耐用年数 × 1.5倍 ― 築年数 = 建物の残存耐用年数実際の計算

22年 × 1.5 -13年= 10年

建物の残存耐用年数は、10年となります。

配偶者居住権の残存年数

85歳女性の平均余命より、8年となります。

複利現価率

配偶者居住権の存続年数8年、法定利率年3%である場合の複利現価率は0.789となります。

建物の配偶者居住権評価額

| 建物の時価(固定資産税評価額) | 2,000万円 |

|---|---|

| 建物の残存耐用年数 | 10年 |

| 配偶者の平均余命 | 8年 |

| 複利原価率 | 0.789 |

これらの値を算式に当てはめます。

算式

建物の時価 - 建物の時価 ×( 建物の残存耐用年数- 配偶者居住権の残存年数) ÷ 建物の残存耐用年数 × 配偶者居住権の残存年数に応じた民法の法定利率による複利現価率

実際の計算

20,000,000円 - 20,000,000円 ×(10年-8年)÷10年 × 0.789 = 16,844,000円

建物のうち配偶者居住権の相続税評価額は、16,844,000円ということになります。

建物が古い場合

築年数が長い場合には、「建物の残存耐用年数」が0またはマイナス、または「建物の残存耐用年数」が「配偶者居住権の残存年数」より少ないため、差し引いた時点でマイナスになってしまいます。

このような場合には、「建物の残存耐用年数-配偶者居住権の残存年数 ÷ 建物の残存耐用年数」の算式の結果は0として計算しますので、配偶者居住権の相続税評価額は、建物の時価そのままということになります。

所有者がご高齢だった場合には、このパターンが多くなります。

5-2.土地についての評価

【事例3.】

路線価方式による土地評価額:5,000万円

複利現価率は建物と同様で0.789です。これを算式に当てはめます。

算式

土地の時価 - 土地の時価 × 配偶者居住権の存続年数に応じた民法の法定利率による複利現価率実際の計算

50,000,000円 - 50,000,000円 × 0.789 = 10,550,000円

土地についての配偶者居住権の相続税評価額は、10,550,000円ということになります。