目次

所得税では当たり前となってきている電子申告ですが、2019年10月1日より相続税も対象となりました。

今回は、相続税の電子申告について詳しくご紹介します。

1. 相続の電子申告とは

電子申告とは、インターネット上で申告書の作成や申告、納税を行うことをいいます。

e-Tax(イータックス)という言葉を聞かれたことがあるかと思いますが、これは国税庁が提供している電子申告を行うためのシステムのことで、正式名称を「国税電子申告・納税システム」といいます。

電子申告を利用することで、申告書を紙に印刷し、まとめて、税務署へ持参するという申告の手間がなくなりますし、納税も銀行へ行く必要がなく、クリックひとつで終えることができます。

特に相続税は申告書自体の枚数が多いため、多くの方でちょっとした本のような厚さになりますので、これがなくて済むというのは非常に便利になりました。

【関連記事】相続税申告書の書き方

2. 相続税を電子申告するための事前準備

電子申告の利用を開始するためにやらなければならないことです。既に所得税などで電子申告を利用している人は、改めて行う必要はありません。

手順通りにご紹介しておりますので、順を追って手続きを行っていただければと思います。

2-1.パソコンの準備

インターネットが利用できるパソコンが必要です。

また、OSはWindowsのみに対応しており、Macでは利用できませんので注意してください。

2-2.マイナンバーカードをお持ちでない方

マイナンバーカードをお持ちの方は、お読みになる必要はありません。次の「マイナンバーカードをお持ちの方」にお進みください。

なお、マイナンバーカードの交付申請については、以下のサイトをご覧ください。

【参考サイト】「マイナンバーカード交付申請」|マイナンバーカード総合サイト

電子証明書の取得

マイナンバーカードをお持ちでない方は、電子申告のデータが、利用者本人が作成したものであるか、データが改ざんされていないかを確認するために電子証明書が必要になります。

税務署へ持参した場合には、免許証などを提示しその場で本人確認が行われますが、電子証明書はその代わりになります。

電子証明書の発行は税務署に依頼するわけではなく、指定された発行機関から取得します。

具体的な発行機関はこちらをご確認ください。各機関により取得方法や費用が異なります。

【参考サイト】2 電子証明書の取得|e-Tax

その他の電子証明書では、電子証明書を使用するための専用ソフトをインストールする必要がある場合もあります。

詳しくは、電子証明書の取得にあせて発行元にご確認ください。

電子申告・納税等開始届出書の提出

マイナンバーカードをお持ちでない方は、申告書を提出する所轄税務署へ「電子申告・納税等開始届出書」を提出して、電子申告の利用を開始することを知らせます。

相続税の申告書は被相続人の住所地の所轄税務署に提出しますが、開始届出書の提出先は電子申告を開始する相続人の住所地を管轄している税務署です。

紙の届出書を利用することもできますが、「e-Taxの開始(変更等)届出書作成・提出コーナー」でオンライン提出することもできます。

書面で提出する場合の様式、オンラインの場合ともにこちらのページから手続きできますのでご確認ください。

【参考サイト】3 開始届出書の提出|e-Tax

2-3.マイナンバーカードをお持ちの方

マイナンバーカードなどICカードに組み込まれた電子証明書を使う場合には、ICカードリーダライタ(マイナンバーカード対応のスマートフォンで代替が可能です)も必要になります。

そこまで高価な機器ではなく、ネットショップや家電量販店などで3,000円もせず購入できます。

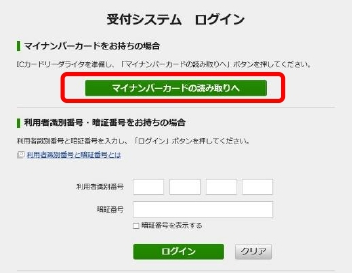

e-Taxソフトのログイン画面の「マイナンバーカードの読み取りへ」から進んでください。

2-4.利用者識別番号と暗証番号の取得

利用者識別番号と暗証番号は、電子申告の際に必要となる番号です。

電子申告・納税等開始届出書をオンライン提出した場合には、オンラインで通知され、書面提出した場合には1週間前後で送付される大切な番号です。

もし、既に利用者識別番号と暗証番号を取得している人が、再度取得してしまった場合には、最後に取得した番号が有効となります。

3.相続税を電子申告する

3-1.e-Taxソフトまたは市販ソフトで申告書を作成する

e-Taxのホームページでは、e-Taxソフトが無償提供されていますので、ダウンロードして申告書を作成することができます。

ただし、所得税の確定申告のように多くの人が利用するものではありませんので、そこまで簡単な仕組みにはなってはいません。

e-Taxで確定申告をされた方であればお分かりになるかと思いますが、所得税であれば要所に金額を入れれば、紐づいている他の別表へも自動で転記され、税額も計算されます。

一方で、相続税の場合には、e-Taxソフトだけですべて完結させようとすると難しいかと思います。

一度、市販の相続税申告ソフトで申告書を作成したあと、それをe-Taxソフトに移すと効率が良いかと思います。

3-2.電子署名を付与する

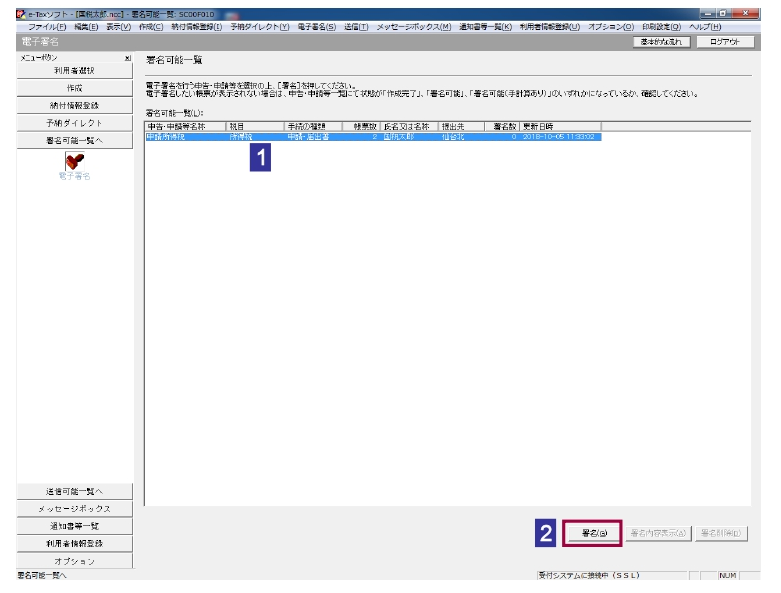

申告書の作成が完了しましたら、「署名可能一覧」からその申告を選び、電子証明書を使って電子署名を付与します。

署名が完了すると「署名数」の欄に「1」と入り、送信可能な状態になります。

3-3.データを送信する

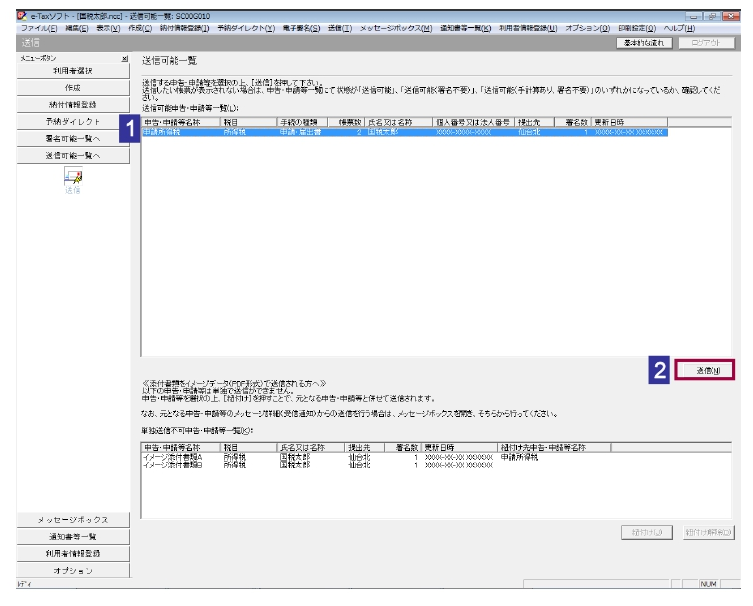

「送信可能一覧」の画面を開くと、送信できる申告データが表示されていますので、該当の申告を選択して送信ボタンをクリックします。これで申告書が税務署へ送られました。

もし送信漏れがあった場合には、既に送信した申告書を含めて再送信してください。税務署は最後に受信した申告が最新のものであるとして処理しますので、別途連絡等は不要です。

3-4.即時通知を確認する

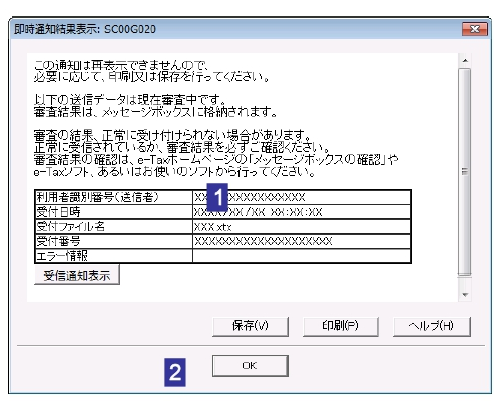

データを送信すると次の画面が表示されますので、「受信通知表示」をクリックしてきちんと受信されたかを確認します。

即時通知の画面は再表示することができませんので、保存または印刷をして残しておくことをお勧めします。

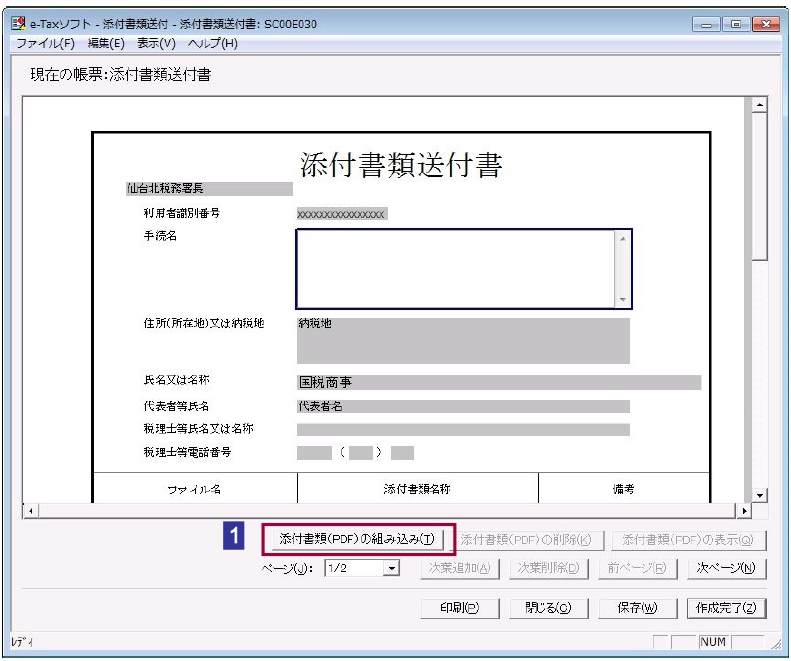

3-5.添付書類もデータ送信可

相続税は添付書類が非常に多いのですが、これらもPDFのイメージデータとして電子申告することができます。

1回の送信で送ることができるPDFのデータ量は8MBで、10回まで追加送信することができます。それも超える場合には、超過分の添付資料は紙で提出します。

【出典サイト】e-Tax ソフト操作マニュアル P.426|国税庁

4.相続税で電子申告できないケース

2019年10月より相続税も電子申告に対応しましたが、すべての相続税申告が対象となっているわけではなく、次の申告は従来通りの書面提出になりますので注意してください。

4-1.2018年以前の相続

電子申告の対象となったのは、2019年1月1日以降に発生した相続ですので、2018年12月31日以前の相続については対象外となります。

4-2.修正申告

修正申告書は電子申告に対応していません。2019年以降の相続税申告に対する修正申告であっても同様です。

更正の請求には対応しています。

5.相続税を電子申告するメリット・デメリット

ご紹介してきました通り、電子申告は非常に便利なシステムであり、所得税や法人税では既に電子申告が主流となっています。2020年4月開始事業年度より、大法人については電子申告が義務化されたほどです。

電子申告を始められるうえで知っておいていただきたい多くのメリットと、少しのデメリットをご紹介します。

5-1.メリット

いつでもどこでも申告可能

オンラインですので、24時間どこからでも申告することができます。税務署への往復時間、開閉時間、待ち時間を気にする必要がありません。

データ保存可能

書面で提出した場合には控えも書面で返ってきますので、保存中に紛失するリスクがありました。

電子申告の場合にはデータとして保存できますので、バックアップも簡単に行うことができ、紛失リスクは低くなります。また他の相続人と共有する際にも、オンラインでやりとりすることができます。

電子納税が可能

電子申告をした後、そのままの流れで納税まで済ませることができます。

事前に口座を登録しておくことで自動的に振替されます。また、インターネットバンキングを利用した納税も可能です。

5-2.デメリット

送信できていない可能性

データの送信を行った後には、即時通知のウィンドウが開きますので、きちんと送信できたかどうかを確認することはできます。

しかし、もし送信エラーになっていた時にこの確認作業を怠ってしまった場合には、申告できていないにもかかわらず、申告したと思い込んでしまう可能性があります。

即時通知を必ず確認することで防げるトラブルです。

6.相続税の電子申告を税理士に依頼する場合

相続税の電子申告は自分で行うよりも、税理士に依頼する場合の方がさらにメリットが多くなります。

6-1.相続人の署名が不要

税理士に相続税申告の代行を依頼し、その税理士が電子申告する場合には、税理士の電子署名だけで送信することができますので、相続人の署名が必要なくなります。

ただし、税理士側の処理だけで電子申告を済ませることができますので、税理士が納税者の暗証番号を知っていることなどで発生するかもしれない万が一のトラブルに備えて、多くの税理士は「利用同意書」を準備しており、相続人全員の署名捺印をいただくようになっております。

【出典サイト】2章 電子申告Q&A-事前準備 | 日本税理士会連合会

6-2.相続人全員分を一気に送信

自分で電子申告を行う場合には、代表の相続人がe-Taxソフトなどで申告書を作成し、そのデータを他の相続人にメールなどで送信します。

受信した各相続人はそのデータに電子署名をし、電子申告をすることになります。

各相続人それぞれに電子申告の準備が必要となりますので、非常に手間がかかります。

しかし、税理士が代行している場合にはその必要がありません。税理士が相続人全員分を一気に送信することができ、税務署からの受信通知は各相続人にも送られる仕組みになっています。

6-3.税理士・税務署にとってもメリット大

相続税を電子申告にするメリットは、税理士や税務署にとっても非常に大きいものです。

税理士側では、相続人の署名が不要となり、遠隔地の相続人への対応や時間調整などを考慮する必要がなくなりました。

申告期限がギリギリの方に対してもスムーズな対応が可能となります。提出する申告書や添付書類を紙に印刷する必要がなくなり、お客様の同意が得られれば控え一式もデータでお渡しすることができます。

税務署側では、書面で受け取った申告書を税務署のシステムに入力する手間がなくなります。

電子申告は納税者、税理士、税務署とすべてにメリットがありますので、ここまで促進されているのです。