目次

相続税には債務控除という計算過程があり、相続した財産に債務がある場合には相続税を節税することができます。

「債務」と一言に申し上げましても、債務控除の対象になるもの、ならないものがありますので、詳しく具体的にご紹介いたします。

1.相続税の債務控除について

まず債務控除とは何か、概要をご紹介いたします。

1-1.相続税の債務控除の概要

相続財産は現金預金や不動産などプラスの財産だけとは限りません。借金などのマイナスの財産もあります。

相続人は基本的にプラス財産もマイナス財産も相続しなければなりませんので、プラスの財産だけに相続税を課するには問題があります。

そこで「債務控除」が設けられており、相続したプラス財産からマイナス財産を控除した正味の遺産総額に相続税がかかるようになっています。

1-2.債務控除の計算方法

債務控除は、相続したプラスの財産からマイナスの財産を差し引く計算のことをいいます。

債務控除の対象になるマイナスの財産には債務の他、葬式費用も含まれます。

プラスの財産 - マイナスの財産(債務+葬式費用)= 正味の遺産総額

相続税の計算過程には、相続開始日前3年以内の被相続人からの贈与財産を相続財産に加算させる生前贈与加算がありますが、ここから債務控除を差し引くことはできません生前贈与加算の金額はこの正味の遺産総額に加算されます。

具体的な債務の内容につきましては、「2.遺産総額から控除できる債務」、「3.遺産総額から控除できない債務」でご紹介いたします。

なお、債務控除を受けられる葬式費用については次の関連記事をお読みください。

【関連記事】相続税の債務控除の対象になる葬式費用とは

1-3.債務控除の対象者

相続税の債務控除は誰でもできるわけではなく、相続人と包括受遺者に限られます。

包括受遺者とは、遺贈により相続財産の全部または一部の一定割合を取得する人のことで、相続人と同じくプラスの財産もマイナスの財産も取得することになるからです。

- 相続放棄をした人

- 特定受遺者

- 制限納税義務者

相続放棄をした人

相続放棄をした人はすべての財産について相続をしませんので、債務控除もありません。ただし、葬式費用については対象になります。

特定受贈者

遺贈を受ける人である受遺者には、包括受遺者と特定受遺者があります。

包括受遺者とは、遺贈により相続財産の全部または一部の一定割合を取得する人のことで、相続人と同じくプラスの財産もマイナスの財産も取得することになるため、債務控除の対象になります。

特定受遺者とは、遺言によって遺贈される財産が特定されている人のことで、それ以外の財産は相続しませんから債務控除もありません。

制限納税義務者

制限納税義務者は日本国内にある財産にのみ相続税がかかりますので、債務控除ではその相続税が課せられた国内財産に関係する債務のみが対象となります。

例えば、制限納税義務者が相続する不動産にかかる固定資産税の未払金や、その不動産を取得するための借入金などがあります。

2.遺産総額から控除できる債務

債務控除の対象になる債務は、具体的に次のようなものです。

判断の基本は、「被相続人が死亡した時点で確定している債務」です。

- 住宅ローンなどの金融機関からの借入金

- 個人間の借入金

- 入院費などの医療費

- 準確定申告による所得税や住民税、固定資産税などの公租公課

- 電気水道ガスなどの公共料金の未払金

- クレジットカードの未払金

- 被相続人が個人事業を行っていた場合の買掛金や未払金

- 賃貸不動産経営を行っていた場合の敷金

- 連帯債務

など

準確定申告による所得税や住民税、固定資産税などの公租公課について

準確定申告は被相続人の死亡日後に行われるものですが、準確定申告によって発生する所得税や住民税、消費税は死亡日時点で既に確定しているものです。なお、これらが還付になる場合にはプラス財産に含めなければなりません。

固定資産税も同じく、まだ納期が到来していないものであっても、毎年1月1日が賦課期日ですので、死亡日時点には確定しています。

賃貸不動産経営を行っていた場合の敷金について

被相続人が賃借人から敷金を預かっている場合には、それはいずれ退去するときに返金しなければならないものですので債務になります。

連帯債務について

連帯債務とは、1つの債務について複数の債務者で返済していくものをいいます。

債権者は連帯債務者の誰にでも返済を請求することができますので、連帯保証人とは異なり必ず債務を負担する義務があり、被相続人が負っている連帯債務の金額が債務控除の対象になります。

3.遺産総額から控除できない債務

続きまして、債務控除にならない具体的な債務をご紹介いたします。

債務ではないもの、債務として確定していないもの、被相続人の債務ではなく相続人が負担すべきものが並んでいます。

対象と思っていたのに違ったとなりますと、予定より相続税が増えることになりますので特に明確にされておいた方が良いでしょう。

- 団体信用生命保険が付いている住宅ローン

- 保証債務

- 遺言執行費用

- 遺品整理費用

- 相続税申告にかかった税理士報酬

- 相続財産の名義変更費用

- 相続人や相続財産の調査費用

- お墓や仏壇など相続税の非課税財産を購入した際の未払金

- 延滞税、加算税

など

団体信用生命保険が付いている住宅ローンについて

団体信用生命保険に加入している住宅ローンの場合には、債務者が死亡すると借入先に住宅ローンの残高分の保険金がおり住宅ローンはなくなりますので、相続される債務ではなくなります。

保証債務について

保証債務は債務者が返済できなくなった場合に、その債務を肩代わりすることをいいます。

連帯債務とは異なり債権者から請求されるかどうかは不明であること、請求されたとしても主債務者に求償できることから確実な債務ではなく、債務控除の対象になりません。

ただし、保証債務は、主債務者が次の2つに該当する場合には債務控除の対象になります。

- 主債務者が弁済不能であり、保証人がその債務を返済しなければならない場合

- 主債務者に求償権を行使しても弁済を受ける見込みがない場合

延滞税、加算税について

被相続人の責任により納付が遅れた場合の延滞税や加算税を、死亡後に請求された場合には債務控除の対象になります。

4.相続税の債務控除の必要書類

最後に、債務控除を受けるための書類についてご紹介いたします。

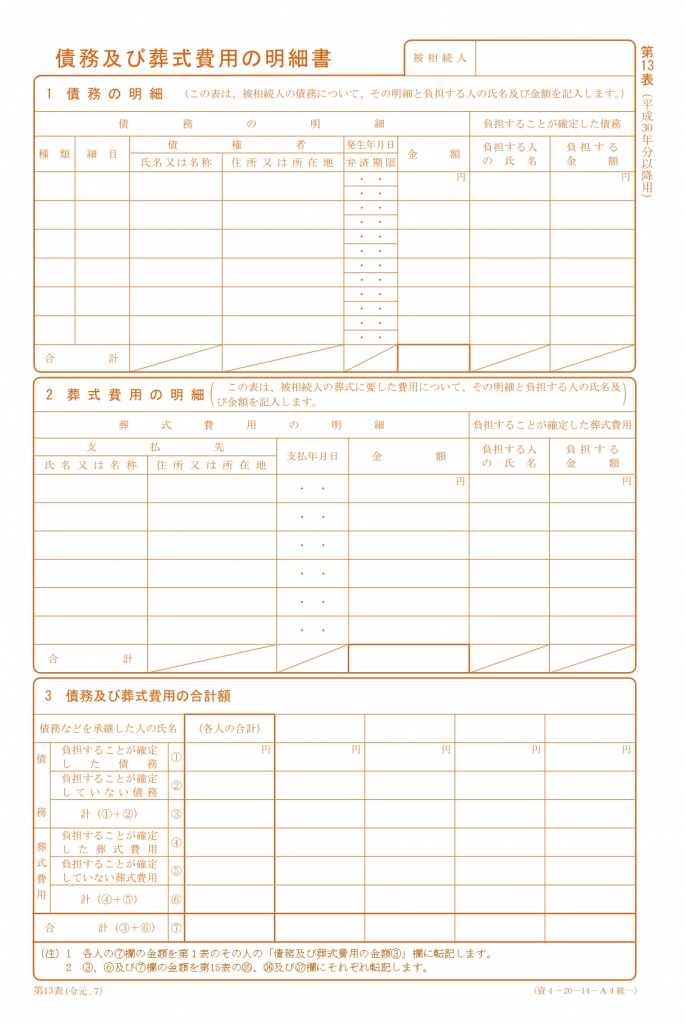

4-1.第13表「債務及び葬式費用の明細書」

債務控除を受けるためには、相続税の申告書13表「債務及び葬式費用の明細書」を作成します。

【出典サイト】相続税の申告書等の様式一覧(令和元年分用)|国税庁

まず1と2に債務と葬式費用の明細をそれぞれ記入します。

そして3で各人がそれぞれ負担する債務と葬式費用を記入し、合計します。

明細部分の記入が少し手間ですが、書き写すだけですので難しくはありません。スムーズに記入ができるように、領収書はしっかり取っておかれてください。

申告書の書き方について詳しくはこちらをご覧ください。

【関連記事】相続税申告書の書き方

4-2.添付書類

明細書に記載した債務や葬式費用に関する証拠書類を添付します。

- 金銭消費貸借契約書

- 借入金残高証明書

- 賃貸借契約書

- 納税通知書

- 医療費の請求書

- 公共料金の請求書

- 葬式費用に関する各種領収書

- お心づけなど領収書がないものについては、支払日、支払先、金額などが書かれたリスト

など

5.債務控除での相続税対策は難しい

債務控除は遺産総額を減らすことができますので相続税の節税になりますが、相続開始前に意図的に債務を増やすことはあまり意味がありません。むしろ損をしてしまう可能性が高いです。

例えば、借入金をして不動産を購入したとします。不動産は時価よりも低く評価され、借入金はその残高が全額債務控除になりますので、相続税対策にはなります。

しかし、高齢での借入で団信に入れることはまずありませんので、その借入金は相続人が返していかなければなりません。さらに借入金の利息、不動産の維持費などの支出が節税できた相続税の金額を上回ることも多々あります。

債務を意図的に増やしての相続対策は、リスクが高く現実的ではありません。

まとめ

債務控除は入れられるものを入れなければ、必要以上の相続税を支払うことになり損ですし、その反対は追徴課税の原因になり損をします。

債務の判断に迷われた際には是非、税理士にご相談ください。