相続時精算課税制度とは?|その仕組みメリット・デメリットについて

「相続時精算課税制度」とは、生前贈与の方法の1つで、2,500万円まで贈与税が非課税となる制度です。 2,500万円…[続きを読む]

相続でお悩みの方をトータルサポート[東京・神奈川・千葉・埼玉]

相次相続控除は、短期間に相次いで相続が発生したときに、2回目の相続税の支払いを大きく減額できる制度です。

相次相続控除の適用を受けた場合と受けない場合とでは、相続税額が大きく変わってしまうため、適用漏れがないようにしたい制度です。

本記事は、相次相続控除の適用要件や計算方法から、添付書類や注意点まで分かりやすく解説します。

相次相続控除(読み方「そうじそうぞくこうじょ」)とは、被相続人が過去10年以内に相続税を支払っていた場合に、その金額のうち一定の金額を今回の相続税から差し引くことができる制度です。

控除額は、後述する通り、前回の相続である一次相続と、今回の相続である二次相続との間が短ければ短いほど大きくなります。

相続税は特に税額が大きくなりやすく、連続した相続税の納付は相続人の生活を破綻させてしまう可能性もあります。相次相続控除制度の目的は、短期間に連続して相続が発生した場合に、相続税の負担を軽減することにあります。

次に、具体的な相次相続控除の適用要件をご紹介します。

相次相続控除の適用を受けるには、二次相続の被相続人から、相続や遺贈、相続時精算課税制度による生前贈与で遺産を取得した相続人からの申告でなければなりません。

したがって、相続放棄や相続欠格、廃除で相続権を失っていれば対象外になります。

一次相続から10年以内に発生した二次相続でなければなりません。

一次相続で被相続人が相続税を納めていなければなりません。

相次相続控除は一次相続で納めた税金のうち一定額を控除する制度です。一次相続で財産を取得していても相続税がかからなかった場合には、控除する金額自体ありませんので対象外となります。

したがって、一次相続で配偶者の税額軽減などの特例を使い相続税が課税されなければ、相次相続控除を適用することはできません。

相次相続控除の金額の計算方法をご紹介します。事例に当てはめて具体的な控除額も計算してみます。

相次相続控除額は次の算式で計算します。

A × C ÷(B-A)× D ÷ C ×(10-E)÷ 10

A:二次相続の被相続人が、一次相続で支払った相続税額

B:二次相続の被相続人が、一次相続で取得した財産額

C:二次相続の相続財産の合計額

D:相次相続控除の適用を受ける相続人が、二次相続で取得する財産額

E:一次相続から二次相続までの期間(1年未満切り捨て)

算式は複雑に見えますが、二次相続の被相続人が一次相続で支払った相続税に、相続財産と経過年数を考慮させて控除額を算出します。

次のケースで相次相続控除額はいくらになるのか計算してみましょう。

一次相続について

- 発生年月日:2014年5月1日

- 被相続人:祖父

- 相続人:父のみ

- 相続財産:5億円

- 支払った相続税:1億9,000万円

二次相続について

- 発生年月日:2020年5月31日

- 被相続人:父

- 相続人:長男・長女

- 相続財産;2億円

- 長男・長女が2億円を折半し、1人1億円ずつ取得

これを上記の算式に当てはめてみます。

(A)1億9,000万円×(C)2億円÷((B)5億円-(A)1億9,000万円)×(D)1億円÷(C)2億円×(10-(E)5)÷10=30,645,161円

長男と長女は、上記の計算通り、それぞれおよそ3,000万円ずつの相次相続控除を受けることができ、合計で6,000万円以上もの相次相続控除額があることになります。

ここでは分かりやすくするために、二次相続の遺産5億円を折半しましたが、それぞれの控除額は算式の通り、二次相続で取得する財産額によって按分します。

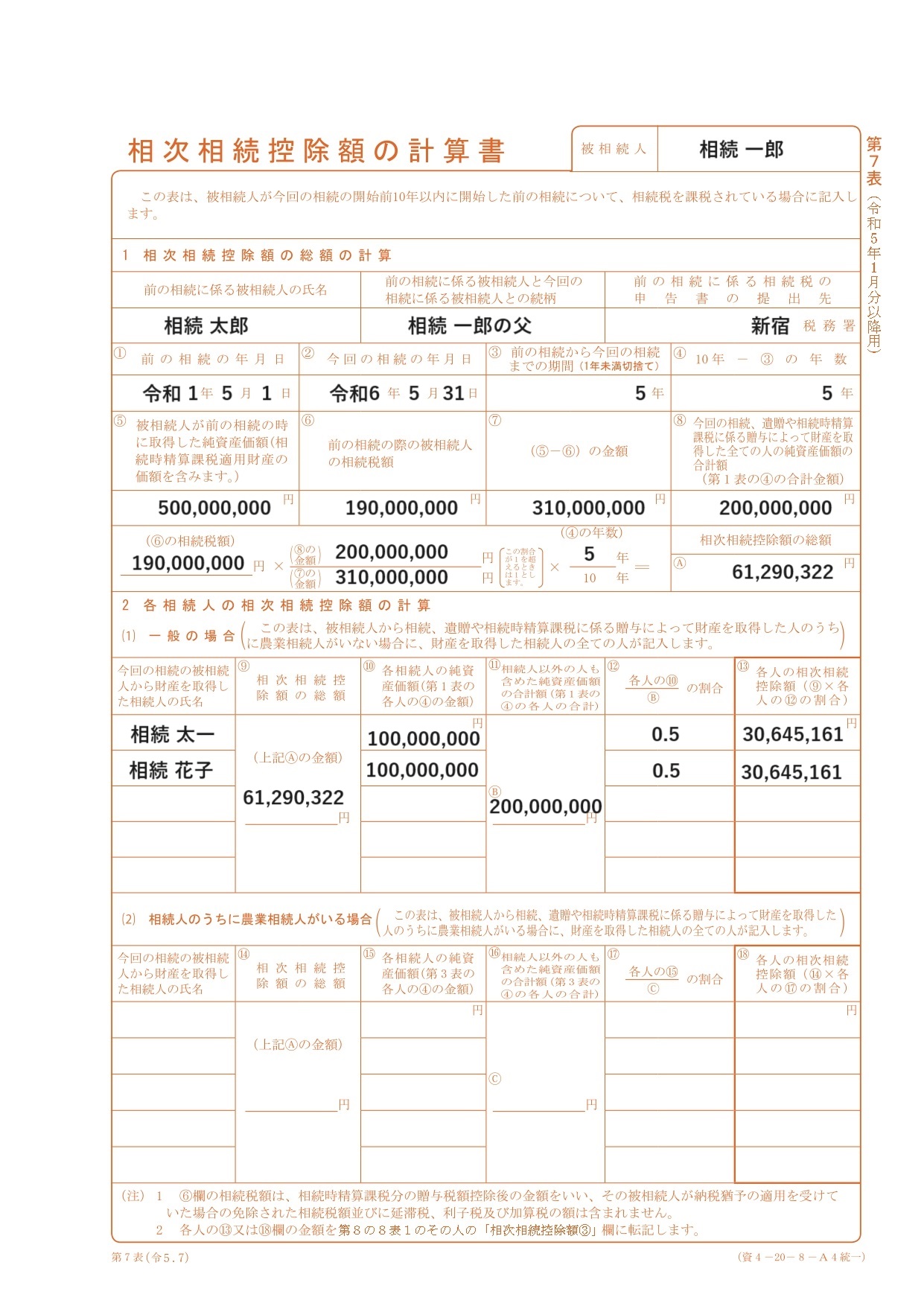

相次相続控除の適用には、控除額の計算の詳細を税務署に知らせるため、相続税申告書の第7表を作成しなければなりません。

上記の事例に基づく申告書の記載例は以下のようになります。

なお、被相続人・相続人の名前は以下の通りとします。

申告書の様式は、以下の国税庁のサイトからダウンロードすることができます。

【参考外部サイト】「相続税の申告書等の様式一覧(令和6年分用)」|国税庁

次に、相次相続控除を受けるための添付書類についてご説明します。

申告期限までに以下の添付書類を申告書とともに提出し、相次相続控除の適用を受けます。

これらの添付書類以外にも、被相続人が所有していた財産などによって提出すべき書類が追加されます。

「一次相続の際の相続税申告の写し」は、以下のものを添付します。

相次相続控除に関する証拠書類として、一次相続の相続税申告書のうち次の表を添付します。

なお、相続時精算課税制度については、以下の関連記事をお読みください。

最後に、相次相続控除の注意点をご紹介します。

申告期限までに遺産分割が未了であっても、相次相続控除は適用できます。

通常、遺産分割が間に合わなければ、遺産を法定相続分で分割したと仮定した相続税を計算し、申告納税を行います。

この場合であっても、適用要件を満たしてさえいれば、申告の際には相次相続控除を適用できます。

相次相続控除は当初申告要件がある制度ではありません。更正の請求や修正申告でも、適用を受けることができます。

当初申告要件とは、最初の申告時に適用を受ける旨を申告書に記載して意思表示を行うことで、相続税では小規模宅地等の特例が代表例です。

利用可能であることを後から知ったとしても、適用を受けられます。ただし、更正の請求には、申告期限から5年の請求期限が設けられています。

兄弟の相続が適用要件を満たしていれば、相次相続控除の対象となります。

例えば、兄の一次相続で弟が相続人となり相続税を納め、その後10年以内に弟の二次相続が発生し、その子供が相続人となった場合に、弟の子供は相次相続控除を受けることができます。

この場合に問題となるのは、二次相続の被相続人である弟が、一次相続で相続税を納めていたことをその子供が知っているかどうかです。一次相続の申告自体に気付かなければ、適用の可能性以前の問題になってしまいます。

そこで、二次相続が発生した際には、一次相続の申告書を確認すると良いかと思います。税務署では「申告書等閲覧サービス」を行っており、過去に税務署に提出した申告書を見ることができます。コピーはできませんが、カメラやスマートフォンで撮影して帰ることができ、非常に便利です。

相続が10年程度前に発生し、申告書の控えが見つからなければ、利用してみる価値はあります。

【参考外部サイト】「申告書等閲覧サービスの実施について」|国税庁

10年内に3回の相続が起こっており、二次相続と三次相続で適用要件を満たしていれば、三次相続でも相次相続控除の適用を受けることができます。

二次相続では一次相続で支払った相続税が対象でしたが、三次相続では二次相続で払った相続税の一部が相次相続控除として差し引かれます。

例えば、不運なことに交通事故で父母が同時に死亡してしまっても、相次相続控除は適用できません。

まず、同時死亡では、母は父の相続人にならず、父も母の相続人にはなりません。

次に、いずれの相続でも相続税を納めておらず、相次相続控除の適用要件を満たしていません。

したがって、被相続人が同時死亡した場合には、相次相続控除は適用対象外となります。

二次相続で相次相続控除の適用後に、相続税が課税されなければ申告は不要です。

ただし、配偶者の税額軽減や小規模宅地等の特例などの適用があれば、申告は必要です。

相続税対策は目の前の相続だけではなく、その後に起きる相続まで視野に入れて検討することが重要で、特に一次相続で「配偶者の税額軽減」を利用することは慎重に考える必要があります。

一次相続で相続税を減額するために、配偶者の税額軽減の限界まで配偶者に遺産を分配すると、その配偶者に二次相続が発生すれば、もはや配偶者の税額軽減の適用を受けられる配偶者は亡くなっています。さらに、二次相続では法定相続人が減ってしまい、基礎控除額も下がります。

そのうえ、一次相続では、配偶者が相続税を支払っておらず、相次相続控除も適用対象外となり、一次相続と二次相続との相続税の合計額が増えてしまうことになりかねません。

一次相続では相続税が少なく済んでも、二次相続でその反動を受けて大きな相続税が発生してしまっては、相続税対策の意味がなくなってしまいます。

当事務所では、ご依頼者様のご事情を踏まえた複数のシミュレーションを行うことで、二次相続まで見据えた相続税対策が可能です。お気軽にご連絡ください。

相続税申告に際しては、下記のように税理士・弁護士・司法書士を含めた総合的なアドバイスが必要になるケースが少なくありません。

弊所では税理士・社会保険労務士・行政書士・弁護士でUグループを形成しており、ワンストップで相続手続き全般についてご相談いただけます。

無料面談も実施していますので、まずはお問い合わせください。

サイト内に、簡単に相続税額が計算できる「相続税シミュレーション」をご用意しています。

ご自身の相続税額が気になる方は、是非ご利用ください。

また当事務所はメルマガで、相続に関する最新情報や当事務所主催の各種セミナーのご案内をお知らせしています。登録・購読は無料です。

下記フォームから登録すると、メルマガで最新情報を受け取ることができます。

税理士法人 上原会計事務所

〒151-0051

東京都渋谷区千駄ヶ谷5-27-3

やまとビル7階

(新宿駅新南口より徒歩3分)

TEL:0120-201-180

FAX:03-5315-0178