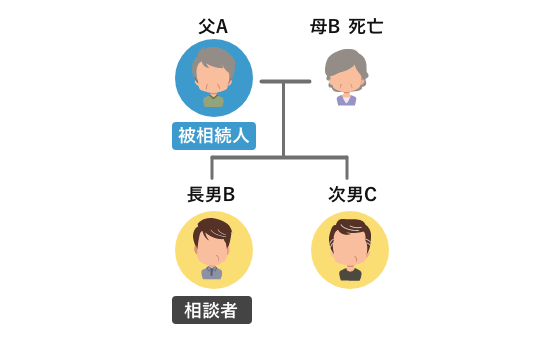

相続人に関すること

被相続人A 母死亡 長男B 次男C 相続人2人

相続時の状況

自宅7000万円、金融資産3000万円 長男Bは父Aと同居しています。次男Cはアメリカに住んでおり、日本に戻るつもりはなく父の面倒は長男に任せたい考えです。その代わり財産はすべて長男が相続してもいいと言っています。葬儀には一時帰国しましたがすぐに米国へ帰ってしまいました。次男は大変忙しく世界中を飛び回っており米国にいる時間も少ないようです。

長男Bからの相談

長男Bからの相談です。遺産分割は問題なく纏まりそうですが、相続手続きが期限内に終わるか心配です。分割の話がまとまっていることもありゆっくりしていました。海外の手続きに時間がかかると知り申告期限に間に合い合うかどうか慌てています。

問題点の抽出提案

海外在住の相続人がいる場合には時間的余裕をもって準備を進めることが必要です。相続税の申告手続きだけでなく、日本での申告を代理する納税管理人の手続きも必要になります。さらに、不動産があるために不動産の相続登記、また、金融資産の名義変更なども行う必要があります。次男が大変多忙とのことですので、領事館に行ってもらう時間も限られていると思われました。スケジュール確認をとりながら、二度手間にならないよう漏れのないように書類を準備しました。相続税申告や相続登記の委任状も事前に準備しました。

① 次男がアメリカ在住のため日本では印鑑証明、住民票は取れません

② 次男にはアメリカの領事館でサイン証明、在留証明を取得してもらいます

③ 長男が個人実印を押印した遺産分割協議書を作成して、米国に送り領事館にて合綴してもらう必要があります

④ それを日本に送付してもらい相続財産の変更手続きを行います。

⑤ また相続税申告にあたっては次男の納税管理人の選任手続きも必要です

⑥ 期限内申告ができないと未分割の申告ののちに更正請求を行うこととなり二度手間になってしまいます。不動産については小規模宅地の適用をして期限内申告をしないと納税額が大きくなってしまうので何とか期限内申告と納税までを済ませたい内容でした。

解決できた事項

① 長男、次男にご協力をいただいて何とか期限内に申告することができました。

② 相続登記や金融資産の名義変更については、期限がないので申告後に行うこととしました。ただし、すぐにも相続した預金を使いたいという場合もあるので注意が必要です。民法改正によって法定相続分の1/3までの預金は遺産分割前であっても引き出せることになりました。Bが引き出すとすると3000万円×1/2×1/3=500万円(1行あたりの上限額は150万円)です。

③ 次男が相続分を主張しなかったので助かりました。次男も相続分を主張した場合には遺産分割にさらに時間を要し期限内申告は間に合わなかったと思います。遺言があれば、遺留分の請求問題は残るものの、期限内申告はスムーズにできるので慌てなくてもよかったように思えます。

④ 今回は米国在住の相続人のケースでしたが、それ以外の国の場合には手続もさらに複雑化することが予測されます。生前の対策や準備が望まれるところです。