目次

相続税には2割加算という制度があるのはご存じでしょうか。単純に通常の相続税の1.2倍を納めなければならなくなる制度です。

100万円を納付すべき相続税が120万円になるのです。

今回は、どんな相続人が2割加算の対象となるのか、また節税するにはどのような方法があるのか相続税の2割加算制度についてご紹介します。

1. 相続税の2割加算

まずどのような制度なのか、対象となる人は誰なのかをご紹介します。

1-1.2割加算される理由

この制度は、相続税負担を調整するために設けられています。

相続というものは、親から子へ、子から孫へと財産が承継されていくのが通常の形であると考えられていますので、親から孫への相続が行われた場合には、子から孫への相続にかかる相続税を免れることになってしまいます。

また相続は残された家族の生活を守るために行われるという面もありますので、被相続人から関係が遠い人への相続は偶然性が強いと考えられ、家族の相続税とは差をつけるべきであると考えられるからです。

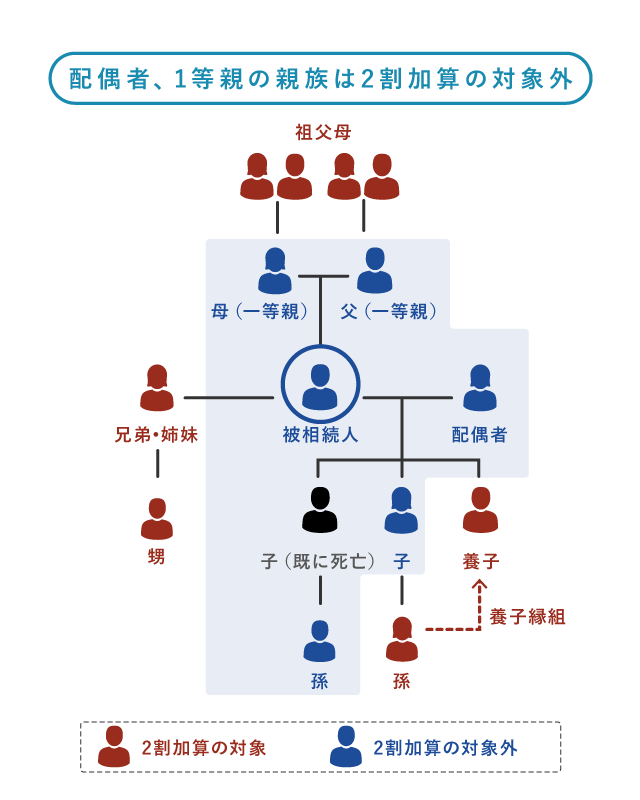

1-2.2割加算される相続人の対象範囲

この制度の対象になるのは、次の人以外の人です。

- 被相続人の配偶者

- 被相続人の1親等の血族

家系図でイメージしていただくと、上下に1つずつの範囲と覚えていただくと良いかと思います。

例えば、被相続人の祖父母や孫は被相続人から2つずつ進んだ2親等になり、兄弟姉妹は横のつながりになりますので2割加算の対象です。横のつながりで2割加算の対象とならないのは配偶者のみになります。また他人が遺贈を受けた場合にも、もちろん対象になります。

次でもう少し複雑な場合をご紹介します。

孫を養子にした場合

養子は子ですので1親等の血族であり、2割加算の対象にはなりません。しかし、孫養子の場合には例外的な取り扱いとなり、2割加算の対象になります。

孫は直系血族であり、他人やほかの親族に比べて養子にしやすい面があります。そのため相続税の節税目的で孫を養子にすることを防止するために、この取り扱いとなっています。

代襲相続の場合

孫が自分の親(被相続人の子)の代襲相続人となった場合にも同じく、子の立場にいるものとして考えて2割加算の対象外になります。

同様に、孫養子で代襲相続人の場合も2割加算の対象外です。

例えば、両親が亡くなってしまった孫を祖父母が孫養子として育てていた場合の祖父母の相続では、孫は孫養子の代襲相続人ということになり2割加算とはなりません。

以上のように、単に孫養子の場合には租税回避行為を防止するため2割加算の対象となりますが、代襲相続も絡む場合には分けて考えます。

1親等の血族が相続放棄した場合

2割加算の制度は相続人であるか否かは関係ありません。相続放棄をしたとしても1親等の血族であるという事実は変わりませんので、2割加算の対象外のままです。

ただし、代襲相続人である孫が相続放棄をした場合、2割加算の対象となります。

2. 相続税2割加算の計算方法

2割加算される金額は、「税額控除前の相続税額×20%」で計算しますので非常に単純で、難しくありません。具体的に計算してみましょう。

【事例】

- 遺産総額:5億円

- 法定相続人:妻、被相続人の兄と姉

- 相続分:妻3億円、兄と姉1億円ずつ

※ 便宜上、法定相続分に基づかない分割とし、各種特例や税額控除はないものとします。

課税遺産総額

5億円 - 4,800万円※ = 4億5,200万円

※基礎控除:3,000万円+600万円×3人=4,800万円

各人の法定相続分

- 妻:4億5,200万円 × 3/4 = 3億3,900万円

- 兄:4億5,200万円 × 1/4 × 1/2 = 5,650万円

- 妹:4億5,200万円 × 1/4 × 1/2 = 5,650万円

各人の相続税額

- 妻:3億3,900万円 × 50% - 4,200万円 = 1億2,750万円

- 兄:5,650万円 × 30% - 700万円 = 995万円

- 妹:5,650万円 × 30% - 700万円 = 995万円

ここで、以下の相続税率表を用いています。

平成27年1月1日以後に相続が開始した場合の相続税率

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7200万円 |

【出典サイト】No.4155 相続税の税率|相続税 |国税庁

したがって、各人の相続分に応じた相続税額を計算すると次の通りです。

各人の相続分に応じた相続税額

1億2,750万円+995万円+995万円=1億4,740万円

- 妻:1億4,740万円×3億円/5億円=8,844万円

- 兄:1億4,740万円×1億円/5億円=2,948万円

- 妹:1億4,740万円×1億円/5億円=2,948万円

2割加算

対象となるのは、被相続人の兄弟姉妹である兄と姉です。

- 兄:2,948万円 × 20% = 589万6千円

- 姉:2,948万円 × 20% = 589万6千円

今回の事例では、兄と姉それぞれ600万円近くも加算されることになります。

相続人が子や両親など1親等であれば0であったことを考えますと、非常に大きな加算額であることが分かります。

3. 2割加算での効果的な節税方法

2割加算される金額は、遺産額の大きさに比例します。

しかし、単に2割加算される金額だけにとらわれていると損をしてしまうケースもあります。そこで、2割加算をも考慮した効果的な節税方法をご紹介します。

3-1.遺産額が大きい場合には世代飛ばしが有効

世代飛ばしとは、「親 → 子 → 孫」ではなく「親→孫」など1代飛ばした相続のことをいいます。

1-1.でご紹介しました通り、2割加算はこの世代飛ばしによる相続税負担の調整を行うための制度ではあるのですが、単に税額に20%を乗じるだけの一律的な計算方法ですので、調整できる税額には限界があります。

よって遺産額が大きい場合には、2割加算されてでも世代飛ばしの相続をした方が節税になる場合があります。

遺産10億円、法定相続人1人した場合の簡単な具体例で比較してみます。

親 → 子 → 孫の場合

| 子 | 相続税額 | (10億円 - 基礎控除3,600万円)× 55%- 7,200万円 | 4億5,820万円 |

|---|---|---|---|

| 手取り額 | 10億円-4億5,820万円 | 5億4,180万円 | |

| 孫 | 相続税額 | (5億4,180万円-基礎控除3,600万円)×50%-4,200万円 | 2億1,090万円 |

| 手取り額 | 5億4,180万円-2億1,090万円 | 3億3,090万円 |

孫が相続した時点での手取り額は3億3,090万円で、子と孫が支払った相続税の合計は6億6,910万円になります。

親 → 孫の場合

| 孫 | 相続税額 | (10億円 - 基礎控除3,600万円)× 55% - 7,200万円 | 4億5,820万円 | |

|---|---|---|---|---|

| 2割加算 | 4億5,820万円 × 120% | 5億4,984万円 | ||

| 手取り額 | 10億円 - 5億4,984万円 | 4億5,016万円 | ||

世代飛ばしによる相続での孫の手取り額は4億5,016万円で、相続税は2割加算の適用を受けたうえでも5億4,984万円となり、世代飛ばししなかった場合よりも1億1,926万円節税になりました。

今回は10億円という極端に大きな例をご紹介しましたが、目安としては遺産が3億円以上ある場合には世代飛ばしの方が節税になる可能性がありますので、試算されてみると良いかと思います。

3-2.兄弟姉妹に相続するより甥姪を養子にする世代飛ばし

被相続人が高齢で死亡し、かつ相続人が兄弟姉妹である場合には、近い将来にまた甥や姪への相続が発生することになります。

兄弟姉妹と甥姪はどちらも2割加算の対象になりますので、どちらが相続したとしても加算額は同じですから、世代飛ばしをした方が節税になります。

甥姪を養子にするケースで留意すべき点

確かに、甥姪を養子縁組すると、2割加算の対象外になります。しかし、相続税は法定相続人の数が多いほど節税になり、甥姪を養子にすることで法定相続人の数が減ってしまう可能性もあります。

子供がおらず親も亡くなっている場合、法定相続人の数は通常、配偶者と兄弟姉妹の人数になりますが、養子を取ると配偶者と養子の数になります。現在ご高齢で亡くなられる世代は兄弟姉妹が多いことが多く、兄弟姉妹が亡くなっていれば甥や姪が代襲して法定相続人になります。配偶者と甥姪を養子にしてカウントするよりも法定相続人の数が多くなる可能性が高いのです。

例えば、兄弟姉妹が5人(うち既に死亡が1人で、その人の子が2人いる)という場合には、法定相続人は6人になります。仮にこの死亡した兄弟姉妹の子2人を養子にしたとすると、法定相続人は被相続人の配偶者と合わせて3人になってしまいます。

相続税の計算は法定相続人の数が多いほど税額が少なくなる仕組みになっていますので、養子を検討される際には、十分に検討する必要があります。

3-3.2割加算のない生前贈与で節税するには早めの検討

贈与税の計算に2割加算制度はありません。さらに直系尊属(祖父母や父母など)から、20歳以上の子や孫などへの贈与には、一般税率よりも低い特例税率が適用されます。

【関連記事】贈与税とは?|どんな時にかかる?非課税枠は?わかりやすく解説

高額な遺産をお持ちの人であっても、世代飛ばしをして2割増しの相続税を支払うのであれば、生前贈与で世代を飛ばして贈与した方が、トータルでの税金は有利になる可能性が高くなります。

ただし生前贈与による節税には、数年、数十年という期間が必要になりますので、検討される場合にはとにかく早めに動かれることが重要です。

【参考サイト】No.4408 贈与税の計算と税率(暦年課税)|相続税 |国税庁

4. 相続税の2割加算に関するFAQ

相続税の2割加算とは?

通常の相続税の1.2倍を納めなければならなくなる制度です。

2割加算される相続人の対象範囲は?

被相続人の配偶者と1親等の血族以外の相続人となります。

甥姪を養子にするケースで、節税の観点で留意すべき点は?

確かに、甥姪を養子縁組すると、2割加算の対象外になりますが、相続人の人数が減ってしまうとその分の節税効果が薄まります。養子を検討される際には、十分に検討する必要があります。

5.相続税の節税対策や申告は当事務所へご相談を

相続税の2割加算という仕組みがあり、被相続人の配偶者と1親等の血族以外の相続人が対象となります。

相続税がその分高くなりますが、親→孫への世代飛ばしや甥姪を養子にする世代飛ばしによっては2割加算であっても節税になるケースがあります。

ただし、相続人の数にも依りますので、相続税の節税の観点では複雑になります。

相続税申告は税理士にご相談いただき、ご自身のケースではどのような対策ができるのか、予め対策を練っておくとよいでしょう。

また、相続が発生した場合にも、税理士が力になります。当事務所まで、お気軽にご相談ください。