関連記事相続税の更正の請求とは

「更正の請求」とは、当初の申告で税金を多く申告してしまった場合に、申告期限を過ぎてから訂正を行う手続きのことを言いま…[続きを読む]

相続でお悩みの方をトータルサポート[東京・神奈川・千葉・埼玉]

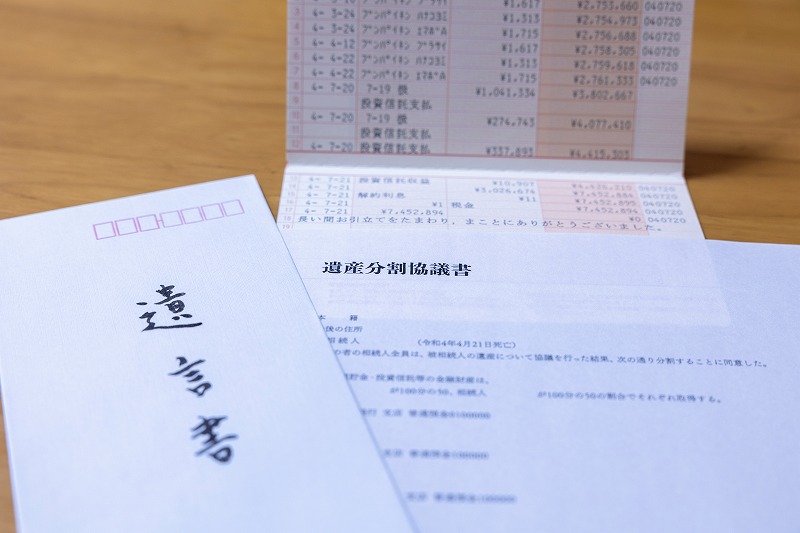

自筆証書遺言は、遺言者がご自分1人で作成し、ご自分で保管場所を決めることができる遺言書です。そのためご家族さえも遺言書の存在を知らず、既に相続人全員で遺産分割をしてしまったといったケースも珍しくはありません。

遺産分割では、原則として遺言書が遺産分割協議よりも優先されます。では、遺産分割協議が終わった後に、自筆証書遺言が発見されると、どのように対応すればいいのでしょうか。

ここでは「自筆証書遺言が遺産分割後発見された場合の対応、相続税の修正申告・更正の請求の必要性」について解説します。

遺産分割協議後に自筆証書遺言が発見されたとしても、法務局で保管されていた場合を除き、自筆証書遺言に必要な家庭裁判所での「検認手続き」を行わなければなりません(民法1004条1項)。

検認手続きとは「遺言書が亡くなった被相続人が作成したものであるか」「偽造されていないか」などを確認する手続きで、遺言書の有効性を確認する手続きではありません。

「自筆証書遺言は検認手続き中で開封されなければならない」と法律で決められており、遺言書を見つけても開封せずに検認手続きを行わなければならず、検認後発行される検認調書や検認済証明書がなければ主な相続手続きを行うことができません。

検認手続きには、約1か月の期間が必要になります。遺言書を発見した場合には、速やかに相続人全員に連絡し、検認手続きを済ませ、相続人全員で今後の対応の話し合いができるようにしましょう。

遺言書は、遺言者が亡くなった時から効力が発生します。たとえ遺産分割協議が既に終わっていたとしても、効力には変わりありません。そのため、遺産分割協議が終わっていた場合であっても、原則的に遺言書の内容が優先されることになります。

ただし、相続人全員が遺言書の存在、内容を知ったうえで「遺言書の内容ではなく、以前の遺産分割協議の内容のままでよい」と合意した場合については、遺産分割をやり直す必要はありません。

ただし、次のケースでは、従前の遺産分割協議通りの相続をすることはできず、遺言書に従うか、遺産分割協議をやり直す必要があります。また、この再度の遺産分割協議についても相続人全員の合意が必要です。

相続人の中に1人でも「遺産分割協議で決めた内容よりも、遺言書に寄り添った遺産分割にしたい」と主張をする相続人がおり、遺言書に沿った遺産分割でまとまらなければ、遺産分割のやり直しが必要になります。

見つかった遺言書に従った方が不利になる相続人がいれば、有利になる相続人もいるため、遺言書に異論が噴出し、実際に遺産分割のやり直しを行うことは珍しいことではありません。

遺言者は、遺言書に記載されたことを実現する権利と義務を持つ「遺言執行者」を指定することができます。したがって、見つかった遺言書に遺言執行者が指定されていれば、遺産分割のやり直しが必要になることがあります。

遺言執行者が指定されている場合に、勝手に遺言と異なる遺産分割協議を行えば、原則的にその遺産分割協議は無効になります。ただし、遺言執行者が遺言と異なる遺産分割協議について同意または追認すると、遺言と異なる遺産分割が可能になります。そのため、相続人全員が遺言書発見前の遺産分割協議の内容に合意していれば、遺言執行者の同意を得て進める必要があります。

もっとも、相続人全員が遺言と異なる遺産分割に同意していれば、遺言執行者が反対することはほとんどありません。

発見された遺言書に「推定相続人の排除」が含まれている場合には、従前の遺産分割協議に従って相続することはできません。

推定相続人の排除とは、遺言者が、虐待を受けたり、重大な侮辱を受けたりしたときに、遺言書にその相続人を指定して、家庭裁判所へ請求することで、その相続人から相続権を奪うことを言います。

遺言が発見される前の遺産分割協議で、排除された相続人が遺産を相続していれば、遺言書に従って遺産分割をするか、排除された相続人を除いた再度の遺産分割が必要になります。

遺言書では、遺言者が子供を認知する「遺言認知」ができます。

発見された遺言書に遺言認知が記載されていると、認知により法定相続分や相続順位が変更になるため、従前の遺産分割協議通りに相続することはできません。

遺言書に「相続人以外の人へ財産を遺贈する」と記載されていると、従前の遺産分割協議通りに相続することはできず、遺産分割をやり直すか、遺言書に沿った遺産分割が必要になります。

第三者への遺贈を無視して相続人だけで遺産分割を行うと、第三者の権利を侵害することになるため無効になる可能性があります。

遺産分割は、相続人全員の同意があれば遺言と違う遺産分割を行うことができます。

ただし、遺言が「遺産分割協議の禁止」を定めている場合には、相続人全員の同意があっても遺産分割協議を行うことは認められず、遺言による遺産分割をすることになります。

ちなみに、遺言により遺産分割を禁止できる期間は、最大で相続開始から5年間になります(民法908条1項)。

相続財産の総額が変わらなくても「どの相続人が、どの相続財産を、いくら相続したか」によって、相続税申告の内容と相続税額が変わります。

自筆証書遺言が発見されたタイミングと遺産分割のやり直しの有無によって、行わなければならない相続税申告の内容は次のとおりです。

相続税申告の提出期限は、相続が発生したことを知った日の翌日から10か月以内になります。亡くなって10か月以内に自筆証書遺言が発見された場合には、遺言書による相続か、遺産分割協議による相続かを相続人全員で話し合わなければなりません。

遺言書に沿った遺産分割を行った場合には、遺産分割協議は必要なく、遺産分割協議書の作成も必要ありません。遺言どおりに各相続人の相続財産を計算し、相続税申告を行うことになります。

遺言書が発見された場合でも、遺言書に遺産分割協議の禁止事項がなく、相続人、受遺者の全員、遺言執行者すべてが合意していれば、遺産分割協議による相続を行うことができます。

遺産分割協議のとおりに各相続人の相続財産を計算し、相続税申告を行います。

相続税申告後に自筆証書遺言が発見された場合には、遺言書に沿って遺産分割をやり直した場合のみ、相続税の修正申告、または更正の請求が必要になります。

当初の相続税申告よりも相続税が増加していれば修正申告、相続税額が減少し、還付を受ける場合には更正の請求になります。なお、更正の請求の期限は申告期限から原則5年です。

遺言書か、それとも遺産分割協議で相続を行うのかが決まらず、相続税申告期限に間に合わないケースもあります。

こうした場合には、遺産分割がされていない状態(未分割)での相続税申告が必要です。「申告期限後3年以内の分割見込書」を申告書と一緒に提出することで修正申告の際に特例を受けることができます。

相続では、原則的に遺言が優先されますが、相続人や受遺者の全員が同意することにより遺産分割協議による相続が認められています。

遺産分割後に遺言が見つかった場合は、その内容によって相続人によって反応が異なり、トラブルに発展してしまうこともあります。自筆証書遺言を発見した場合には、早めに専門家に相談し、相続人同士で話し合いができるように進めていきましょう。

当事務所は弁護士法人が所属するUグループの一員であることから、相続税申告だけでなく、こうしたトラブルを一緒にご相談いただけます。

遺産分割協議後に遺言書が見つかった場合にも、安心してご相談ください。

相続税申告に際しては、下記のように税理士・弁護士・司法書士を含めた総合的なアドバイスが必要になるケースが少なくありません。

弊所では税理士・社会保険労務士・行政書士・弁護士でUグループを形成しており、ワンストップで相続手続き全般についてご相談いただけます。

無料面談も実施していますので、まずはお問い合わせください。

サイト内に、簡単に相続税額が計算できる「相続税シミュレーション」をご用意しています。

ご自身の相続税額が気になる方は、是非ご利用ください。

また当事務所はメルマガで、相続に関する最新情報や当事務所主催の各種セミナーのご案内をお知らせしています。登録・購読は無料です。

下記フォームから登録すると、メルマガで最新情報を受け取ることができます。

税理士法人 上原会計事務所

〒151-0051

東京都渋谷区千駄ヶ谷5-27-3

やまとビル7階

(新宿駅新南口より徒歩3分)

TEL:0120-201-180

FAX:03-5315-0178