目次

「更正の請求」とは、当初の申告で税金を多く申告してしまった場合に、申告期限を過ぎてから訂正を行う手続きのことを言います。「更正の請求」は相続税、所得税など様々な税目に存在し、各税目で手続きの方法が異なります。

ここでは、この「相続税の更正の請求」が必要な場合や、制度の詳細についてご紹介します。

1.相続税の更正の請求とはどんな制度?

「相続税の更正の請求」とは、当初の相続税申告書により納付した相続税額が適正ではなく過大になっている際に、その過大になっている部分の還付請求をする手続きのことです。

「相続税の更正の請求書」は、所轄税務署の税務署長あてに提出します。

「相続税の更正の請求書」が提出されると、税務署内で請求の内容が審査されます。税務署で「還付する税金がある」と認められた場合のみ、減額更正が行われ、更正の請求者へ請求した相続税額が還付されます。

一般的には、更正の請求書を提出して、相続人に「更正決定通知書」が届くまで早くて3ヶ月、遅くても半年以内と言われています。

1-2.相続税の更正の請求書を提出できる期限

「相続税の更正の請求」を提出する期間には制限があります。原則的に相続税の申告期限(被相続人が亡くなったことを知った日の翌日から10ヶ月)から5年間です。ただし、相続税には「更正の請求の特則」という特例が存在します。

1-3.更正の請求の特則に該当した場合の提出期限

「更正の請求の特則」とは、相続税特有の事由が相続税申告後に発生した場合に、「相続税の更正の請求書」を税務署に提出して行う「更正の請求」の申告を4ヶ月以内に限り行うことが可能な特例です。(相続税法第32条第1項)この特例により更正の請求書を提出できる期限は、次のとおりです。

- 相続税の申告期限から5年以内に特別な事由が発生した場合

その事由が発生した翌日から4ヶ月以内(※)- 相続税の申告期限から5年超に特別な事由が発生した場合

原則的な更正の請求の期限(5年)を超えていても事由が発生した翌日から4ヶ月後以内

※実質的に相続税の更正の請求の提出期限が短縮されることになります。

「更正の請求の特則」に該当するケースは、2-1.更正の請求の特則に該当する主なケースでご紹介します。

2.相続税の更正の請求が必要な主なケース

相続税の更正の請求は、原則、相続税の申告期限から5年間です。どういった事由が生じたら更正の請求ができ、相続税の還付が受けられるのでしょうか。その代表的な「相続税が還付になるケース」をご紹介します。

2-1.未分割で申告後、「更正の請求」する場合

相続税の申告時に遺産分割協議がまとまっていないケース

相続税の申告が必要であるにもかかわらず、申告期限までに申告書の提出を行わなければ「無申告加算税」、納税が遅れたことによる「延滞税」などのペナルティが課されます。このペナルティが課されることを回避するため、遺産分割協議がまとまっていなくても未分割(遺産分割が済んでいない状態)で相続税の申告を行うことがあります。

未分割で相続税の申告を期限内に行い、改めて遺産分割がまとまった後に「更正の請求(又は、修正申告)」を行うことで適正な相続税の申告をすることができます。

ただし、当初の相続税の申告では「配偶者の税額軽減」、「小規模宅地等の特例」の適用を受けることができないため相続税額が高額になるおそれがあります。当初未分割で相続税の更正の請求を行う場合は、後述する「更正の請求の特則」に該当します。

【関連記事】相続税における配偶者の税額軽減|基本から注意点までをご紹介

【関連記事】土地の相続税対策に欠かせない小規模宅地等の特例とは?

次の事例を用いて、当初の相続税の申告書を未分割で申告し、後日「更正の請求」する場合の還付額について考えてみます。

事例1.

相続人:妻・長男・次男

相続課税価額:現金1億4,800万円

当初の相続税の申告(未分割)の相続税納付額

まずは、未分割で申告した場合の相続税納付額を求めてみます。

課税遺産総額

| 1億4,800万円 - 4,800万円(基礎控除3,000万円 + 600万円 × 3人) | 1億円 |

各相続人の相続税課税価格

| 妻 | 1億円 × 1/2(相続分) | 5,000万円 |

|---|---|---|

| 長男 | 1億円×1/4(相続分) | 2,500万円 |

| 次男 | 1億円×1/4(相続分) | 2,500万円 |

相続税額

| 妻 | 5,000万円 × 税率20% - 200万円 | 800万円 |

|---|---|---|

| 長男 | 2,500万円 × 15% - 50万円 | 325万円 |

| 次男 | 2,500万円 × 15% - 50万円 | 325万円 |

| 合計 | 1,450万円 | |

各人の相続税納付額(法定相続分による)

| 妻 | 1,450万円 × 1/2 | 725万円 (配偶者の税額軽減の適用なし) |

|---|---|---|

| 長男 | 1,450万円 × 1/4 | 3,625,000円 |

| 次男 | 1,450万円 × 1/4 | 3,625,000円 |

| 納付額合計 | 1,450万円 | |

相続税の申告を未分割で提出するため配偶者の税額軽減が利用できません。そのため、当初の相続税の申告では1,450万円の納税資金が必要になります。

遺産分割協議が整い、適正な期間内に「更正の請求」を行った場合

遺産分割協議が整うと、配偶者の税額軽減の適用が可能になります。

各人の相続税納付額(法定相続分)

| 妻 | 1,450万円 × 1/2 = 725万円 | 0円 |

|---|---|---|

| 725万円 - 配偶者の税額軽減による税額軽減725万円 | ||

| 長男 | 1,450万円×1/4 | 3,625,000円 |

| 次男 | 1,450万円×1/4 | 3,625,000円 |

| 相続税の合計 | 725万円 | |

遺産分割協議が整い、更正の請求を行うと配偶者の税額軽減を適用することができます。上記の例では、遺産分割を法定相続分で行っています。配偶者(妻)への相続財産次第で還付される金額は、大きく異なります。

当初の相続税額が過大と判明したケース

相続税における財産評価は多くの規定が存在し、税理士に依頼した場合でも、その担当した税理士の経験やノウハウによって相続税額が左右されます。

特に土地の評価については、当初の相続税の申告で相続税額が高すぎると感じる場合、不動産に精通する税理士にセカンドオピニオンを依頼することで、更正の請求を行うことで相続税が還付される可能性があります。

2-2.更正の請求の特則に該当する主なケース

次のようなケースは、「更正の請求の特則」に該当することになり、その該当するケースが生じた日の翌日から4ヶ月以内に「更正の請求書」を税務署に提出しなければなりません。

相続税の申告時に財産を未分割で申告後、分割が成立した場合

未分割の財産を分割したことにより当初の相続税額が減少し、更正の請求が必要になる場合は、「更正の請求の特則」に該当するため4ヶ月以内に申告しなければなりません。

ただし、当初の相続税の申告時に「申告期限後3年以内の分割見込書」を提出する必要があります。

また、3年以内に分割することが不可能な場合は、この特例の期間を延長するために「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」の提出が必要です。

これらの書類を適正に提出することで、各種相続税の特例(小規模宅地等の特例、配偶者の税額軽減など)の適用が認められます。提出を怠ると、適用できるはずの特例が利用できなくなりますので注意が必要です。

遺留分の侵害額請求に基づいて、返還する財産の額が確定した場合

法定相続人から遺留分(法律で定められた最低限の財産を相続できる権利)の侵害額請求をされ、返還される財産額が確定した場合は、「更正の請求の特則」に該当します。返還した相続人は、相続財産が減少することになるので「更正の請求書」を4ヶ月以内に税務署に提出しなければなりません。

裁判の確定により相続税の異動があった場合

子供の認知の訴え(相続人の増加)や、相続人の廃除、又はその取消などに関する裁判が確定した場合は、「更正の請求の特則」に該当します。

相続人の廃除とは、被相続人(亡くなった人)を虐待した場合や他の相続人への著しい非行行為があった場合に、該当する相続人の相続権を剥奪する制度です。

遺言書の発見、又は放棄された場合

遺言書を発見した場合、又は放棄した場合で当初の相続税額より少なくなった場合は「更正の請求書」を提出することにより還付請求ができます。

3.相続税の更正の請求手続き

実際に相続税の還付請求を行う場合の手続きを、流れに沿ってご紹介いたします。

3-1.税務署へ更正の請求書など書類提出

税務署へ更正の請求書をはじめとする次の書類を提出することで、還付請求をしたことになります。

- 更正の請求書

- 申告に係る課税価格、税額等及び更正の請求による課税価格、税額等(相続税)

- マイナンバーカードのコピー(または、通知カードと身分証明書)

3-2.相続税の更正の請求書の書き方

「相続税の更正の請求書」と「次葉 申告に係る課税価格、税額等及び更正の請求による課税価格、税額等 付表1~4」の記入方法は、次のように記載します。

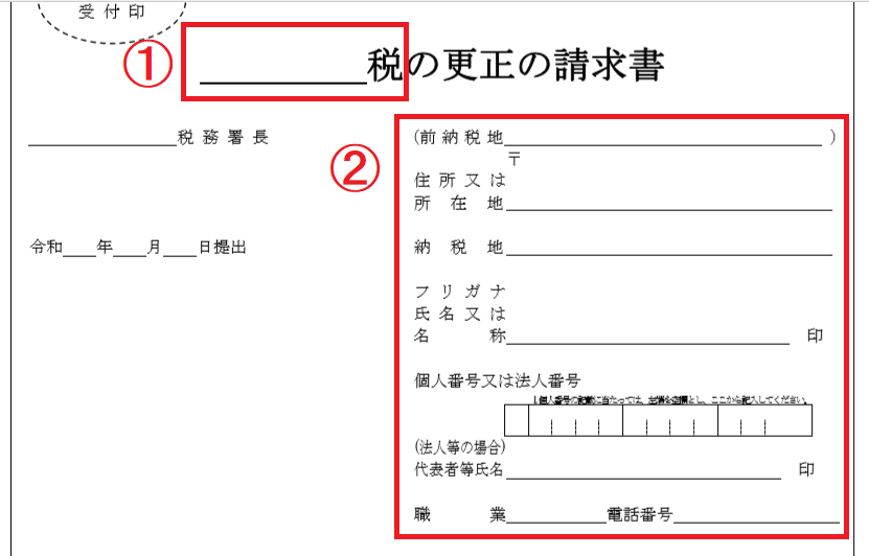

①には「相続税」と記入します。この更正の請求書は「相続税」と「贈与税」の両方で使用される書類です。

②には、請求者の基本情報を記入します。マイナンバー(個人番号)の記載が必要になります。(平成28年以降)

3-2.税務署からの更正通知送達

更正の請求書などの書類一式が税務署に到着すると、税務署はそれを元に審査を行います。

審査期間は税務署により異なりますが、大体2~3ヶ月程度で、必要に応じて電話での確認や面談が行われます。

そして税務署で還付できると判断されると、「更正通知書」が郵送で届きます。

3-3.国税還付振込通知書

更正通知書を受け取ってからしばらくすると、「国税還付振込通知書」と記載されたハガキが届きます。中には振込口座や振込金額が記載されています。

3-4.還付金の振込

国税還付振込通知書が届くと、2週間以内には口座に還付金が振り込まれます。場合によっては既に振り込まれていることもあります。

3-5.更正の請求の必要書類について

3-1.でご紹介した申請書類には、還付の理由に応じて次のような書類を添付しなければなりません。

税務署に還付金を請求するわけですので、相応の証拠書類を添付して根拠を示す必要があるためです。

- 遺産分割協議書(遺産分割が完了した場合)

- 遺言書(遺言書が発見された場合)

- 調停調書(調停が成立した場合)

- 判決書(裁判の判決が下りた場合)

など

この他、実務上では税務署が当初の申告と何が変わったのかすぐに分かるように、修正申告書を添付することが多いです。

「相続税の更正の請求手続き」には、「相続税の更正の請求書」を作成し、提出が必要です。

「相続税の更正の請求書」には、付属する書類として「次葉 申告に係る課税価格、税額等及び更正の請求による課税価格、税額等 付表1~4」が必要になります。

また、添付資料として、更正の請求に至った理由を証明する書類や、更正の請求書で計算された相続税評価額の基礎になる資料の添付が必要です。

4.更正の請求が認められなかったときの対処法

税務署に還付しないと判断されてしまった場合には、更正通知書に代わって「更正すべき理由がない旨の通知書」が届きます。

これに不服がある場合には、その通知を受けた日の翌日から起算して3ヶ月以内に、税務署に対して再調査または、国税不服審判所に対して審査請求を行うことができます。

国税不服申立制度を利用する

税務署の決定に納得できない場合は、不服申立てを行える「国税不服申立制度」があります。この申立により更正の請求の審査内容の見直しが行われます。

税務訴訟を起こす

「国税不服申立制度」でも更正の請求が認められない場合は、税務訴訟を起こすという手段もあります。

まとめ

相続税申告の後に、理由があって更正の請求をご検討される方は、税理士にご相談されると良いでしょう。