相続税の計算方法|誰にいくらかかるのか分かりやすく解説

将来相続税がかかるのであれば、相続税対策の必要性があります。しかし、どうやって相続税の計算行われるのかを知らない方は…[続きを読む]

相続でお悩みの方をトータルサポート[東京・神奈川・千葉・埼玉]

目次

配偶者には、相続税を計算する際に、配偶者の税額軽減という特別な控除があります。

この配偶者の税額軽減は、一般に「相続税の配偶者控除」と呼ばれ(以降「配偶者控除」とします)、ケースによっては相続税がかかることなく遺産を相続することができる絶大な節税効果を持っています。

配偶者にはなぜ相続税がかからないことがあるのか、配偶者控除の基本から注意点までをご紹介いたします。

相続税が課されるのは被相続人の財産であり、配偶者もその資産形成には少なからず協力しています。

また、被相続人を亡くした配偶者には、相続開始後の生活保障もしなければなりません。そのような背景から、相続税には、配偶者控除が設けられています。

配偶者が相続する遺産には、次の2つの金額のうち、いずれか高い金額まで相続税が課されません。これが、相続税の配偶者控除です。

非課税となる金額は最低1億6,000万円で、相続税において、配偶者控除は相続税額を左右する大きなポイントになります。

配偶者控除には、次の3つの適用要件があり、すべてを満たす配偶者が適用を受けることができます。

配偶者控除の適用要件の1つは、入籍の有無です。婚姻届を提出している戸籍上の配偶者に限られ、婚姻期間や同居の有無は問われません。

たとえ、入籍後1週間だった配偶者や、離婚協議中の別居している配偶者であっても、被相続人の死亡時点で法律上婚姻関係にあるならば配偶者控除の対象です。

一方、50年間夫婦として事実上連れ添ったとしても、内縁関係など入籍していない事実婚の配偶者は、税額軽減を受けることはできません。

この配偶者控除は、遺言書や遺産分割協議によって配偶者が実際に取得した財産を基に計算します。

分割のされていない財産についての適用はありません。

基礎控除後に課税される遺産がなければ申告は不要です。

しかし、配偶者控除後に、相続税が0円となった場合には、申告が必要です。

基礎控除後には課税される遺産があったものの、配偶者控除後に相続税がかからなければ、課税される遺産はあったことになります。

配偶者控除で相続税が無税になっても、税務署は、申告がなければ申告漏れか否かの判断ができません。そのため、配偶者控除後に相続税が非課税になっても、申告は必要なのです。

では、配偶者の計算方法をご説明した後に、実際に配偶者の相続税額を算出してみましょう。

配偶者控除の計算方法をご説明する前に、少しだけ相続税の計算方法について触れておきます。

相続税は、以下4つのステップで算出します。

- 各相続人が取得した相続税が課税される遺産の合計額を算出

- ステップ❶で算出した各相続人の課税価格の合計から、基礎控除を差し引き、「課税遺産総額」を算出

- ステップ❷で算出した「課税遺産総額」に各相続人の法定相続分に応じた相続税率を適用し、相続税の総額を算出

- ❸で算出した相続税の総額を、各相続人が実際に取得した遺産額で案分し、各人の納付すべき相続税額を算出

配偶者控除は、ステップ❹で登場します。

相続税の計算方法について、詳しくは以下のコラムをご一読ください。

配偶者控除の金額は、次の算式で計算できます。

配偶者控除の金額

相続税の総額 × (①または②のいずれか低い金額)/課税価格の合計

① 1億6,000万円と配偶者の法定相続分のいずれか高い方の金額

② 配偶者の課税価格

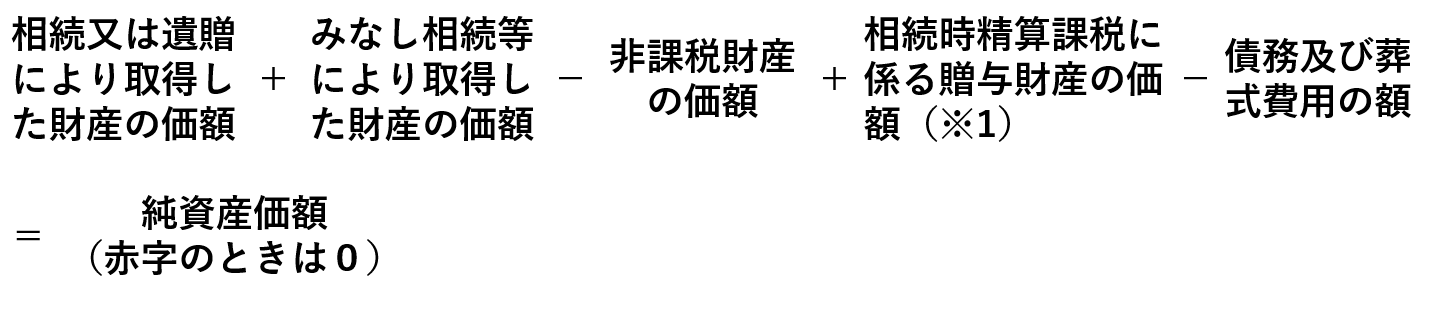

「課税価格」は、相続または遺贈によって取得した遺産の額に、生命保険金などのみなし財産や相続開始前3年以内に被相続人から贈与を受けた財産をプラスし、債務控除を差し引いた残額のことで以下の算式で求めます。

これらの各相続人の課税価格を合計した金額が「課税価格の合計」となります。

相続税の計算上、課税価格を合計するのは、基礎控除を差し引く直前の前項❶のステップに当たります。

※1 相続時精算課税の特定贈与者(相続時精算課税に係る贈与者)が死亡した場合には、相続時精算課税の適用者(受贈者)が特定贈与者から相続又は遺贈により財産を取得しない場合であっても、相続時精算課税の適用を受けた贈与財産は相続又は遺贈により取得したものとみなされ、贈与の時の価額で相続税の課税価格に算入されることになります。

※2 相続又は遺贈により財産を取得した相続人等が、相続開始前3年以内にその被相続人からの暦年課税に係る贈与によって取得した財産の価額をいいます。

【出典サイト】No.4152 相続税の計算|国税庁

次の条件における配偶者控除の金額を算出してみましょう(上記のステップ❷から始めます)。

課税価格の合計5億円-基礎控除4,800万円=課税遺産総額4億5,200万円

- 配偶者:課税遺産総額5億円×配偶者の法定相続分1/2×45%-2,700万円=8,550万円

- 子供2人とも:課税遺産総額5億円×子供1人あたりの法定相続分1/4×40%-1,700万円=3,300万円

相続税の総額8,550万円+3,300万円+3,300万円=1億5,150万円

相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万 |

【出典】「No.4155 相続税の税率」|国税庁

配偶者控除の額

① 1億6,000万円と配偶者の法定相続分のいずれか高い方の金額

配偶者の法定相続分 (5億円 × 配偶者の法定相続分1/2)= 2億5,000万円> 1億6,000万円

② 配偶者の課税価格

配偶者の課税価格:3億円

①か②いずれか低い方

① 2億5,000万円 < ② 3億

低い方:②2億5千万円

配偶者控除の額

相続税の総額1億5,150万円 ×(2億5,000万円/課税価格の合計5億円)=7,575万円

配偶者の相続税額

相続税の総額1億5,150万円×配偶者が取得した課税価格3億円/課税価格の合計5億円=9,090万円

9,090万円-配偶者控除7,575万円=1,515万円

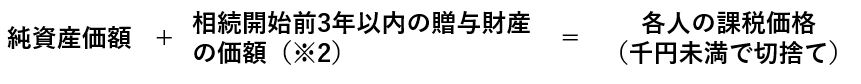

配偶者控除を受けるためには、「第5表 配偶者の税額軽減額の計算書」を加えた相続税申告書を、申告期限内に税務署に提出しなければなりません。

【出典サイト】相続税の申告書等の様式一覧(令和5年分用)|国税庁

相続税申告書には、遺産分割の内容が分かるように次の書類を添付します。

最後に、配偶者控除を利用するうえで、念頭に置いていただきたいことをご紹介します。

ご紹介した通り、相続税の納付額は、相続税の総額を、各相続人が実際に取得した財産の割合に従ってそれぞれ按分して算出します。配偶者の相続税は、各相続人の納税額を算出した後に、配偶者の相続税額から配偶者控除の額を差し引きます。

したがって、同じ相続税の総額でも配偶者の取得分が大きいと、配偶者控除の額が大きくなり、相続人全員が納付する相続税の合計は小さくなります。

配偶者控除は、1億6,000万円と配偶者の法定相続分のいずれか高い方の金額まで相続税がかからず、そのかからない金額までの遺産を配偶者が相続することで、配偶者控除の恩恵を最大限受けることができ、相続人全員の納付税額を最小限に抑えることができます。

ただし、配偶者控除を最大限にすることだけを考えて配偶者の相続額を決めてしまうと、後々損失になる可能性があります。詳しくは次項でご紹介します。

配偶者が被相続人の遺産をすべて相続し、配偶者控除の適用を受けて相続税がかからなかったとします。

確かに、この相続(一次相続)だけを考えれば相続税は発生しません。しかし、その後に配偶者の相続(二次相続)が発生することを考えると、必ずしも一次相続ですべて配偶者が相続したことが有利だったとはいえなくなってしまいます。

それは以下の理由によります。

一次相続で配偶者が相続した遺産に、さらに配偶者の固有財産が加わると、一次相続より高い税率がかかる可能性があり、結果として二次相続で大きな相続税が発生してしまうことになります。

一次相続と二次相続での相続税の合計を少なくするには、一次相続での遺産分割を慎重に検討することも必要です。

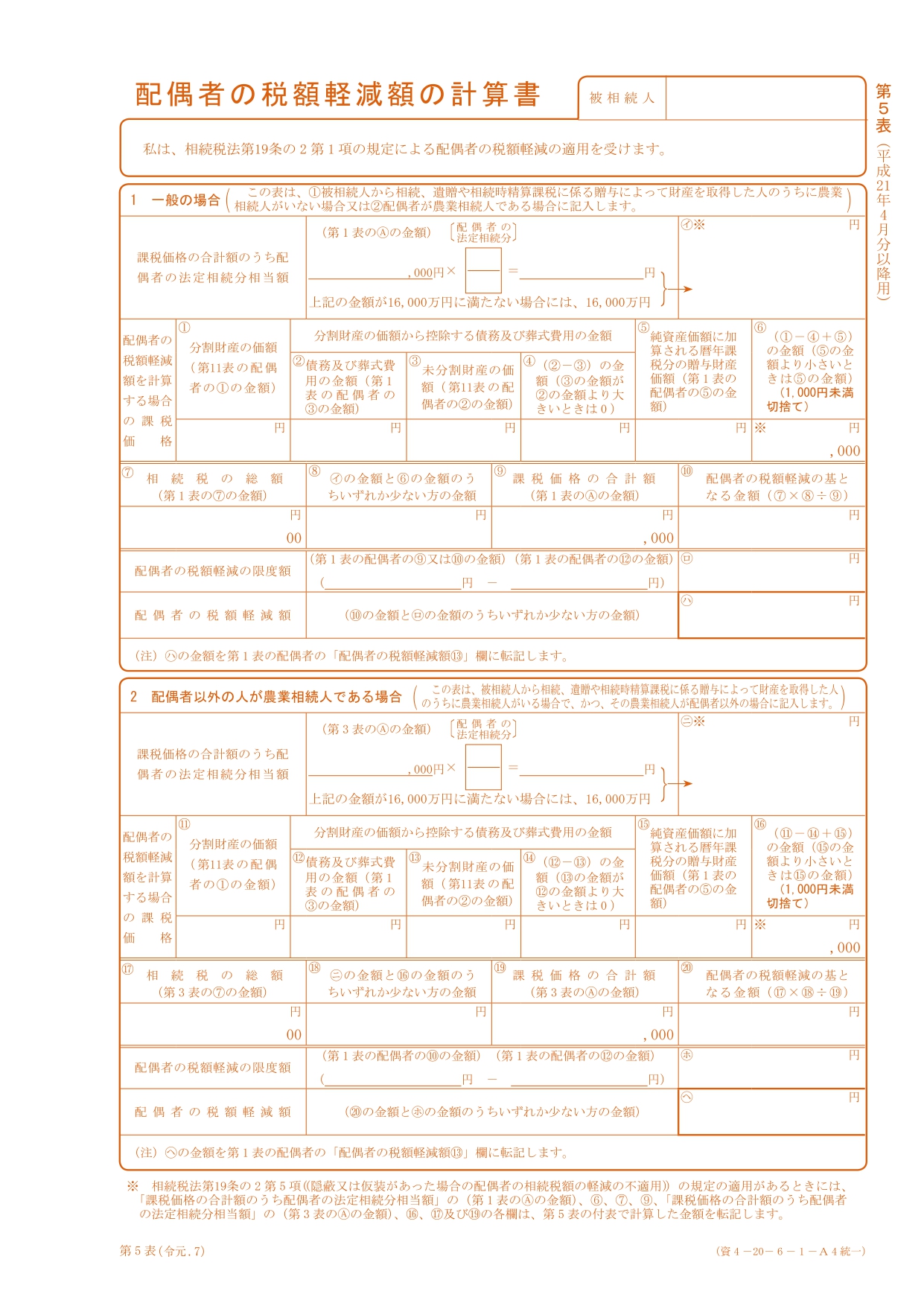

配偶者控除の適用要件の1つに、「申告期限までに相続税申告書を提出していること」がありました。しかし、申告期限までに遺産分割が終わらないということも少なくありません。

被相続人が亡くなってから相続税の申告期限までは、わずか10ヶ月しかありません。遺産分割協議がまとまらず、長期化してしまえば、申告期限に間に合わないということも十分起こり得ます。

このような場合には、とりあえず法定相続分で遺産分割を行ったとした場合の申告書と一緒に、「申告期限後3年以内の分割見込書」を期限内に提出します(書式は、以下サイトの「申告期限後3年以内の分割見込書(PDFファイル/170KB)」からダウンロード可能です)。

【出典】「B1-5 相続税の申告書の提出期限から3年以内に分割する旨の届出手続」|国税庁

その後、遺産分割が完了した日から4ヶ月以内に更正の請求を行うことで、配偶者控除の適用を受けることができます。

ただし、期限内申告の時点では配偶者控除の適用は受けられず、その分納付する相続税は高額になります。更正の請求で納め過ぎた相続税は還付されるとはいえ、いったんは納税資金の負担が必要です。

相続が開始されても遺された配偶者には、最低でも1億6,000万円までの相続には相続税がかかりません。

しかし、配偶者控除を最大化するために、配偶者が相続する遺産を多くすると、二次相続時の相続税が割高になってしまう可能性があり、一次相続での遺産分割は慎重な判断が必要となります。

相続税に精通する税理士にご相談することをお勧めします。

弊所は、相続税に強いだけでなく、税理士・社会保険労務士・行政書士・弁護士でUグループを形成しており、ワンストップで相続手続き全般についてご相談いただけます。

二次相続まで考慮した相続税を試算することで、適切な遺産分割のアドバイスも差し上げることが可能です。お気軽にお問い合わせください。

相続税申告に際しては、下記のように税理士・弁護士・司法書士を含めた総合的なアドバイスが必要になるケースが少なくありません。

弊所では税理士・社会保険労務士・行政書士・弁護士でUグループを形成しており、ワンストップで相続手続き全般についてご相談いただけます。

無料面談も実施していますので、まずはお問い合わせください。

サイト内に、簡単に相続税額が計算できる「相続税シミュレーション」をご用意しています。

ご自身の相続税額が気になる方は、是非ご利用ください。

また当事務所はメルマガで、相続に関する最新情報や当事務所主催の各種セミナーのご案内をお知らせしています。登録・購読は無料です。

下記フォームから登録すると、メルマガで最新情報を受け取ることができます。

税理士法人 上原会計事務所

〒151-0051

東京都渋谷区千駄ヶ谷5-27-3

やまとビル7階

(新宿駅新南口より徒歩3分)

TEL:0120-201-180

FAX:03-5315-0178