目次

相続税の計算には、様々な相続税負担を軽減できる制度がありますが、その中の1つに、相続人が障害者である場合に受けられる障害者控除という税額控除があります。

今回は障害者控除についてご紹介をします。

1.障害者控除とは

1-1.概要

障害者控除とは、相続人が85歳未満の障害者である場合に適用を受けることができる税額控除で、相続時の年齢から85歳に達するまでの年数に応じて控除額が計算されます。

障害者控除は税額控除であるため、その人の相続税額から直接差し引くことができ、節税効果は比較的大きくなります。

1-2.要件

障害者控除の適用を受けられるのは、次の要件すべてに該当する場合です。

- 相続や遺贈で財産を取得した人であること

- 相続や遺贈で財産を取得した人が、法定相続人であること(※1)

- 相続や遺贈で財産を取得した時に、障害者であること

- 相続や遺贈で財産を取得した時に、日本国内に住所があること(※2)

※1 法定相続人には、相続放棄をした相続人を含みます。

※2 その相続人が一時居住者で、かつ、被相続人が一時居住被相続人または非居住被相続人である場合には、障害者控除は適用可能です。

2. 障害者控除の計算方法

2-1.控除額

障害者控除の金額は次の算式により計算します。

障害者控除の金額 =(85歳-相続開始日における年齢)× 10万円または20万円

乗じる金額は、障害の程度により異なります。

- 一般障害者:10万円

- 特別障害者:20万円

例えば、障害者控除の対象となる相続人が50歳11ヶ月で、一般障害者であった場合の控除額は次のように計算します。

(85歳-50歳11ヶ月)※×10万円 = 350万円

※年数を計算する際に、1年未満の期間が生じた場合には切り上げて1年とします。

今回の場合では、85歳 - 50歳11ヶ月 = 34歳1ヶ月 なので 35歳となります。

2-2.控除しきれなかった場合

障害者控除の金額が、対象となる相続人の税額を超える場合には、超える部分の金額は扶養義務者の税額から控除することができます。

扶養義務者とは、配偶者、直系血族(親、祖父母、子、孫など)及び兄弟姉妹のほか、3親等内の親族のうち家庭裁判所が扶養の義務を負わせた人をいいます。

生活費を負担しているなどの扶養の実態は問われません。

例えば、障害者控除の対象となる相続人の相続税額が200万円、障害者控除が350万円の場合には、相続人が課税される相続税額は0になります。

障害者控除の対象となる相続人が課税される相続税額

| 相続税額 | 200万円 |

|---|---|

| 障害者控除の額 | – 350万円 |

| 課税される相続税額 | 0円 |

| 残った除額 | -150万円 |

さらに扶養義務者の相続税額が300万円の場合、控除しきれずに余った150万円は、相続税額から差し引くことができますので、扶養義務者が課税される相続税額は 150万円となります。

扶養義務者が課税される相続税額

| 相続税額 | 300万円 |

|---|---|

| 残った控除額 | -150万円 |

| 課税される相続税額 | 150万円 |

ただし、障害者控除の対象となる相続人が相続や遺贈で財産を取得していない場合には、障害者控除自体の適用がありません。

2-3.既に障害者控除の適用を受けている場合

過去の相続で既に障害者控除の適用を受けている場合には、2回目に適用を受ける際に控除額の制限があります。

過去の相続において既に障害者控除額の全額を控除している場合には、2回目は障害者控除の適用を受けることができません。

控除していない金額が残っている場合には、2回目の控除額と比べて少ない方の金額が障害者控除額となります。

例えば、1回の相続が45歳の時にあり、障害者控除額が400万円で、相続税額が200万円で控除額が200万円残ったとします。

その後2回目の相続が50歳の時に発生した場合には、障害者控除額は350万円ですが、障害者控除額は200万円となります。

1回目の相続(相続開始時の相続人の年齢45歳)

| 障害者控除額 | (85歳-45歳)×10万円=400万円 |

|---|---|

| 相続税額 | -200万円 |

| 残った控除額 | 200万円 |

2回目の相続(相続開始時の相続人の年齢50歳)

| 障害者控除額 | (85歳-50歳)×10万円=350万円 |

|---|---|

| 1回目の相続で残った控除額 | 200万円 |

| 2回目の相続における障害者控除額 | 200万円(200万円<350万円) |

2-4.分けた後でも二次相続に残せる

扶養義務者に障害者控除額を分けたうえ、なお控除額が残る場合でも、次の相続に残すことが可能です。

3. 障害者控除の申請方法

3-1.申告方法

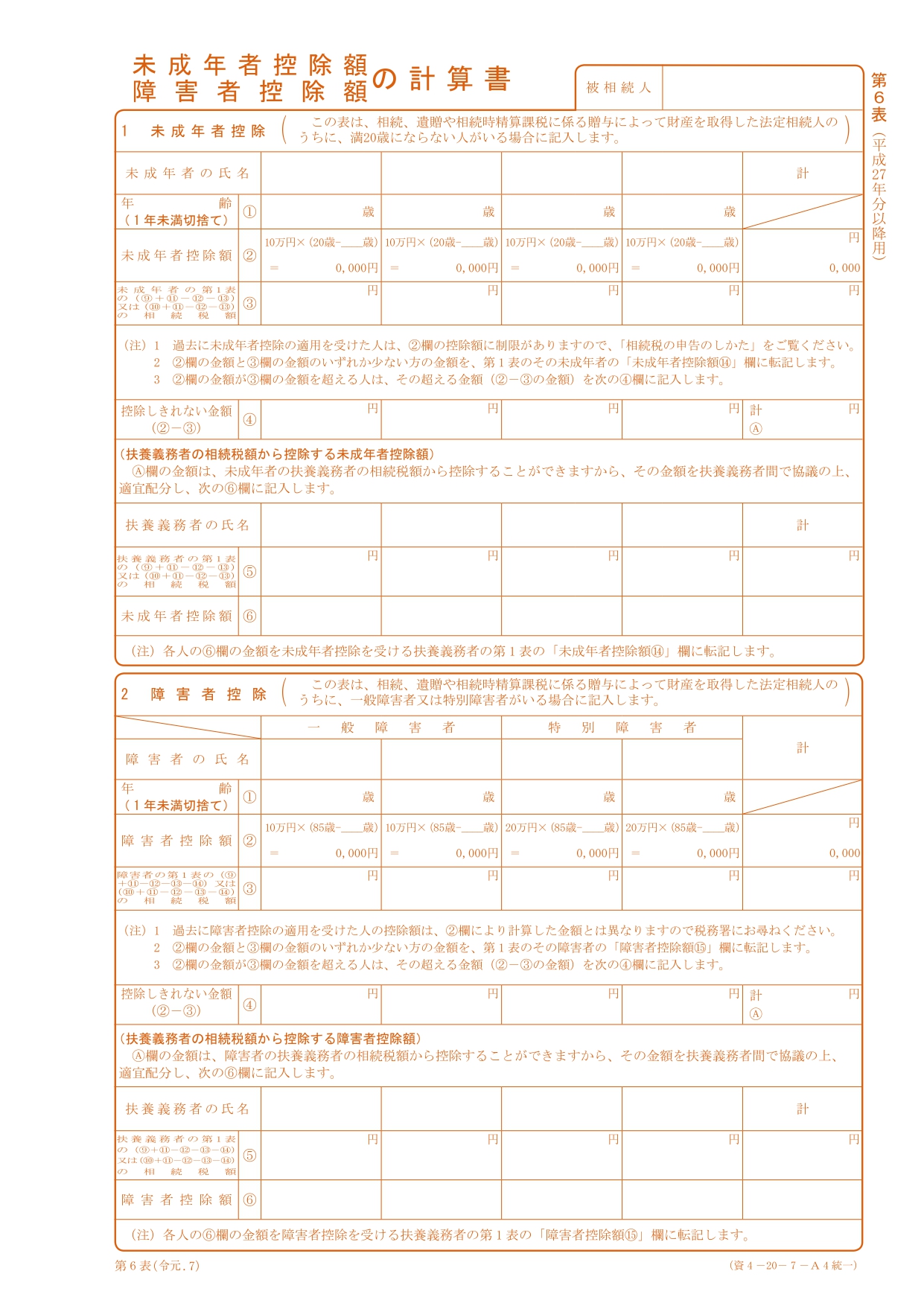

障害者控除の適用を受けるためには、相続税申告書の第6表を作成します。

前もって特別な手続きなどは必要ありません。相続税申告に障害者控除の計算を含めることで適用を受けることができます。

もし、障害者控除の適用対象であるにもかかわらず、適用を受けずに申告してしまった場合には、更正の請求を行うことで障害者控除分の相続税の還付を受けることができます。更正の請求の期限は申告期限から5年以内です。

3-2.必要書類

- 相続税申告書の第6表「未成年者控除・障害者控除額の計算書」

- 適用要件に該当していることを証明できる書類(障害者手帳のコピーなど)

【出典サイト】相続税の申告書等の様式一覧(令和元年分用)|国税庁

4.障害者控除を利用するときのポイント

4-1.障害者控除の判定時期

相続人が障害者に該当するかどうかは、相続開始日(被相続人の死亡日)の現況によります。

ただし、相続開始日時点ではまだ障害者手帳の交付を受けていないなどで障害者に該当しない場合であっても、一定要件に該当する場合には適用対象になります。

4-2.成年被後見人と要介護認定の障害者控除

成年被後見人は特別障害者に該当するため、障害者控除の適用対象です。

要介護認定は障害者には該当せず、障害者控除の適用は受けられません。

ただし、役所に「障害者控除対象者認定書※」の申請をし、認められた場合には障害者控除を受けることができます。

※障害者控除対象者認定書は、障害者手帳などの交付を受けていない65歳以上の人で、障害者控除の対象と認められる場合に交付されます。

4-3.障害者控除によって相続税0の場合には申告不要

障害者控除は、配偶者の税額軽減や小規模宅地等の特例のように、申告することが適用要件となっているわけではありませんので、もし障害者控除の適用を受けることで相続税額が0になる場合には、相続税申告は不要です。

5.相続税の障害者控除に関するFAQ

相続税の障害者控除とは?

障害者控除とは、相続人が85歳未満の障害者である場合に適用を受けることができる税額控除で、相続時の年齢から85歳に達するまでの年数に応じて控除額が計算されます。

障害者控除の金額が、対象の相続人の税額を超える場合は?

超える部分の金額は扶養義務者(配偶者、直系血族(親、祖父母、子、孫など)及び兄弟姉妹のほか、3親等内の親族のうち家庭裁判所が扶養の義務を負わせた人)の税額から控除することができます。

障害者控除の適用で相続税額が0になる場合、相続税申告は必要ですか?

申告することが適用要件となっているわけではないため、相続税申告は不要となります。

まとめ

相続税の障害者控除について、その要点と控除額の計算方法、申請方法などについてご説明しました。

もし、障害者控除の適用を受けずに相続税申告をしてしまった場合にも、申告期限から5年以内であれば更正の請求によって還付を受けられる可能性があります。

相続税に関する手続、申告は、税理士に相談すると良いでしょう。