目次

将来相続税がかかるのであれば、相続税対策の必要性があります。しかし、どうやって相続税の計算行われるのかを知らない方は多いのではないでしょうか。

そこで、今回は相続税の計算方法について、具体例を使いながら全体の流れを解説していきたいと思います。

1. 相続税を計算する流れ

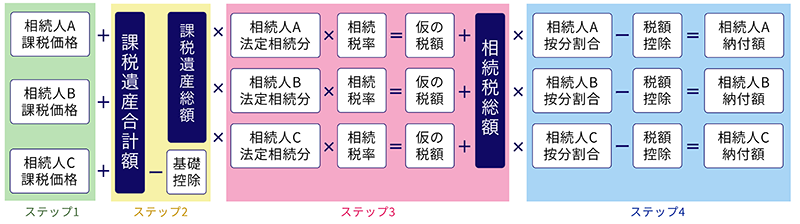

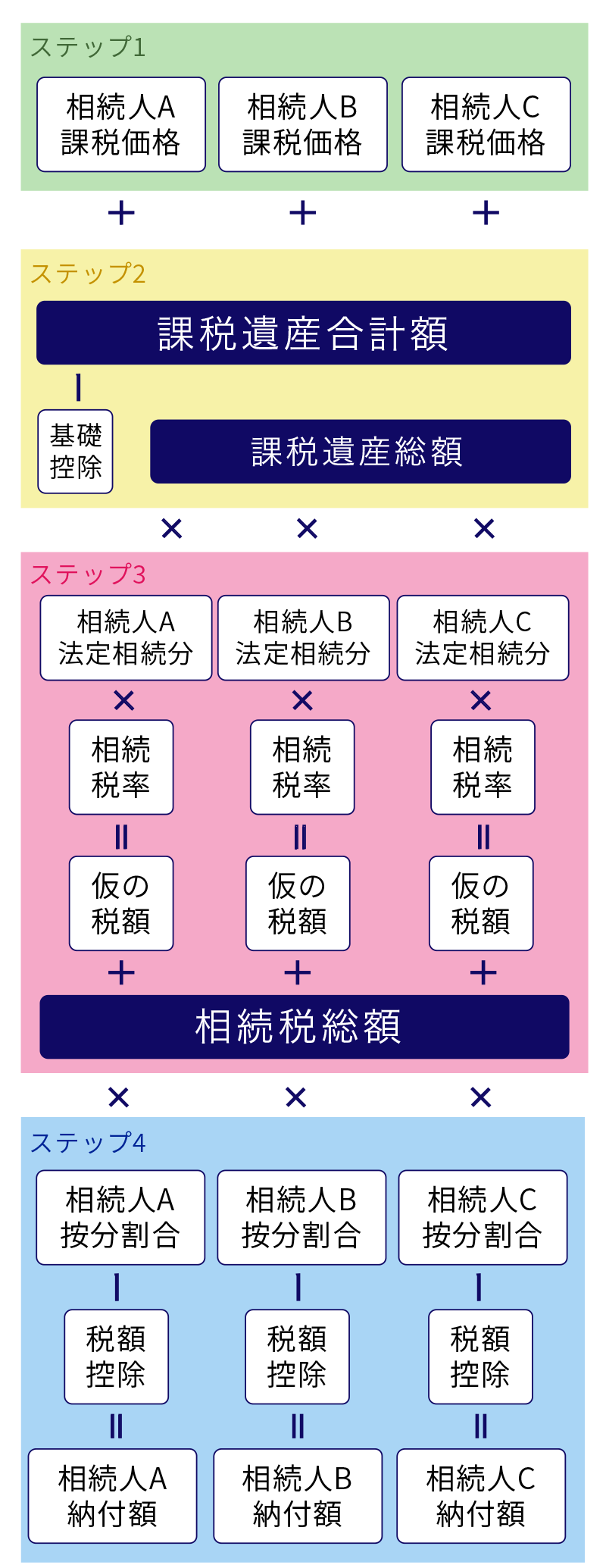

相続税の計算は大きく以下の3つのステップに分かれています。

- ステップ1|各相続人の課税価格の計算

- ステップ2|課税される遺産総額の計算

- ステップ3|相続税総額の計算

- ステップ4|各相続人の相続税納付額の計算

簡単に相続税の計算の流れをご説明すると、まずは各相続人が相続することになった相続財産を計算します(ステップ1)。それを合計して相続税がかかる遺産総額を算出し、基礎控除を差し引いて課税遺産総額を計算します(ステップ2)。

そして、遺産総額に各相続人の法定相続分に応じた相続税率を乗じて各相続人に割り振り相続税の総額を計算します(ステップ3)。算出した相続税総額を実際の遺産分割に基づいて按分し、それぞれの税額控除などを差し引いて、各相続人が納める相続税額が確定します(ステップ4)。

では次項以降で、ステップごとに詳しく解説します。

2.ステップ1| 各相続人の課税価格を計算

相続税計算の中で最も複雑で時間を要する段階になります。

各相続人の課税価格は相続税を計算していくうえでの根幹になります。ここを誤ってしまうと最終的な相続税も誤ってしまうことになるので、1つ1つ慎重に計算する必要があります。

2-1.遺産の把握

まずは被相続人の遺産すべてを把握することから始まります。

プラスの財産だけではなく、借入金などのマイナスの財産もすべて漏れなく把握してください。ここでの漏れは、そのまま申告漏れに繋がってしまいます。

2-2.相続税評価額について

プラスの財産とマイナスの財産の存在が確定したら、1つずつの遺産について、相続税評価額を計算します。

現金や預金などはその残高がそのまま相続税評価額になりますが、不動産や非上場株式などには定められた評価方法があります。計算のし方によって評価額が大きく変わるため、慎重な判断が必要になります。

特に土地の評価計算は、税理士によっても金額が変わるほど繊細な計算になります。

【関連記事】相続税評価額と計算方法

2-3.課税対象となる遺産・控除すべき遺産

被相続人の遺産であっても、墓地や墓石、仏具などは相続税の課税対象になりませんので除きます。

また被相続人のマイナス財産である借金などの債務は、「債務控除」といって遺産から差し引くことができます。

【関連記事】相続税の債務控除|相続財産から差し引くことができる債務とは

2-4.相続開始前3年以内の贈与・相続時精算課税制度を利用した贈与も加算

遺産から差し引くことができる財産があれば、加算しなければならないものもあります。

相続開始前3年以内に行われた贈与については、生前贈与加算といって遺産に含めて計算しなければなりません。ただし、それらの贈与時に贈与税を支払っていた場合には、相続税の計算時には、納付済みの贈与税額を差し引くことができます。加算の対象になったからといって余分に税金を支払うことにはなりませんのでご安心ください。

また、相続時精算課税制度の適用を受けた贈与財産がある場合にも、その適用対象となった贈与全額を遺産に含めて計算することになります。

【関連記事】相続時精算課税制度とは?|その仕組みメリット・デメリットについて

2-5.保険金などの非課税枠について

生命保険金や死亡退職金には次の非課税枠があり、その範囲内であれば相続税はかかりません。

| 非課税枠:500万円 × 法定相続人の数 |

生命保険金や死亡退職金については、非課税枠を差し引いたうえで遺産の額に含めることになります。

ただし、非課税枠が生命保険金や死亡退職金より大きくなったとしても、それらの金額を超えて差し引くことはできず、少なくともゼロ円の計上となります。

2-6.「小規模宅地等の特例」などの各種特例について

相続税の計算では、遺産の性格を考慮し、相続税評価額が減額される各種特例が設けられています。

中でも代表的な特例は、小規模宅地等の特例です。被相続人の自宅や事業用土地について、土地の相続税評価額を大幅に減額することができるため、適用の可否は相続税に大きく影響します。

【関連記事】土地の相続税対策に欠かせない小規模宅地等の特例とは?

2-7.相続税計算の事例

では、次に実際に相続税の課税価格の合計を計算してみましょう。

- 遺産総額:1億5,000万円

- 相続人:被相続人の配偶者、長男、次男

- 債務の額や葬儀費用の合計:200万円

相続税の課税価格の合計

1億5,000万円-200万円=1億4,800万円

3.ステップ2|課税遺産総額の計算

次に相続税率が乗じられる対象となる、課税遺産総額を計算します。

前項までに遺産に加算減算した相続人それぞれの課税価格を合計、基礎控除額を差し引くことで課税遺産総額が算出されます。

課税価格よりも基礎控除額の方が大きい場合には相続税はかかりません。その場合、相続税の計算は、ここで終わりとなります。

| 基礎控除額:3,000万円 + 600万円 × 法定相続人の数 |

【関連記事】相続税の基礎控除とは?相続税の基本をわかりやすくご紹介

3-1.課税遺産総額の計算事例

先ほどの事例の課税価格の合計から、基礎控除の額を差し引いて、課税遺産総額を求めてみましょう。

課税遺産総額

1億4,800万円-{3,000万円+(600万円×法定相続人3人)}=1億円

4.ステップ3|相続税総額の計算

ここからがいよいよ相続税額の算出になります。

4-1.法定相続分による割合で課税遺産総額を分配して仮の税額を算出

課税遺産総額を法定相続分の割合に応じて各相続人に割り振り、それぞれに応じた相続税率を乗じて各相続人の相続税額を算出します。そして、それらを合計した金額が、相続税の総額になります。

次の事例を使って実際に計算してみましょう。

- 基礎控除後の課税遺産総額:1億円

- 相続人:被相続人の配偶者、長男、次男

ここで使用する相続税の税率については、次項でご説明します。

配偶者 (1億円 × 1/2)× 20% - 200万円 800万円 長男 (1億円 × 1/2 × 1/2)× 15% - 50万円 325万円 次男 (1億円 × 1/2 × 1/2)× 15% - 50万円 325万円

- 相続税の総額

800万円 + 325万円 + 325万円 = 1,450万円

以上のとおり、この場合の相続税総額は1,450万円ということになります。

相続税は、各相続人が相続した遺産に相続税率を直接乗じて算出されるわけではありません。

一旦、遺産を合計して法定相続分で分けたとした場合の相続税総額を計算し、それを各相続人が実際に相続した遺産額に応じて配分します。(最終項のステップ4で詳しく解説します。)

4-2.相続税の速算表について

先程の具体例で使用した相続税率は、以下の国税庁の相続税の速算表を基にしています。

相続税の速算表とは、相続税を簡単に計算するための税率表のことです。

相続税の速算表(【平成27年1月1日以後の場合)

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

【出典サイト】No.4155 相続税の税率|国税庁

例えば先程の例の配偶者の場合には、法定相続分に応ずる取得金額は1億円×1/2で5,000万円になります。

よって、5,000万円以下の段の税率が適用されるため、(1億円×1/2)×20%-200万円=800万円という計算になります。

5.ステップ4|各相続人の相続税納付額の計算

相続税総額まで計算出来たら、もう最終段階です。

5-1.実際の遺産分割割合に応じて相続税総額を按分する

各相続人の相続した遺産の金額で、相続税総額を按分し、各相続人が納付すべき相続税額を計算します。

4-1.の例で、実際の配偶者の相続分が7,300万円、長男・次男の相続分が3,750万円ずつだった場合には、次のような計算になります。

- 配偶者:1,450万円×7,300万円/1億4,800万円=715万2,000円

- 長男:1,450万円×3,750万円/1億4,800万円=367万3,000円

- 次男:1,450万円×3,750万円/1億4,800万円=367万3,000円

そしてこれらの金額に、各相続人に応じた次項から詳述する税額控除などを行い、それぞれの相続税の納付税額が確定します。

5-2.相続税の2割加算について

被相続人の配偶者と一親等の血族以外が遺産を受け取った場合には、通常の相続税額の2割が加算されます。

配偶者と一親等の血族であれば100万円だった相続税が、それ以外では120万円になってしまいます。

よくあるパターンは、遺贈の相手に孫や兄弟姉妹を選択するケースです。深く考えずに孫へ遺贈をしてしまうと、2割加算の対象になります。遺贈する相手についても、慎重に検討する必要があります。

【関連記事】相続税の2割加算の対象範囲と計算方法

5-3.配偶者の税額軽減について

「配偶者には相続税がかからない。」と、お聞きになったことはないでしょうか。それは、相続税に「配偶者の税額軽減」という制度があるためです。

配偶者の税額軽減とは、配偶者の相続分については、1億6,000万と配偶者の法定相続分相当額のいずれか多い方の金額までは相続税がかからないという制度です。

したがって、配偶者が6,000万円相続した今回の例では、1億6,000万円以下の相続であるため、配偶者の相続税は0円ということになります。

【関連記事】相続税における配偶者の税額軽減|基本から注意点までをご紹介

5-4.その他の税額控除

配偶者の税額軽減以外にも5つの税額控除があります。相続人の条件に応じてそれぞれ適用していきます。

- 未成年者控除

- 障害者控除

- 贈与税額控除(2-4.でご説明した通り、生前贈与加算の対象になった贈与税を差し引きます)

- 相次相続控除

- 外国税額控除

6.相続税申告は当事務所へご相談ください

相続税計算の一連の流れを簡単に解説させていただきました。ざっくりとした相続税額はご自分で計算できるかと思います。

しかし実際の計算になりますと、税理士の経験が重要になる世界です。特に、不動産の相続税評価額の計算を相続人自身で行うことは非常に危険な行為で、後々に大きな追徴課税が発生する可能性が高くなってしまいます。

また申告期限に間に合わなければ、延滞税と加算税の対象になります。実際の相続税計算は税理士に依頼されることをおすすめします。

当事務所は、相続税申告に注力する税理士法人です。お気軽にご相談ください。