目次

親が認知症などで判断能力を失ってしまった場合、所有する不動産の売却は難しくなってしまいます。そんな場合に、近年注目されている家族信託の活用が有効です。

今回は家族信託で不動産を売却する方法と、利用する際のポイントについてご紹介してまいります。

1.家族信託で不動産を売却するために知っておくべきこと

まずは不動産を売却する前に、家族信託について知っておいていただきたいことをご紹介いたします。

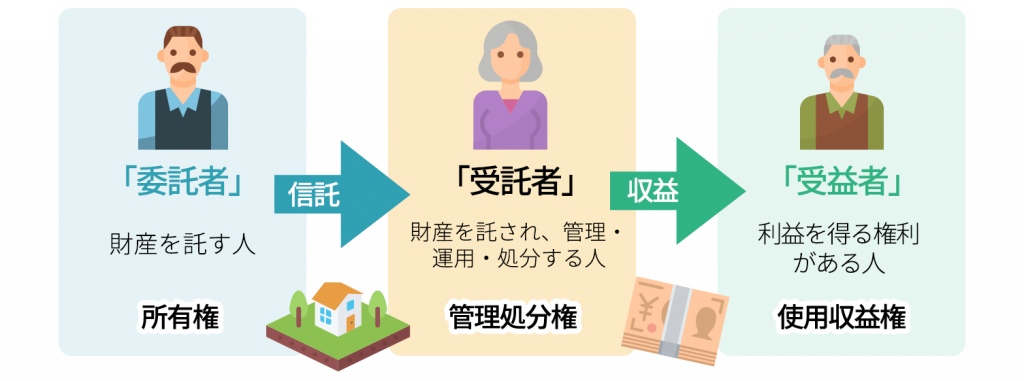

1-1.信託不動産は受託者の名義となる

家族信託によって不動産を信託財産とした場合には、信託登記を行います。

信託登記では、形式上、受託者に所有権が移転します。

1-2.受託者の権限は信託契約で決まる

家族信託の契約書には、信託財産の管理方法については必ず記載しなければなりません。

この管理方法は自由に定めることができ、受託者にすべての権限を与えることも、財産の維持管理のみに限定することもできます。

よって、信託契約書に「不動産の処分」の権限が与えられる記載があれば、受託者は信託不動産の売却を行うことができます。反対に権限がない場合には売却はできません。

2. 信託契約に不動産の処分がない場合の売却方法

信託契約で不動産処分の権限が与えられていない場合には、受託者は独断で売却することはできません。それでも売約したい場合にはどうしたら良いのでしょうか。

2-1.信託契約を一旦終了する

信託契約が継続している以上、受託者が不動産を売却することはできませんので、信託契約をいったん終了させます。

契約の終了によって、信託契約の中で残余財産の帰属権利者となっている方が不動産を売却することができるようになります。

ただし、信託契約を終了させるためには、委託者の意思があることが前提になります。既に判断能力を失ってしまっている状況では行えず、信託契約に定められている期間の終了、または委託者の死亡まで不動産を売却することは難しくなります。

また、売却時には、原則として、不動産取得税が発生します。

2-2.信託契約の内容を変更する

委託者がお元気であれば、不動産の処分ができるように信託契約の内容を変更するのが、手間がかからず容易です。

信託契約に関わる委託者、受託者、受益者の合意が得られれば、再度、信託契約書を作成して内容を変更します。

2-3.信託受益権の売却

家族信託では、委託者、受託者、受益者が設定され、信託財産から得られる利益は受益者が取得します。不動産を売却してもその利益は受益者が受け取ることになります。

よって、受益者は不動産を所有していなくても、所有しているのと同様の利益を得ることができますので、信託不動産の売却には不動産自体の売却以外にも、信託受益権を売却するという方法があります。

信託受益権の売却方法には、次の2パターンがあります。

- 受益権の取得者が信託を継続する方法

- 受益権の買主が信託契約を解除し、不動産を取得する方法

1. の方法では、受益者は買主に変更されますが、信託契約はそのまま継続されます。

2. では、受益権の取得と同時に信託契約を解約し、受託者から信託不動産の所有権移転が行われ、買主は不動産の所有者になります。

この際、ご注意いただきたい3つのポイントを挙げておきます。

- 信託受益権の売買には受託者の事前承諾が必要です。信託受益権を売却した旧受益が受託者へ通知し、受託者の承諾を貰っていなければ、信託受益権の移転を第三者に主張することはできません。

- 信託受益権の売却は、信託不動産自体の売却と同様に取り扱われますので、利益は譲渡所得となり、売主である旧受益者に所得税がかかります。

- 不動産を信託財産とした信託受益権の売買を行う場合には、金融商品取引法に基づく第二種金融商品取引業者としての登録が必要になります。当事者に登録者がいない場合には、登録がある業者に依頼してください。

3.信託内容に「不動産の処分」が含まれる場合の売却方法

信託契約に不動産の処分も含まれている場合には、受託者が委託者に代わって通常の不動産売却と同様に手続きを行うことができます。

3-1.売却の流れ

① 不動産仲介会社に媒介契約の申し込み

不動産の買い手探しから自身で行われても大丈夫ですが、不動産仲介会社に依頼された方が買い手が早く見つかる可能性が高く、様々な手続き関係も一任できますので楽かと思います。

② 買い手が見つかったら売買契約締結

不動産仲介会社がサポートしますのでご安心ください。

③ 不動産の所有権移転の登記手続き

不動産を引き渡し、売買代金の受領が済みましたら、同日付けで不動産の所有権移転登記を行います。

ご自分で行うことも可能ですが、司法書士に依頼された方がスムーズかと思います。売買契約からの流れで不動産仲介会社がそのまま進めてくれることが多いでしょう。

④ 売却代金は受託者の信託用口座へ入金

受領した売却代金は受託者のお金ではありませんので注意してください。

受託者名義で新たに信託用口座を開設し、受託者の生活費とは混同しないように別で管理していきます。

3-2.譲渡所得は信託財産となる

不動産を売却しことで得た利益は受益者が受け取る権利を持ちますので、基本的に信託財産に組み込まれます。

この利益部分については譲渡所得となり受益者に対して所得税がかかります。

4.不動産を家族信託の財産とするメリット・デメリット

不動産を家族信託することにはどのようなメリットとデメリットがあるのでしょうか。

両者を十分にご理解いただき、家族信託を検討していただければと思います。

4-1.不動産を信託財産とするメリット

不動産の共有を回避できる

不動産を複数の相続人で共有して相続しますと、売却する際などにその都度、共有名義人全員の同意が必要となります。その場合、売却の話がスムーズに進まなかったり、トラブルの原因となってしったりする可能性があります。

さらに、相続を繰り返すごとに名義人が膨大な人数になり、最悪の場合、名義人が確認できない状態に陥ってしまいます。

対して、家族信託を利用すると、不動産の管理と処分は1人に集約し、受益者を複数人にすることができますので、共有名義は避けながらも、共有名義と同様の効果を得ることができます。

受託者の裁量で不動産の売買が可能

通常、不動産の所有者が意思判断能力を失ってしまいますと、所有者の状況からも法律上からも、不動産の管理や売却ができなくなってしまいます。

一方で、家族信託を利用した場合は、所有者が意思判断能力を失った後でも、受託者の裁量によって適切に不動産の管理・売却をすることができます。

委託者が不動産の承継について決めることができる

所有者が不動産の承継先を決める方法として、思い付くのが遺言かと思いますが、これは一次相続のみが対象になります。二次相続以降の承継まで指定することはできません。

家族信託では二次相続以降も指定することができます。

家族信託は登録免許税の減額・不動産取得税が非課税

家族信託は委託者が所有している不動産を受託者に預ける行為ですので、金銭のやり取りはありません。そのため、所有権移転登記にかかる登録免許税と不動産取得税はかからないようになっています。

家族信託の設定時の登記には所有権移転登記ともう1つ、信託登記がありますが、この登録免許税については非課税ではなく次の税率となります。

非課税ではありませんが、これも通常の所有権移転登記の5分の1の税率となっており、かなり軽減されています。

- 土地:固定資産評価額の0.3%(2023年(令和5年)3月31日まで)

- 建物:固定資産評価額の0.4%

4-2.不動産を信託財産とするデメリット

家族信託契約はコストがかかる

家族信託は多くの場合で専門家のサポートが必要になります。専門家への報酬に統一された基準はありませんが、相場としましては信託財産の1%程度です。

月額報酬制の場合には、信託契約が続く限り何年も支払っていくことになります。

専門家がまだ少ない

家族信託は比較的新しい制度になりますので、専門家だからといって誰でも精通しているわけではありません。特に信託契約後の対応や、信託終了までをサポートした専門家はごく少数かと思います。

少ない中から依頼する専門家を探すには労力がかかります。

5.信託不動産を売却する際のポイント

最後に、信託不動産の売却をご検討される際にご留意いただきたい点をご紹介いたします。

5-1.抵当権付きの不動産の場合

抵当権が付いている不動産であっても、抵当権を設定している債権者の承諾を得られれば信託財産にすることができます。

しかし、その抵当権の対象になっている債務については信託財産にできませんので、抵当権の債務は委託者に残ることになり、繰り上げ返済する際には、委託者本人が手続きを行わなければなりません。

売却手続きそのものは受託者が単独で行うことができますが、それを原資として繰り上げ返済を行おうとしたときに、委託者がすでに意思判断能力を失っている場合には、繰り上げ返済できない事態になります。「受託者が代わりに手続きを行えば良いのでは?」と思われるかもしれませんが、それはできません。

この状態を債権者は嫌がり、不動産の信託財産化に承諾しない可能性があります。

抵当権付きの不動産の場合には、事前に抵当権の抹消を行う以外には、現状では信託の可能性は低いと言わざるを得ません。

5-2.信託受益権の売却はメジャーではない

信託受益権の売買は、一般流通市場ではあまりなく流動性が乏しいため、需要がありません。

特に信託不動産がアパートなどの投資物件ではなく、自宅の場合には信託受益権として売買されることはさらに稀ですので、実務上では信託契約を解除して売買されることがほとんどです。

5-3.節税対策には信託受益権の売却

信託受益権の売却は、不動産自体を売却するよりも不動産取得税と登録免許税が節税できます。

通常、不動産を購入した場合には不動産取得税と登記の際に登録免許税がかかりますが、信託受益権は不動産ではないため、不動産取得税はかかりません。

また登録免許税は不動産1個につき1,000円となっており、信託受益権の場合はほぼ無税で済ませることができます。

例えば、事業用にしているような高額の不動産がある場合には、不動産自体を売却しますと多額の不動産取得税と登録免許税が発生しますので、信託財産としたうえで信託受益権を売却する方法がよく使われます。

まとめ

家族信託の信託財産となっている不動産を売却するためには、信託契約の内容がどうなっているかに大きく左右されます。

たったひと言の記載がなかったために、受託者だけでは如何ともし難くなることも多々あります。契約内容の作成時点から専門家のサポートを受けられることをおすすめいたします。