目次

障がいのあるお子様をお持ちの親御様は、ご自分が亡くなった後や、認知症になってしまった後のことを強くご心配されていることと思います。

家族信託と障がい者とは、あまりイメージが繋がらないかもしれませんが、障がい者のお子様の生活を守るためにも、家族信託は有効です。

では、どう有効なのでしょうか。ご紹介します。

1.障がいを持つ子のために家族信託を設定するメリット

障がいにより生涯に渡って金銭的サポートが必要なお子様の場合には、親が認知症になってしまうと、死活問題となります。

このような問題に対して、家族信託は非常に有効な方法です。

1-1.親の認知症対策が可能

認知症になり判断能力を失うと、銀行口座は凍結されてしまい、不動産を売却しようとしても売買契約を締結することができません。賃貸物件を所有している場合には、その管理もできなくなってしまいます。

家族信託では、ご自分の財産を家族に託して管理してもらう制度です。家族信託を利用すれば、認知症などでご自分が子の金銭的サポートができなくなったとしても、受託者が、親が信託した財産から生活費を定期的に支給することが可能です。

ただし、そのためには、認知症などにより判断能力を失ってしまう前に、信託契約を結び、財産を信託財産化する必要があります。

1-2.世代間の財産承継がスムーズ

家族信託では、現在の受託者が亡くなった後の受託者(第2受託者)、その受託者に万一のことがあった場合はその次の受託者(第3受託者)と、受託者を連続して設定しておくことができます。

家族信託をこのように設定すれば、長期にわたりそのお子様のサポート役を決めておくことができるため、サポートに空白期間ができません。

一方で、家族信託を行わずに通常の相続を迎えてしまうと、障がい者のお子様を支えるはずの財源が、他の人に相続されてしまう可能性があり、相続以後の生活費に困ることになってしまいます。親が判認知症などで断能力を失った場合や、死亡た場合には、障がいを持つお子様のサポートを誰が行うのかで揉める可能性もあります。

家族信託を行うことによって、親自身の生前に我が子のサポートを生涯に渡って保障することができるということは、非常に大きなメリットです。

「30年ルール」を考慮した家族信託の設定を

ただし「30年ルール」といって、信託を設定した時から30年を経過した後に、新たに受益者となった人が死亡した場合には、その時点で信託は終了するという決まり事がある点にはご留意ください。

障がい者のお子様がまだ若いうちから家族信託を開始する際には、30年ルールの存在も必ず考慮してください。

1-3.財産承継先を指定できる

遺言では、配偶者や子などのご自分の次の承継先しか指定することはできません。一方で、家族信託では今後の受益者について信託契約書に明記することで、自身の次の世代以降の承継先も指定することができます。

障がい者の子が一人っ子で結婚せずに亡くなった際には、相続人がおらず財産の承継人が存在しないことになります。この場合には、最終的に財産が国へ帰属してしまうことになります。

家族信託に、親が事前に承継先を指定しておくことでこのような事態を避けることができます。

1-4.相続手続きの手間を削減

知的障がいを持つ子は、判断能力がないと判断されると遺産分割協議に参加することができないため、成年後見人の選任が必要となり、弁護士などの専門家が選任された場合には報酬も発生します。

一方で、家族信託の対象にした財産の相続発生時の取り扱いについては、信託契約書に記載されているため、相続発生時にその承継方法を話し合う必要がありません。

障がい者の子に必要な財産については、事前に家族信託を行って信託財産として確保しておくことで、信託契約の管理下で使われていきます。

2. 障がいを持つ子のために家族信託を設定するデメリット

障がい者のお子様がいる場合には、家族信託は非常に有効な方法ですが、どんな制度にも完璧はありません。デメリットも存在しますので、こちらもしっかりご理解いただいたうえで、家族信託をご検討ください。

2-1.家族信託では身上監護権は設定できない

身上監護権とは、判断能力のない本人に代わって住居の確保や契約、介護施設やリハビリ施設への入退所手続き、医療や入院に関する契約や手続きなどを行ったりすることをいいます。

家族信託はあくまでも財産を管理するための仕組みであり、身上監護権を受託者に負わせることはできません。

ただし、このような手続きなどは家族が代わりに行えることが多く、受託者を障がい者の兄弟姉妹に設定しておくことで、障がい者の生活・健康・療養等について面倒を見てもらうことは可能です。

2-2.第2受託者の設定が難しい

兄弟姉妹は、ご両親と同様に障がい者のお子様にとって近い存在であり、ご両親が亡くなった後も生存している可能性が高いため、受託者として選択されるケースが多くなっています。

兄弟姉妹を受託者とする場合は、障がい者の子と年齢が近く、長い期間を共に生きていくことができる反面、その子より先に亡くなることも想定して、次の受託者も設定しておかなければなりません。

しかし、兄弟姉妹の次の受託者となると親族でも一気に関係性が薄くなり、引き受けてくれる人がいない可能性もあります。

2-3.家族信託には費用がかかる

家族信託は弁護士などの専門家のサポートが欠かせません。

信託内容の設計から始まり、信託契約書の作成、不動産を信託財産にする場合には名義変更登記も必要になります。

専門家への報酬は信託財産の金額や種類に応じて決まりますが、平均的な家族信託の総費用としては50~100万円をみておいてください。

3.障がいを持つ子のための家族信託の具体例

それでは障がい者の子のために、どのような家族信託内容にしたら良いのか、具体例で解説します。

3-1.障がいを持つ子に兄弟や甥姪がいる場合

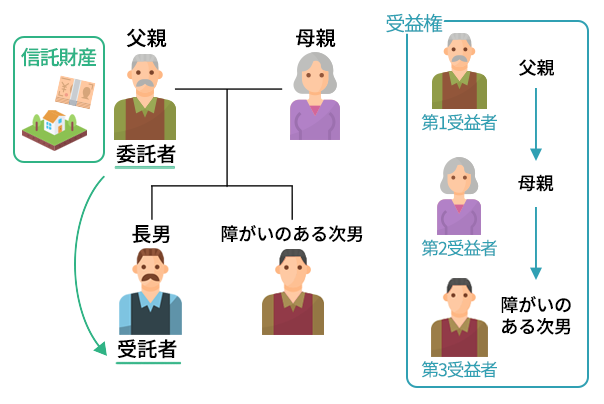

例えば、父、母、長男、次男の4人家族で、次男が障がい者だとします。

この場合には、委託者を父、受託者を長男、受益者を父とした家族信託契約が一般的に考えられます。父の死亡後は、第2受益者を母、第3受益者を次男とし、次男の死亡を起因として信託契約を終了させることにします。

この家族信託によって、父が認知症を発症した場合でも、長男が代わりに財産管理を行い、今まで通りに信託財産から次男へ生活費を送ることで、経済的なサポートを続けることができます。

その後、父が死亡した場合には受益権が母へ相続されることになり、受益権に対して相続税が課されます。しかし、妻には配偶者控除があるため、多くのケースで相続税は0円となります。

母も死亡したあとは、次男の身の回りのお世話が困難になるため、受託者である長男は信託財産からの受益を使って次男を施設に入れます。確実に遂行してもらうために、信託契約に盛り込んでおくことが重要です。

そして次男が死亡すると家族信託契約は終了し、信託財産は長男に帰属させるように設定しておきます。

長男と次男は年齢が近いため、第2受託者まで設定しておいた方が良いかと思います。長男の妻や子、甥姪が候補になります。

また信託財産の帰属先も長男が先に死亡した場合に備えて、次男の妻や子も受け取れるように契約しておくと良いでしょう。

3-2.障がいを持つ子が一人っ子の場合

子が一人っ子で結婚していない場合には、その子に相続人がいないため、相続の開始によって財産が最終的に国庫へ帰属してしまう懸念がありますが、家族信託を利用することで財産の最終的な帰属先を親が決めておくことができます。

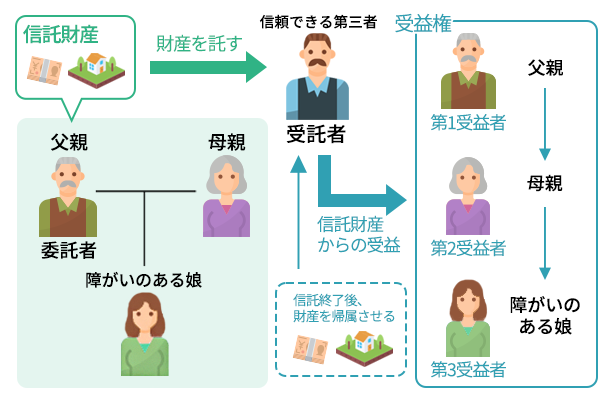

例えば、父と母、障がいのある長女の3人家族だとします。

家族信託内容としては、委託者が父、受託者が信頼できる第三者、受益者が父とし、そして父が死亡した後の第2受益者は母、第3受益者は長女とします。そして長女死亡によって信託契約は終了することとし、終了と同時に信託財産は受託者へ帰属するもとのとして契約を締結します。家族信託を利用することによって、長くお世話になった受託者へ渡すことができます。

他方、家族信託がなければ、父の遺産は母と長女へ、母の遺産は長女へ流れ、長女が死亡した段階で行先のない財産は国へ納められることになります。

4.障がいを持つ子のための家族信託の注意点

最後に、障がい者の子を守るために家族信託を行うにあたって、注意していただきたいことをご紹介します。

4-1.障がいを持つ子と同世代の受託者を選択

受託者には、障がい者のお子様とできるだけ親しく長く一緒にいることができる人を選択してください。やはり適任となるのは、障がい者の兄弟姉妹です。

親子ですから、親の思いをしっかりと受け継ぐことができ、障がいを持つ兄弟姉妹のために数十年に及ぶ仕事を責任をもってやり遂げてくれる可能性が高いのです。

ただし、未成年者は受託者になることができません。

協力してくれる親族がいない場合や、信頼して任せられない場合には、信託銀行などの第三者機関の利用もご検討ください。

費用はかかってしまいますが、信頼できない人に受託者を任せるより不正が起こる可能性は低く、また第三者機関であれば死亡することもないため、障がい者の子の生活を生涯に渡って安定的に守れる安心感があります。

4-2.信託監督人を設定する

信託監督人は、受託者が契約内容に従って正しく財産管理を行っているかを確認します。公平な立場から確実に見てもらわなければならないため、一般的には弁護士や司法書士などの専門家に依頼します。

家族信託の要は受託者です。受託者が信託契約通りに財産管理を行ってくれなければ、その家族信託は失敗してしまいます。

家族信託はお金が絡むことですので、兄弟姉妹といえども変な気を起こさないとは限りません。万が一、着服などの不正が行われてしまったとしても、信託監督人を置いてそれに気が付く仕組みを作っておくことが重要になります。

4-3.成年後見制度の利用の検討

家族信託は身上監護権が設定できないため、障がい者の子が天涯孤独の身にある場合には、困ることがあるかもしれません。

その点、成年後見制度には身上監護権も付いているため、子は生活に必要な手続きなどに困ることなく、後見人にサポートされながら生活することができます。

ただし、成年後見制度は子の財産を一括管理することになるため、信託財産のように一部だけを管理することはできません。また後見人は子の財産を守ることが仕事であり、積極的な運用ができない点も家族信託と異なります。

どちらかを選ぶというよりは、財産管理は家族信託で、身上監護権については後見人でというように、併用することでより充実したサポート体制を作ることができます。

まとめ

家族信託を上手に活用することによって、障がい者の子は親の死後でも、生涯に渡って経済的な不安なく過ごしていくことが可能になります。

数十年に渡る家族信託になるため、信託契約の内容は非常に重要です。まずは専門家へご相談ください。