目次

夫が認知症になってしまったので、妻が代わりに、夫の通帳を持って銀行の窓口に行ったところ、口座を凍結されてしまい、お金をおろせなくなってしまった、ということが起こり得ます。

こんな場合に備えて大変有効なのが、家族信託です。

家族信託であらかじめ備えておけば、夫が認知症になってしまっても、口座を凍結されることなく、夫の財産の管理が可能です。そのため、生活費や税金の支払いも問題ありません。

この記事では、家族信託の基本的な仕組みと、家族信託を利用するための手続きの流れを、初めての人に向けて、図を使ってわかりやすく解説していきます。

1.家族信託とは

家族信託とは、自分に財産の管理能力がなくなった時に備えて、家族に自分の財産を信託することです。信託された家族は、その財産の管理や処分を行う権利を持ちます。

1-1.家族信託の仕組み

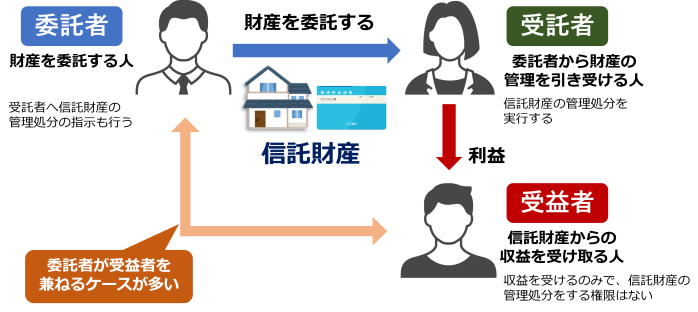

家族信託の当事者となるのは次の3者です。

- 委託者:財産を委託する人

受託者へ信託財産の管理者処分の指示も行います - 受託者:委託者から財産を引き受ける人

信託財産の管理処分を実行します - 受益者:信託財産からの収益を受け取る人

収益を受けるのみで、信託財産の管理処分をする権限はありません

実際には、委託者と受益者は同一とし、委託した本人が利益を受け取るケースが多いです。また、受託者を信頼できる家族にお願いするという方法が多く取られます。

1-2.成年後見制度・遺言と家族信託の違い

認知症などによって判断能力が低下し、財産管理が行えなくなることに対しての対策として成年後見制度や遺言があります。

成年後見制度は、成年後見人が本人の代理として法律行為を行うことができます。

遺言は、本人に判断能力があるうちに死後の財産の受取人を指定しておくことができます。

これらは家族信託が普及するまでは対策の中心となっていましたが、成年後見制度は生前、遺言は相続後のみが対象であることに対して、家族信託は生前から相続後まで広くカバーすることができるため、最近では家族信託により注目が集まっています。

日本公証人連合会の調査によると、2018年における家族信託のための公正証書作成件数が2223件、2018年1~6月と2019年1~6月を比較すると22%増となっており、この先数年では毎年伸びていくことが予想されます(※)。

(※)高齢者財産管理を家族に「民事信託」2223件 2018年|日本経済新聞

ただし、家族信託は信託契約で決めた財産のみが対象であることに対して、成年後見制度や遺言は全財産を対象とすることができますので、必要に応じて併用するなどの工夫が重要です。

| 家族信託 | 成年後見制度 | ||

|---|---|---|---|

| 存続期間 | 自由に設定できる | 後見開始から死亡まで | |

| 財産管理人 | 家族 | 裁判所が決定 | |

| 財産管理の報告 | 不要 | 必要 | |

| 費用 | 初期費用 | 高い | 安い |

| 継続費用 | 自由に設定できる | 裁判所が決定 | |

2.家族信託よくあるケース

ここからは、家族信託でよくある具体的なケースをいくつか紹介していきます。

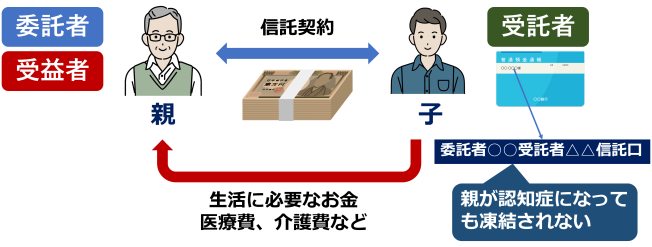

2-1.お金の家族信託

まずは、お金の信託です。

ある親子の間で、親が委託者兼受益者となり、子を受託者、お金を信託財産として、信託契約をむすびます。受託者である子は、親のお金を管理するための専用口座を作成します。その口座名は、「委託者〇〇受託者△△信託口」というような名前になります。

この口座は、親が認知症になっても凍結されません。そして、親の生活に必要なお金、医療費や介護費などを、その口座から親のために支払います。これが家族信託の基本的な仕組みです。

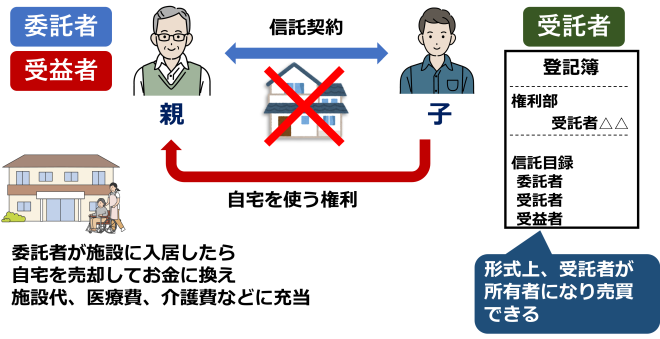

2-2.自宅の家族信託

次に、自宅の場合です。

さきほどと同じく、親を委託者兼受益者、子を受託者、自宅を信託財産として、信託契約をむすびます。自宅の登記簿の、所有者の欄には受託者の名前が書かれます。形式上、受託者が所有者になりますので売買も可能です。また、信託財産であることがわかるように、委託者、受託者、受益者の名前も記載されます。

自宅は、名義上は子の財産となりましたが、自宅を使う権利は親が持っています。もし、将来、委託者である親が施設に入居して、自宅が不要になったら、受託者である子は、自宅を売却してお金に換え、施設代、医療費、介護費などに充当します。

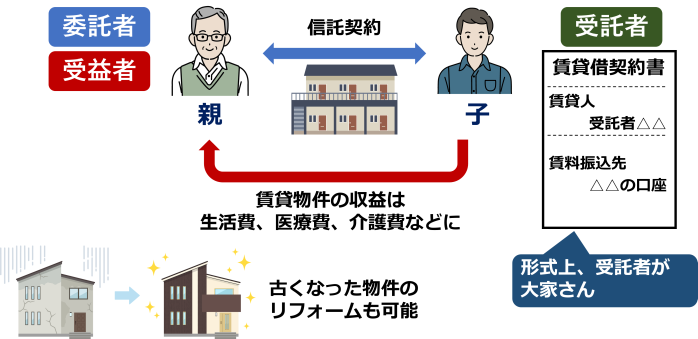

2-3.賃貸物件の家族信託

次は、賃貸物件の場合です。基本的には、自宅の場合と同じです。

親子の間で、賃貸物件を信託財産として契約し、名義を子に移します。その後、貸し出すときの賃貸借契約書には、受託者の名前が書かれます。賃料の振込先も受託者の口座になります。形式上、受託者が大家さんです。

そして、賃貸物件から発生する収益は、委託者である親の生活費、医療費、介護費などにあてます。賃貸物件が古くなったら、リフォームも可能です。

2-4.相続発生後に財産を受け取る人を指定する

信託契約をしているとき、相続が発生するとどうなるでしょうか?

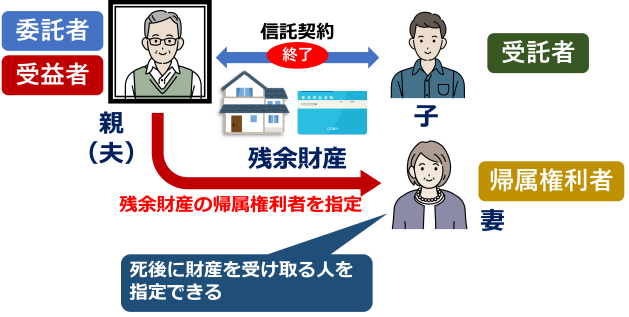

まず1つ目は、相続発生後に財産を受け取る人を指定しておく方法です。

委託者である親、夫がなくなると、信託契約は終了します。その際に残っている財産は残余財産となります。この残余財産の帰属権利者、つまり、財産を受け取る人を、あらかじめ信託契約の中で指定しておきます。

ここでは、妻が残余財産を受け取ります。遺言のように、死後に財産を受け取る人を指定できるのです。

2-5.次の受益者を指定する

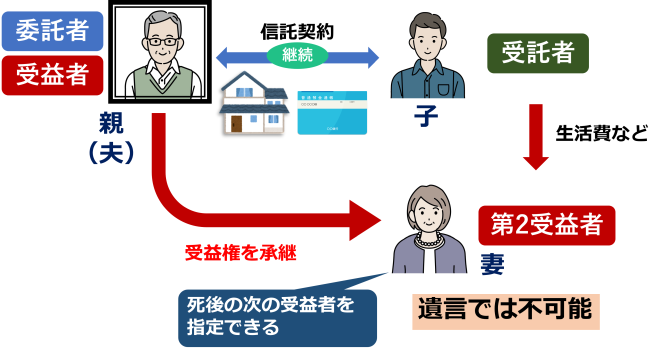

相続発生後にとりうる方法の2つ目は、次の受益者を指定しておく方法です。

こちらでは、相続が発生しても、信託契約は継続します。相続発生後に、受益権を承継する人を、あらかじめ信託契約の中で指定しておきます。ここでは、妻が第2受益者となり、受託者である子は、信託財産から得られる収益を、妻の生活費などのために使います。

家族信託では、受益者である夫の死後に備えて、その次の受益者も指定できるのです。これは、遺言では不可能であり、家族信託の大きなメリットの一つです。

3. 家族信託のやり方・手続きの流れ

それでは、実際に家族信託を行うことにした場合の手続きの流れを時系列でご紹介いたします。

3-1.家族信託の目的・内容の決定

家族信託の目的と内容を明確にします。

目的

たとえば、次のような目的が考えられます。

- 財産の所有者が認知症などにより判断能力を失った場合に備えて財産の管理を○○に任せたい

- 財産の所有者が亡くなった後、障がいを持つ子供を守りたい

内容

内容とは、受託者に信託をしたい財産の内訳を明らかにすることです。決して全財産を信託しなければならないわけではありません。

- 預貯金

- 株式

- 自宅

- 賃貸不動産

これらの財産のうち、どれを信託財産にするのか決めます。

また、誰がどのような役割をするのか、次のような事項を決めます。

- 受託者は誰?

- 受益者は誰?

- 委託者兼受益者が死亡(相続発生)した後はどうする?

- 受託者が亡くなったらどうする?

3-2.信託契約書の作成

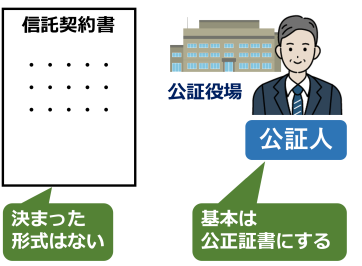

家族信託についての話し合いが終わったら、それに基づいて信託契約書を作成します。

契約書の様式は法律に定められているものではなく、また家族信託がまだ新しい制度であるため、一般的な様式というのも確立されていません。自分たちで考えて作成することになります。

本やインターネットを活用しながら作成することもできますが、後々のトラブルを防ぐためにも、ここは「5.家族信託を依頼できる専門家」でご紹介する専門家に依頼した方が安心かと思います。

3-3.信託契約書の公正証書化

信託契約書が完成したら、それを公証人役場で公正証書にします。

当事者が記名押印した契約書であれば、それでも契約を証明する証拠にはなりますので、公正証書化することは必須ではありません。

しかし、当事者の誰かが、「自分はその契約書を作成していない。」など言い出すなどした場合に、当事者だけで作成した契約書では証拠として不十分なことがあり得ます。

公正証書は、公証人が当事者の本人確認や意思確認をしたうえで作成しますので、あとからこのような異論を通すことは不可能となります。

契約書の効力をより強くするために、公正証書化を行われることをおすすめいたします。

3-4.信託財産を受託者名義に変更(登記)

不動産などの登記がある信託財産については、名義が受託者になるため、名義変更登記が必要となります。

名義変更ではありますが、この場合は信託登記であるため、登記を行うことで委託者や受託者の権利が侵害されることはありません。

家族信託に関する不動産の名義変更は難易度が高いですので、契約書と同様に専門家への依頼をおすすめいたします。

3-5.金銭信託のための銀行口座開設

信託財産に現預金がある場合には、受託者はそれを管理するための銀行口座を開設しなければなりません。

信託財産は受託者がもらったわけではなく、管理を任されている状態ですので、受託者自身の財産と信託財産が混ざることがないように、銀行口座も分けて管理を行います。

また、委託者の口座をそのまま管理することもできませんので、信託契約に基づく金額を受託者の口座へ送金する必要があります。

金融機関によっては、信託専用の口座を作ることができるところもありますので利用されると良いでしょう。

家族信託手続きの流れのまとめ

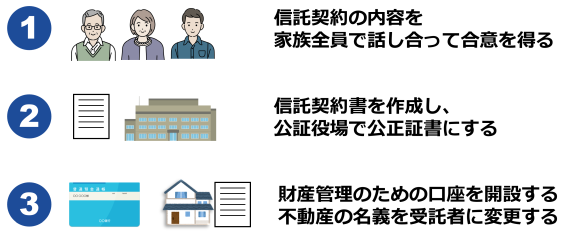

ここまでの、家族信託の手続きの流れを簡単にまとめます。

まず最初に、信託契約の内容を、家族全員で話し合って合意を得ます。

次に、信託契約書を作成し、公証役場で公正証書にします。

そして、信託財産の内容に応じて、財産管理のための口座を開設したり、不動産の名義を受託者に変更したりします。

信託契約書の作成にあたっては、法律や税金の問題がからむため、専門家に相談したうえで実施するのが望ましいでしょう。

4. 家族信託の必要書類

「3. 家族信託のやり方・手続きの流れ」に合わせて、各段階で必要となる書類をご紹介いたします。

4-1.公正証書化する時の必要書類

- 当事者の本人確認書類

運転免許証、パスポート、マイナンバーカードなど - 認印

- 信託財産に関する資料

不動産の場合には登記事項証明書と固定資産税評価証明書、普通預金の場合には通帳など

4-2.登記をする時の必要書類

- 委託者・受託者の印鑑証明書

- 受託者の住民票または戸籍の附票

- 信託不動産の登記済証または登記識別情報

- 登記申請書

- 登記原因証明情報

- 信託目録に記載すべき情報

- 不動産固定資産税評価証明書または固定資産税課税明細書

- 委任状(専門家など第三者に登記を依頼する場合に必要です。)

5.家族信託は誰に頼む?|依頼できる専門家

委託者が希望する財産管理や将来の相続を、家族信託で成し遂げるためには、十分な計画が重要となります。また、契約書の作成や登記など家族信託の手続きをすべて当事者方が行うことは、非常に負担が大きく困難です。

後悔のない家族信託を完結させるためにも、専門家のサポートを受けられることをおすすめいたします。

専門家を選ぶ際のポイントは、家族信託の実務経験が豊富な人を探すということです。

家族信託はまだ新しい制度ですので、どの人でも十分な知識を持っているわけではありません。場合によっては、状況に応じて複数の専門家に相談することも検討されてください。

5-1.弁護士

弁護士は法律の専門家ですので、信託契約の整合性や正当性を判断することができ、後々発生する可能性があるトラブルを予測して、事前に対策を取るができます。

また、財産管理を始めた後に生じた疑問やトラブルについても相談することができます。

5-2.司法書士

司法書士は契約書などの書類作成や登記の専門家ですので、信託契約書の作成から信託登記までをすべて任せることができ、当事者に手間がありません。

また、その信託財産について将来相続が発生した場合の登記手続きもスムーズに行うことができます。

よく、司法書士と比べられる専門家に行政書士がありますが、行政書士は書類作成の専門家です。

家族信託の場合には登記が関係することが多く、司法書士へ依頼した方が良いかと思います。

信託契約書の作成のみの場合、家族信託に詳しいという条件を満たせば、司法書士と行政書士どちらに依頼されても同じです。

5-3.税理士

将来相続税が絡む可能性がある家族信託については、信託財産の承継先は慎重に判断しなければなりません。

税金の観点がない状態で不用意に承継先を決めてしまうと、相続税の負担が大きくなってしまう可能性があるからです。

家族信託に詳しい税理士は、将来の相続税まで考慮した最適な家族信託の計画を立てることができます。

5-4.不動産会社

信託財産に不動産がある場合には、収益管理や売買など受託者が個人で抱えるには大変なこともあります。

信託契約がスタートしてからの財産管理を不動産会社に相談することで、受託者の負担も軽減されるかと思います。

5-5.銀行など金融機関

近年、家族信託には金融機関も注目しており、上記の専門家と連携を取りながら、家族信託のプランを提案する金融機関が出てきています。

日頃から付き合いのある金融機関の営業マンであれば相談しやすいと考えられるかもしれませんが、専門家でもまだ勉強中の方が多い家族信託について、営業マンに精通した知識があるとは考え難いです。

また、金融機関は基本的に専門家への斡旋となりますので、斡旋手数料を取られる可能性もあります。

家族信託の信託口口座を開設したいという相談はすべきですが、家族信託全体についての相談はおすすめいたしません。

6.家族信託は当事務所へご相談ください

今回の全体的な内容を簡単にまとめます。

家族信託は、認知症対策などに有効です。

委託する本人の存命中は、本人が利益を得ることができます。本人の死亡後は、一般的には、財産を受け取る人を指定するか、利益を得る人を指定します。

法律や税金の問題がからむため、家族全員で合意のうえ、できれば専門家を交えて、正確な契約書を作成するのが望ましいでしょう。

当事務所では、家族信託のご相談を積極的に承っておりますので、お気軽にご相談ください。

7.家族信託の手続きに関してよくある質問

家族信託の手続きを自分でするのにかかる費用は?

信託契約書を公正証書にする費用と、不動産登記申請を行う費用が、主な費用になります。

それぞれ、信託財産の金額によって異なります。

家族信託の手続きを自分でやりたいが、無料で相談できるところはありますか?

市区町村などで相続全般に関する無料相談会を開催している場合がありますが、家族信託の手続きは専門的な内容が多く含まれるため、無料相談で対応できることが限られると思われます。

法律事務所や会計事務所でも初回無料相談を実施しているところがありますが、基本的には、案件を依頼することが前提の相談と考えたほうが良いでしょう。