相続税申告書の書き方

相続税の申告は、税理士に依頼するものというイメージが強いでしょう。しかし、相続税の申告書は、ご自分でも作成することは…[続きを読む]

相続でお悩みの方をトータルサポート[東京・神奈川・千葉・埼玉]

目次

相続税は、一定額以上の相続財産があると申告・納税が必要になります。

「相続税申告書を自分で作成するのは難しそう」と思われる方もいらっしゃいます。しかし相続財産が「預金のみ」の場合や「預金と自宅のみ」の場合など、相続財産の数が少なく、複雑でなければ申告書をご自分で作成することもできます。

ただし、相続税申告書を作成するには、順番があります。

税理士に依頼する場合であっても「どのような順番で相続税申告書を作成するのか」を分かっていれば、税理士の説明を簡単に理解できるでしょう。

ここでは「相続税申告書がどのような順番で作成していくのか」について詳しく解説します。

相続税申告書の作成の順番を解説する前に、作成前の準備について解説しておきます。

相続税申告書は、他の相続手続きをある程度まで進めなければ作成することができません。

相続税申告書の作成を行うためには、少なくとも次の3つの手続きを完了させましょう。

相続税申告書の作成には、添付書類として次の書類が必要になります。事前に集めておきましょう。

- 遺言書のコピー又は遺産分割協議書のコピー(全ての遺産を法定相続割合で分割する場合は不要)

- 被相続人の戸籍謄本等(出生から死亡まで)

- 被相続人の住民票の除票

- 被相続人の戸籍の附票

- 相続人全員の戸籍謄本

- 相続人全員の住民票

- 相続人の戸籍の附票

- 相続人全員の印鑑証明書

- 相続人全員のマイナンバーカードのコピー(番号確認のため)

- 相続人全員の身元確認書類のコピー(マイナンバーカード可)

上記の他、財産に応じて残高証明書や不動産の登記簿謄本などが必要になります。

相続税申告書は第1表から第15表までで構成されています。全てを記載しなければならないというわけではなく、相続財産の種類や適用する特例によって記載が必要な書類が異なります。

相続税申告書は、第1表から順番に作成する必要はありません。第1表から作成すると、かえって分かり難くなってしまう可能性すらあります。

相続税がかかるのは、相続・遺贈で相続人・受遺者全員が取得した相続税が課税される財産の価格の合計額が、相続税の基礎控除額を超える場合です。

したがって、最初に各人が取得した課税価格を合計し、次にそこから相続税の基礎控除額を差し引いて、課税遺産総額を算出します。課税遺産総額がマイナスであれば、相続税は発生しません。

課税遺産総額がプラスであれば、課税遺産総額を各人が法定相続分で相続したものと仮定して、相続税の総額を求めます。

相続税の総額を各人が実際に取得した遺産額に基づいて按分することで、各人が実際に納付すべき相続税額を算出します。その後、各相続人は、相続税の税額控除制度を利用し、納税額を抑えることができます。

したがって、相続税申告書の書き方は、この計算方法の順番に沿って進めていくことをお勧めします。

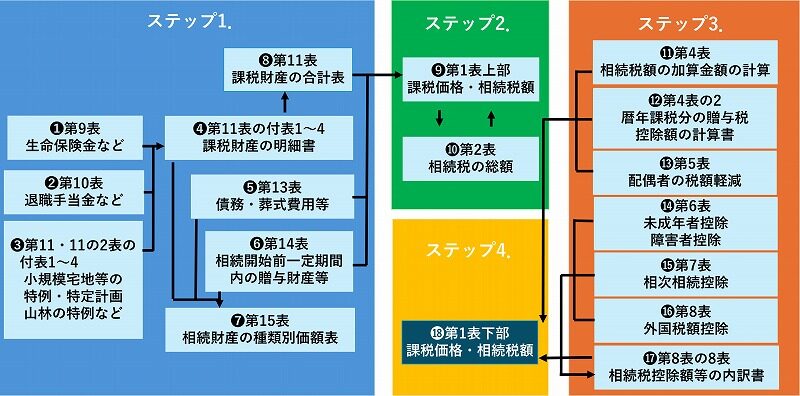

相続税申告書は、最初に第9表から第15表までに、被相続人の債務を含め各相続財産の情報を記載し、第11表にまとめます。

次に、第1表上部と、第2表を使って基礎控除額と課税遺産総額を算出し、相続税の総額を求め記載します。その後、第4表から第8表へ適用する控除制度を記載し、第8表の8にまとめます。最後に、第1部の下部へ、各人が納める相続税額を記載します。

以上をまとめると、次の通りです。

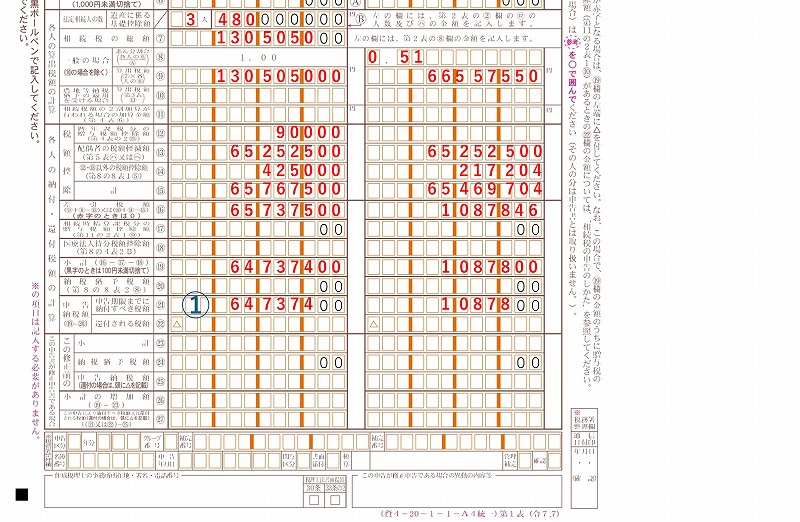

具体的な申告書の作成の順番は、国税庁の「相続税の申告のしかた(令和7年分)」を参考に作成した以下をご参照ください。

相続財産の情報を記載するパートでは、以下の第9表から第15表までを作成します。

「生命保険金、損害保険契約の死亡保険金、特定の生命共済金」の受け取りがあった場合に記入が必要になる書類です。

500万円×法定相続人分の非課税枠があります。

勤務先から死亡退職金が支払われた場合に記載する書類です。

生命保険金と同様に、500万円×法定相続人分の非課税枠があります。

相続人に未成年者・障害者がいる場合は、一定の控除を受けることができます。

被相続人の債務や葬儀費用は、課税遺産総額から差し引くことができるため、マイナスの財産、被相続人の葬式費用を記載します。

暦年贈与の生前贈与加算期間になされた贈与額、特定贈与財産価額、出資持分のない法人への遺贈財産、特定公益法人等への寄附財産、特定公益信託のために支出した財産などの明細を記載します。

各表に記載した財産の価格を種類ごとに分類して金額を集計し、記載します。

各表に記載した個別財産の価額を合計して記載します。

納付する相続税額を記載するパートは、第1表と第2表になります。

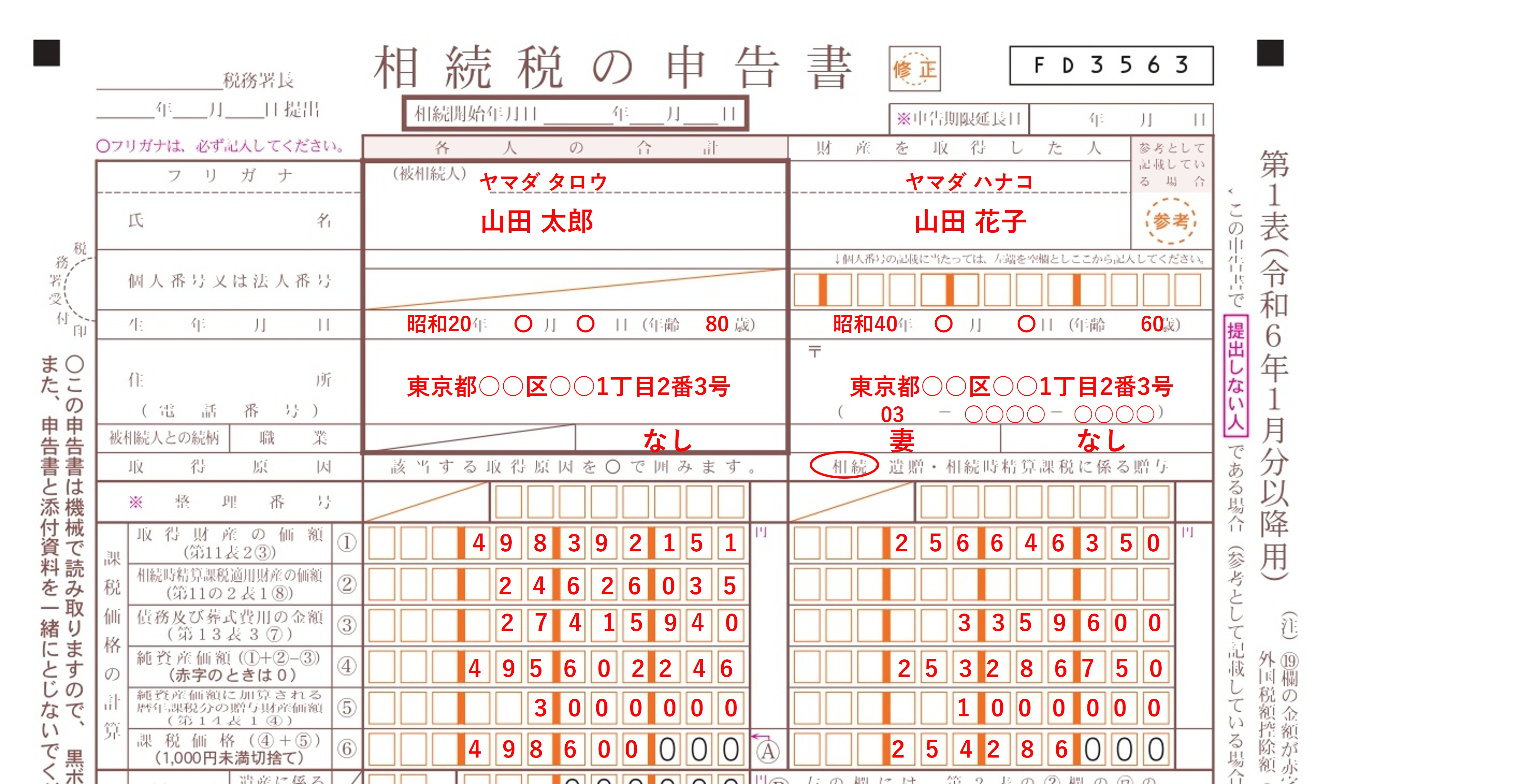

第1表は、相続税申告書全体のまとめになります。

申告書提出日、提出先、相続開始年月日、各相続人の情報と取得した課税価格の金額を申告書上部(下図)に記載します。

課税価格の計算欄は、第11表から第13表(第14表があれば第14表まで)を転記します。

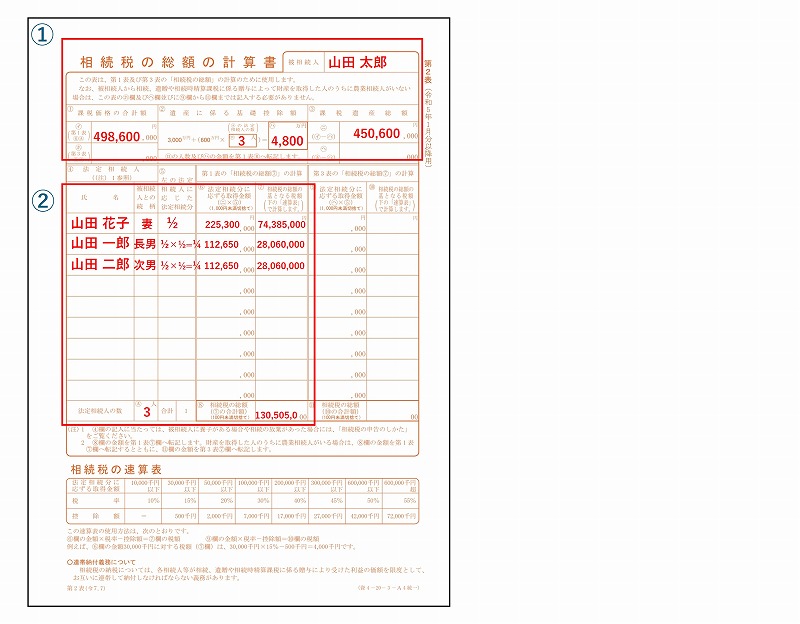

第2表は、2つのパートに分かれており、上段(以下①)で課税価格の合計から基礎控除を差し引き、課税遺産総額を求めます。

下段(以下②)では、課税遺産総額を法定相続分に応じた割合で各相続人に分配し、それぞれの相続税額を加算して「相続税の総額」を求めます。

あくまでも法定相続分であるため、実際の遺産の取得割合とは関係ありません。この相続税の総額が、納付する相続税の基礎になります。

第2表で計算した相続税の総額を求めたら、各相続人が受けられる控除や加算しなければならない税額を、第4表から第7表を使って算出します。

相続人に配偶者と一親等の血族がいる場合は、第4表を使い相続税の2割加算を計算します。

相続人に配偶者がいる場合は、1億6,000万円または法定相続分までは相続税が課税されない「配偶者の税額軽減」が利用できます。

相続人に未成年者・障害者がいる場合は、一定の控除を受けることができます。

10年以内に別の相続が発生していた場合、前回の相続税額のうち一定額を今回の相続で控除することができます。

海外資産への二重課税回避のためや、農地相続時の納税猶予の税額を計算するために記載します。

未成年者控除・障害者控除・相次相続控除・外国税額控除といった税額控除をひとまとめに整理するために記載します。

相続税額の加算額や控除額の算出ができたら、第1表の下部で最終的な相続税を算出します。

金額に100円未満の端数が出る場合には切り捨てて、第1表の下部①の部分に記載します。

相続税申告書の詳しい書き方や、各相続人が申告・納付すべき相続税額の記載について詳しくは、以下のコラムをご一読ください。

冒頭でもご紹介した通り、相続税申告書はご自分で作成することも可能です。

しかし、財産の種類や金額が多いと作成のハードルは高くなり、専門知識がなければ正しい申告書を作ることができません。特に遺産に土地が含まれていると、税理士によって評価額が異なるほどです。

申告書の作成が難しいと感じた場合は、早めに専門家である税理士に相談されることをおすすめします。

当事務所は、相続税についての税務を得意としています。相続税対策から申告までお悩みの方は、お気軽にご相談ください。

相続税申告に際しては、下記のように税理士・弁護士・司法書士を含めた総合的なアドバイスが必要になるケースが少なくありません。

弊所では税理士・社会保険労務士・行政書士・弁護士でUグループを形成しており、ワンストップで相続手続き全般についてご相談いただけます。

無料面談も実施していますので、まずはお問い合わせください。

サイト内に、簡単に相続税額が計算できる「相続税シミュレーション」をご用意しています。

ご自身の相続税額が気になる方は、是非ご利用ください。

また当事務所はメルマガで、相続に関する最新情報や当事務所主催の各種セミナーのご案内をお知らせしています。登録・購読は無料です。

下記フォームから登録すると、メルマガで最新情報を受け取ることができます。

税理士法人 上原会計事務所

〒151-0051

東京都渋谷区千駄ヶ谷5-27-3

やまとビル7階

(新宿駅新南口より徒歩3分)

TEL:0120-201-180

FAX:03-5315-0178