目次

日本には中小企業が約337万社あり、実に全企業の99.7%を占めています(2021年6月1日時点、中小企業庁による集計結果)。しかし、近年では後継者不足などにより多くの中小企業が廃業に追い込まれることが予想されており、政府ではそのような状況を回避するために「事業承継税制の抜本的な拡充」や「相続税の全額猶予」などの政策を行っています。

ここでは、中小企業の事業承継を補助するための政策の一つである「事業承継・引継ぎ補助金」について、その種類と申請方法・スケジュールを紹介します。

1.事業承継・引継ぎ補助金とは?

事業承継・引継ぎ補助金は、事業承継のタイミングで新しい取り組みを行う中小企業や、事業再編、事業統合に伴う経営資源の引き継ぎを行う中小企業を支援するための制度です。以前にあった、事業承継補助金と経営資源引継ぎ補助金が、2021年度に一緒になって創設されました。

事業承継・引継ぎ補助金では、中小企業の存続を補助することが目的であり、事業承継・引継ぎを契機とする新たな取組(設備投資、販路開拓等)や廃業に係る費用、事業引継ぎ時の士業専門家の活用費用(仲介手数料、デューデリジェンス費用、企業概要書作成費用等)の一部が補助されます。

補助の上限額は800万円、補助率の最大は3分の2です。

事業承継・引継ぎ補助金の申請には「認定経営革新等支援機関の確認」を受けている必要があります。

2.事業承継・引継ぎ補助金の種類と補助額

事業承継・引継ぎ補助金は、補助の対象となる取り組み内容や経費の種類に応じて、3つに分類されます。

1つ目は「経営革新枠」で、事業承継・引継ぎを契機として、引き継いだ経営資源を活用して経営革新を行うための費用の補助です。この枠は、さらに「創業支援型」「経営者交代型」「M&A型」に分類されます。

2つ目は「専門家活用枠」で、事業引継ぎ時に活用する士業専門家の費用の補助です。この枠は、さらに「買い手支援類型」「売り手支援類型」に分類されます。

3つ目は「廃業・再チャレンジ枠」で、事業承継ができなかった経営者が、新たなチャレンジをするために、既存事業を廃業するのにかかる経費の補助です。

2-1.経営革新枠

経営革新枠は、、事業承継やM&Aのタイミングで、経営や事業を引き継いだ中小企業が、、引き継いだ経営資源を活用して経営革新等を行う際の費用の

一部を補助することで、中小企業の生産性を向上させることを目的としています。

経営革新枠は、さらに次の3つの支援類型に分類されます。

- ①創業支援類型(Ⅰ型):事業承継を契機に創業して(開業や法人設立)経営革新等に取り組む場合

- ②経営者交代類型(Ⅱ型):親族や従業員への承継によって経営を引継ぎ経営革新等に取り組む場合

- ③M&A類型(Ⅲ型):事業再編・事業統合等のM&Aを契機として、経営革新等に取り組む場合

創業支援型

創業支援型は、他の事業者が保有している経営資源を引き継いで創業した事業者を支援するための助成金です。

事業承継対象期間内に開業または法人設立を行い事業を承継することが条件です。単なるのれん分けや物品等の売買は、対象外となります。

経営者交代型

経営者交代型は、親族内承継等により経営資源を引き継いだ事業者を支援するための補助金です。

経営している法人の代表者交代が主な対象です。同一法人内の代表者交代に限り、一定要件を満たす場合は「未来の承継」も補助対象になります。

M&A型

M&A(株式譲渡、事業譲渡、株式交換等)により経営資源を引き継いだ事業者を支援する補助金です。

親族内承継は対象外です。株式譲渡の場合、被承継者は対象会社となります。

2-1-1.経営革新枠で補助されるための条件

条件①一定期間内に経営資源を引き継いでいること

経営革新枠の対象となる事業承継・M&Aは、申請する補助事業期間および、その後5年間の間に、事業承継を実施ている必要があります。

条件②事業承継後に、経営革新等の取り組むこと

経営革新枠では、事業承継やM&Aを通じて被承継者から譲り受けた経営資源を活用して、「経営革新」に取り組むことが補助の条件となります。

経営革新とは、、以下の取り組み(新事業活動)のいずれかを通じて「経営の相当程度の向上を図ること」を指します。

- 新商品の開発または生産

- 新役務の開発又は提供

- 商品の新たな生産方式または販売方式の導入

- 役務の新たな提供方式の導入

- 技術に関する 研究開発およびその成果の利用

- その他の新たな事業活動

さらに、その取り組みが「デジタル化」「グリーン化」「事業再構築」のいずれかに該当する必要があります。

2-1-2.経営革新枠で補助される費用、補助率・補助上限額

経営革新枠では、市場開拓に支出するマーケティング費用や委託費、新たな商品開発のための設備投資や原材料費など、幅広い費用が補助の対象になります。

| 経営革新枠で補助対象となる経費 |

|---|

| 人件費、店舗等借入費、会場借料費、設備費、原材料費、産業財産権等関連経費、謝金、旅費、外注費、委託費、マーケティング調査費、広報費 |

どの分類でも、賃上げをするかしないかによって、補助上限額・補助率は次のようになります。

| 条件 | 賃上げ | 補助上限額 | 補助率 | |

|---|---|---|---|---|

| ①小規模企業者 ②営業利益率低下 ③赤字 ④再生事業者等 のいずれかに該当 |

実施 | 800万円 | 600万円超~ 800万円 相当部分 |

1/2以内 |

| 実施せず | 600万円 | ~600万円 相当部分 |

2/3以内 | |

| 上記該当なし | 実施 | 800万円 | 1/2以内 | |

| 実施せず | 600万円 | |||

2-2.専門家活用枠

専門家活用枠は、事業再編・事業統合などにより経営資源を譲り渡す場合の、専門家へ委託する費用の一部を補助する制度です。買い手・売り手ともに対象になっており、士業などの専門家に事業再編などを依頼し、仲介手数料、デューデリジェンス費用、企業概要書作成費用等の費用を支払った場合に補助の対象になります。売り手に対してのみ廃業の上乗せ部分があります。

専門家活用枠は、さらに次の2つの支援類型に分類されます。

- ①買い手支援類型(Ⅰ型):事業再編・事業統合に伴って、株式・経営資源を譲り受ける予定の中小企業

- ②売り手支援類型(Ⅱ型):事業再編・事業統合に伴って、株式・経営資源を譲り渡す予定の中小企業者

同一の経営資源引継ぎにおいて、買い手支援類型(Ⅰ型)と売り手支援類型(Ⅱ型)から、それぞれ1つずつの申請を行うことができます。

売り手は、経営資源の引継ぎに伴い廃業を検討する場合は、廃業・再チャレンジ枠との併用申請が可能です。

2-2-1.専門家活用枠で補助されるための条件

条件①補助事業期間内に経営資源の引き継ぎが着手されること

補助事業期間内に、事業再編・事業統合に関する相手方との「基本合意書」または「最終契約書」が締結されることが必要です。「経営資源引継ぎの実現」とは、補助事業期間内のクロージング完了を指します。

条件②FA・仲介業務は「M&A支援機関登録制度」に登録された専門家へ委託すること

経営資源引継ぎにおいて、FA(ファイナンシャルアドバイザー)・仲介業者への委託費が補助されるためには、「M&A支援機関登録制度」に登録された専門家へ委託する必要があります。

「M&A支援機関登録制度」とは、中小企業庁によって創設された、中小企業に向けたM&A支援業務を行う事業者の登録制度です。次のような機関が登録しています。

- M&A専門業者(仲介、フィナンシャルアドバイザー)

- 金融機関(都市銀行、地方銀行、信用金庫・信用組合、証券会社、保険会社など)

- 商工団体(商工会・商工会議所)

- 士業専門家(税理士、公認会計士、中小企業診断士、弁護士、司法書士、社会保険労務士、行政書士など)

2-2-2.専門家活用枠で補助される費用、補助率・補助上限額

専門家活用枠で補助される具体的な費用は次のとおりです。

| 専門家活用枠で補助対象となる経費 |

|---|

| 委託費、謝金、旅費、外注費、システム利用料、保険料 |

補助上限額・補助率は次のようになります。

| 類型 | 補助率 | 補助下限額 | 補助上限額 | 上乗せ額 (廃業費) |

|---|---|---|---|---|

| 買い手支援類型 | 2/3以内 | 50万円 | 600万円 | +150万円以内 |

| 売り手支援類型 | 1/2 または 2/3以内 |

※補助事業期間内に経営資源の引継ぎが実現しなかった場合(補助対象事業において、クロージングしなかった場合)、補助上限額は300万円以内となります。

2-3.廃業・チャレンジ枠

廃業・再チャレンジ枠は、M&Aによって事業譲渡ができなかった中小企業が、地域の新たな需要の創造や雇用の創出に貢献する新たなチャレンジをするために、既存事業を廃業する場合にかかる経費の一部を補助する枠です。

この枠のみでの申請を行う「再チャレンジ申請(単独申請)」と、経営革新枠や専門家活用枠と併せて申請を行う「併用申請」があります。

2-3-1.廃業・チャレンジ枠で補助されるための条件

条件①【再チャレンジ申請の場合】一定期間内にM&A(事業の譲り渡し)に着手していること

廃業・再チャレンジ枠に単独で申請する場合、2020年以降~交付申請期日の間に、売り手としてM&Aに着手し、6か月以上取り組んでいることが条件となります。

条件②【再チャレンジ申請の場合】補助事業期間内に既存法人(事業)の廃業を完了した上で、再チャレンジをすること

単独で申請する場合、補助事業期間中に廃業を完了する必要があります。なお、この場合の廃業は事業の一部を廃業するのではなく、会社自体の廃業が要件となります。

2-3-2.廃業・チャレンジ枠で補助される費用、補助率・補助上限額

廃業・チャレンジ枠で補助される具体的な費用は次のとおりです。

| 廃業・チャレンジ枠で補助対象となる経費 |

|---|

| 廃業支援費、在庫廃棄費、解体費、原状回復費、リースの解約費、移転・移設費用 |

補助上限額・補助率は次のようになります。

| 申請の種類 | 補助率 | 補助下限額 | 補助上限額 |

|---|---|---|---|

| 再チャレンジ申請 | 2/3以内 | 50万円 | 150万円以内 |

| 併用申請 | 1/2 または 2/3以内 |

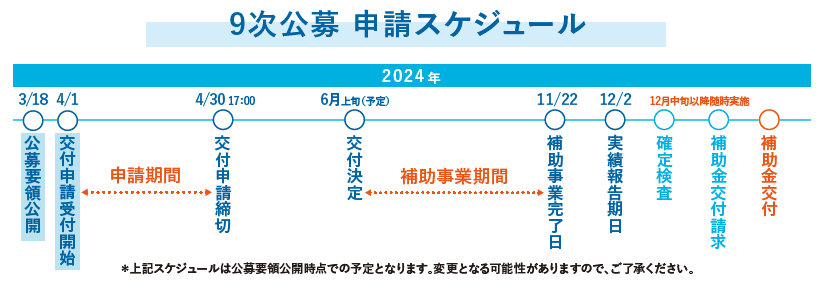

3.事業承継・引継ぎ補助金のスケジュール

事業承継・引継ぎ補助金は年に2,3回程度、公募しており、その期間内に申請する必要があります。

2024年6月27日現在では、9次公募まで終了していますが、10次公募が予定されています。

- 公募要領開示・交付申請開示時期:2024年7月初頭

- 想定補助事業期間:2024年9月初頭~2024年11月下旬

補助事業期間が非常に短くなっているため、その期間内で事業が完了するように、申請する必要があります。

参考までに、2024年4月~6月に行われた9次公募のスケジュールを掲載しておきます。

4.申請方法、申請手続きの流れ

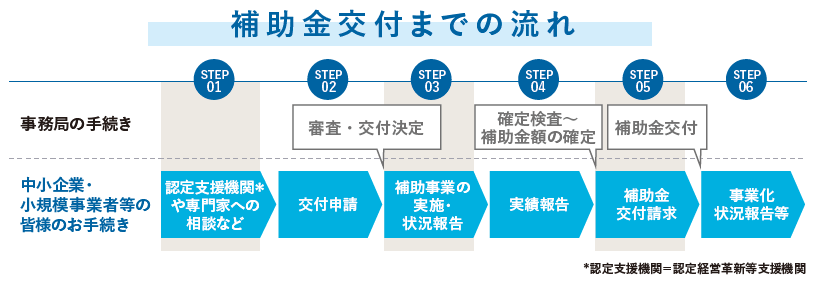

第9次の公募の場合を参考に、事業承継・引継ぎ補助金の申請方法と申請手続きの流れについて紹介します。第10次以降は変更される可能性もありますが、大まかな流れは同じになると思われます。

①認定経営革新等支援機関に相談する

事業承継・引継ぎ補助金を申請するためには「認定経営革新等支援機関の確認書」が必要になります。認定経営革新等支援機関では「補助金の要件を満たしているか」や「事業計画書」の確認を行います。

認定経営革新等支援機関とは、中小企業が経営相談等をする相談先として、専門的知識や実務経験が一定レベル以上の者に対し、国が認定した機関です。

当会計事務所は認定経営革新等支援機関に認定されています。【参照】認定経営革新等支援機関検索システム

https://ninteishien.force.com/NSK_CertificationArea

②提出書類の準備と電子申請

補助金申請手続きに必要な書類の準備を行います。ここでは、一部のみ掲載しておきます。詳細は、公募要領をご確認ください。

共通して必要になる書類

- 交付申請書

- 認定経営革新等支援機関による確認書

法人の場合

- 履歴事項全部証明書(3カ月以内)

- 直近の決算書(貸借対照表・損益計算書)

- 事業承継後の場合は役員変更の官報公告または役員などの専任決議の議事録

個人事業主の場合

- 住民票(3カ月以内)

- 税務署の受領印が押印された直近3期分の確定申告書B

- 所得税青色申告決算書

ほか、要件を満たしていることが分かる資料や補足資料が必要なこともあります。

提出書類の準備ができたら事業承継・引継ぎ補助事業の専用ページ(jGrants)から電子申請を行います。電子申請する際に「GビズIDのアカウント取得」が必要になりますので事前に準備しておきましょう。

電子申請をすると補助金事務局で採択されるかどうかの審査があります。採択の結果は申請マイページに通知されます。

③補助事業の実施と状況報告

補助金の交付が決定したら、対象事業を実施し、必要に応じて状況報告を行います。

④実績報告

対象事業が終了したら、実績報告を行います。

⑤交付請求

その後、補助金事務局のほうで確定検査があります。検査OKであれば、補助金の交付請求を行います。

⑥補助金交付と事業化状況報告等

補助金の交付を受けます。また、必要に応じて、事業化状況の報告を行います。

補助金の受け取りは後払いになりますので、最初の支払いは自己資金で行わなければなりません。資金が十分でない場合は、金融機関に事前に相談することをおすすめします。

まとめ

事業承継・引継ぎ補助金は、さまざまな種類があり、対象となる経費や、申請方法が複雑です。また、認定経営革新等支援機関の確認を受ける必要があります。

当事務所は認定経営革新等支援機関として登録されておりますので、事業承継・引継ぎ補助金の対応が可能です。また、事業計画の作成や申請についても、ご不明な点があればサポートさせていただきます。お気軽にご相談ください。