経営理念とは?意味や目的、作り方まで分かりやすく解説

会社が持続的に成長するために、ほぼ必須とも言える要素が「経営理念」であり、また「社訓」「ミッション」などです。 経営…[続きを読む]

新宿の税理士法人|税理士・社労士・行政書士がワンストップで支援

目次

中小企業が事業を継続・発展させていく上で、「資金調達」は欠かせない要素の一つです。その手段として、金融機関からの融資を受けることが必要になる場面も少なくありません。

金融機関からスムーズに、そして確実に融資を受けるためには、事前のしっかりとした準備が重要です。

ここでは、中小企業が融資を受ける際に押さえておきたい準備のポイントや基本的なルールについてご紹介します。

中小企業が金融機関の融資を受けるには、事業の健全性を示して審査を通過する必要があります。審査をパスするためには事前の準備を早めから行うことが重要です。まずは次の基本的な事項の確認を行いましょう。

融資を受ける金額と資金の用途を明確にします。

「設備投資のための資金なのか」「運転資金のための資金なのか」など、何のために融資が必要なのかをはっきりさせましょう。

どこの金融機関で融資の申し込みを行うか選択しましょう。

金融機関は2つに分類されており、通常、国の公的金融機関である日本政策金融公庫か、都市銀行や地方銀行などの民間金融機関に融資を申し込みます。各金融機関の特徴は、「2.融資の種類と機関」をご覧ください。

融資を申し込むためには規定の申請書や必要書類以外に「事業計画書」を提出しなければなりません。この事業計画書は、金融機関の融資審査に大きな影響を与えます。

特に中小企業の場合は、財務状態が健全でないと融資審査でマイナスのイメージを持たれてしまいます。このような場合は「財務改善策などが盛り込まれた事業計画書」が重要です。

融資担当者が「融資したい」と思えるような事業計画書を作成するために、十分に自社の企業分析を行いましょう。企業分析では、次の項目に焦点を当てて行うと融資審査に効果的です。

経営理念は、会社の経営方針でありルールです。事業計画は会社の経営理念に従って行われるため、明確な経営理念を持って事業計画書に記載することは、融資審査の判断を受けるうえで重要です。経営理念の作成方法は、次の関連記事をご覧ください。

事業計画書は、具体的な数値を示す必要があります。売上目標や利益目標だけではなく、目標をクリアするための課題設定やその解決法などを事業計画書に記載しましょう。数値は、過去の実績や業界水準など合理的な数値を使用することで説得力のある事業計画書になります。信頼性を失わないように、誤字脱字や計算ミスに注意して作成しましょう。

過去の事業内容をもとに実現可能な事業計画を行うことが重要です。売上目標や利益目標を現実的に難しい金額に設定してしまうと融資審査で信用性を失いかねません。融資担当者は、資金の用途と返済スケジュールを見ているので、あくまでも実現可能な事業計画を行いましょう。

完成度の高い事業計画書を作成しても、それを伝える熱意がなければ効果は半減してしまいます。融資担当者は、経営者の資質や社内モラルなどの職場環境についても審査対象としていますので、会社のアピールと事業の成長に対しての熱意を示すことが大切です。

中小企業へ融資を行う金融機関は「公的金融機関」と「民間金融機関」があります。

日本政策金融公庫や商工組合中央金庫が中小企業向けの融資を行っています。日本政府が100%出資を行っているため、これから創業を行う方から小規模事業者まで幅広く融資の利用が可能になっています。

また、日本政策金融公庫では、中小企業向けに「中小企業経営力強化資金」を提供しています。中小企業経営力強化資金は「担保や経営者保証が不要」であり、金利も銀行などの民間金融機関と比較して低く設定されています。

民間金融機関とは、都市銀行・地方銀行・信用金庫・信用組合・商工中金などのことを言います。都市銀行(みずほ銀行など大手4行)の融資は大企業や中堅企業の融資が中心であり、中小企業などの規模の小さい融資は積極的に行っていません。

中小企業への融資は、各都道府県に本店を構える地方銀行や第二地方銀行が行っています。その他、銀行とは異なり「信用金庫法」により運営されている信用金庫や「中小企業等協同組合法」に基づいて運営されている「信用組合」などが中小企業への融資を行っています。

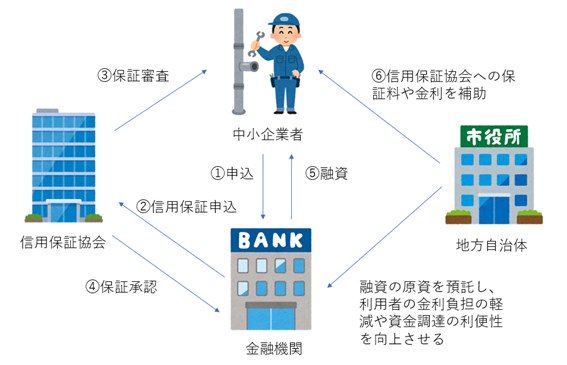

各地方自治体が民間金融機関に対して融資をあっせんする「制度融資」により資金調達する方法があります。

制度融資では、中小企業が低金利で融資を受けられるように、金融機関への融資の紹介を行います。

一般的な融資の流れですが、まず、自治体に申し込みを行います。自治体の審査を通過すると、自治体から金融機関へ対して紹介状が送られ、金融機関が対象の中小企業の融資審査を行います。自治体からの紹介状により、金融機関の融資審査が必ず通過できるわけではありませんが、通過する確率が格段に上昇します。

多くの制度融資では「信用保証協会の保証」が必要になります。

信用保証協会の保証とは、借入金を返済できなくなった際に、保証協会が会社の代わりに借入金の返済を行う制度です。

信用保証協会への保証料が発生しますが、自治体によっては、保証料の一部を負担してくれる制度もあります。

例)東京都中小企業制度融資

融資の目的によって融資メニューが決められており、融資限度額や融資期間、利率、信用保証料の補助の有無が異なる。一般事業融資⇒事業一般

融資限度額2億8,000万円、期間は7年または10年、融資利率は金融機関所定の利率、信用保証料の補助なし一般事業融資⇒小規模特別

【引用】東京都中小企業制度融資一覧

従業員数が一定以下の中小企業(業種によって異なる)

融資限度額2,000万円、期間は7年または10年、融資利率は2.05%~2.65%以内、信用保証料の補助なし

金融機関からの融資審査を通過するためには、守らなければならないルールがあります。必ず行わなければならないわけではありませんが、これらの鉄則を守ることで融資審査を通過する可能性が上がります。

融資を受けるうえで経営計画書の重要性は、高まってきています。前述したとおり、自社の企業分析を行い、融資担当者の心を動かす経営計画書を作成しましょう。

当事務所では、「経営計画書の作り方」の資料を無料で差し上げております。下記のリンクよりお申し込みください。

【リンク】「経営計画書の作り方」を無料プレゼント

金融機関は、融資するだけではなく、回収可能性についても重視しています。融資を受けた資金をどのように返済していくのか説明するために、将来の資金繰り表を作成し、融資担当者が納得する返済計画を提案しましょう。

融資を受けるためには、金融機関との信頼関係が大切です。信頼関係を構築するためには会社の財務状況を隠さずに毎期の決算書や毎月の試算表を金融機関に提出するようにしましょう。

初めて融資を受ける金融機関へは税理士から紹介してもらうと金融機関の信頼度があがります。金融の専門家でもある税理士の関与先であれば、会社の財務内容や事業内容の裏付けも容易であり、税理士から決算書の説明をしてもらうことも可能です。

日本政策金融公庫や商工組合中央金庫などの公的金融機関からの融資を優先して受けられるように検討しましょう。公的金融機関は、民間金融機関よりも条件のいい融資制度が多く、中小企業や小規模事業者への融資も積極的に行っています。融資を検討している場合は、まず公的金融機関に問い合わせてみましょう。

会社が税金や社会保険料を滞納している場合は、金融機関の融資審査を通過することは非常に困難です。特に公的金融機関である日本政策金融公庫では、税金などの滞納者への融資を原則禁止しています。その場合、保険会社の契約者貸付金制度などを利用して一時的に税金等の滞納を回避した方がいいでしょう。

金利の高い消費者金融などから資金を借入れている場合、金融機関からの心証は決していいものではありません。「金融機関からの融資がおりなかったから消費者金融で借りたのでは?」と判断される可能性もありますので、消費者金融での借入れは避けましょう。

回答

赤字や債務超過が長い間続くと返済資金が足りなくなるため、融資審査を通過することは難しくなります。ただし、公的金融機関であれば融資を受けられる可能性があります。当会計事務所にて、事業計画書の作成や融資審査についてアドバイスを行っていますので、ご相談ください。

回答

日本政策金融公庫の「中小企業経営力強化資金」など担保や経営者保証が不要の融資制度があります。その他にも、様々な無担保の融資があります。当会計事務所でお客様に適した融資のご案内などサポートいたします。

回答

金融機関や制度によって異なります。例えば、東京都の信用保証協会で中小企業が融資を受ける場合であれば、代表者のみの連帯保証で融資を受けることが可能です。連帯保証人が不要な場合もあります。

日本政策金融公庫の「新規開業・スタートアップ支援資金」では、連帯保証人が必要ない融資制度もあります。ただし、利率が少し上乗せされます。

詳細は当会計事務所へお問い合わせください。

「中小企業が融資を受ける方法」についてご紹介しました。

一言で融資と言っても、融資を受ける目的や金融機関によって細かいルールは異なりますが、事業計画書の準備や決算書の開示など「融資審査をパスする対策」は共通しています。

当会計事務所では、融資の準備やお申し込みについてのサポートを行っています。ご不明な点があればお気軽にご相談ください。

当事務所は、税理士、社会保険労務士、行政書士、弁護士の専門家集団です。誠実、信頼を旨にプロとしてお客様に“安心”をお届けします。税務会計、顧問税理士、創業支援、融資・資金調達などについてはお気軽にお問い合わせください。

税理士法人 上原会計事務所

〒151-0051

東京都渋谷区千駄ヶ谷5-27-3

やまとビル7階

(新宿駅新南口より徒歩3分)

TEL:03-5315-0177

FAX:03-5315-0178