目次

次の世代に事業を引き継ぐ事業承継を円滑に行う方法には「株式の贈与による方法」と「株式の相続による方法」が主に用いられますが、近年では「持株会社を利用した事業承継スキーム」が増加しています。

持株会社を利用した事業承継の方法と、そのメリット・デメリット(注意点)を解説します。

1.持株会社による事業承継とは

持株会社を利用することで節税効果を得られるほか、先代の経営者が現金を確保することができ、株式分散を防止できるなどの大きなメリットがあり注目を浴びています。

1-1.持株会社とは何?

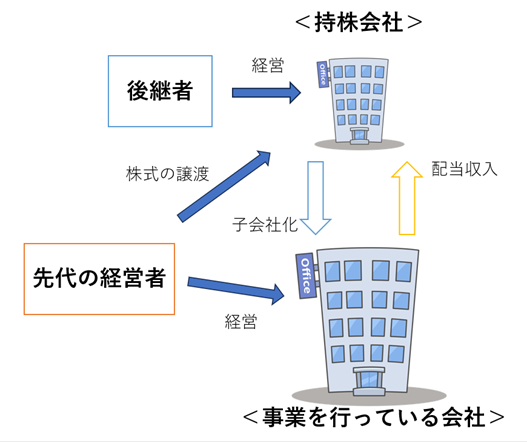

持株会社とは、グループ会社の株式を保有する会社のことで「ホールディングカンパニー」と呼ばれることもあります。持株会社の特徴は、事業を行っている会社を子会社化すること目的として設立する点にあります。

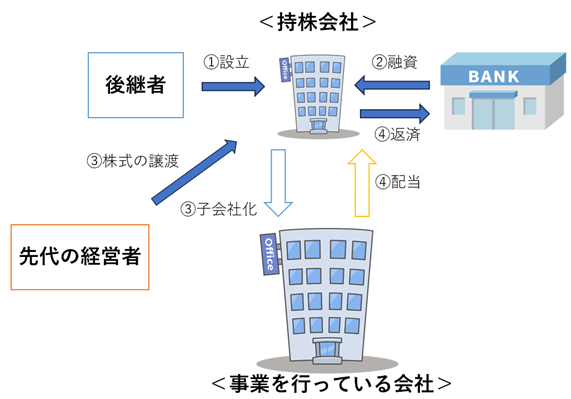

事業継承スキームでは、後継者が持株会社の株主になることで間接的に事業を行っている会社を支配することができます。

<持株会社のイメージ>

1-2.持株会社の種類

持株会社には、事業形態によって「純粋持株会社」と「事業持株会社」に区分されています。

- 純粋持株会社

事業を行っている会社の子会社化のみを目的として設立された持株会社で事業活動は行わない。 - 事業持株会社

自社で事業を行いながら、事業を行っている会社の子会社化も行っている。

持株会社は事業承継以外でも利用されており、経営の効率化を図るため持株会社として「○○ホールディングス」を設立する有名企業も増加しています。経営の効率化を図るために持株会社の場合は「純粋持株会社」である場合が多いことは特徴です。

2.持株会社を活用した事業承継の方法

持株会社を活用した事業承継の方法はいくつか存在しますが、一番オーソドックスの方法は新規に会社を設立し、金融機関から借入を行い、事業を行っている会社を子会社化する方法です。

2-1.①後継者が新規に会社を設立する

初めに持株会社になる会社の設立を行います。新設会社の株主を後継者のみにすることで、今後、子会社化する事業を行っている会社の議決権を後継者に承継することが可能になります。

2-2.②設立した会社で融資を受ける

事業を行っている会社の株式を先代の経営者から買い取るには多額の資金が必要になります。新設会社では自己資金を用意できないため、金融機関から融資を受けることになります。借入金の返済の原資は子会社化した会社(事業会社)からの配当になるため、事業会社の業績が好調であれば金融機関からの融資が受けやすくなります。

2-3.③株式を取得

金融機関から融資を受けた資金で先代の経営者や他の株主から事業会社の株式を買い取ります。持株会社が50%超を保有することで事業会社を子会社化することができ、後継者が間接的に事業会社を支配することができるようになります。

2-4.④融資の返済を行う

持株会社は子会社である事業会社から配当収入を得ることができます。この配当収入を原資にして借入金の返済を行います。

3.持株会社を利用した事業承継のメリット

持株会社を利用した事業承継の一番のメリットは「税金の負担を少なくすることができること」です。持株会社スキームでは、他の事業承継方法に比べて税金の負担が少なくなります。

3-1.相続税が節税できる

相続税は亡くなった時の財産にかかる税金です。持株会社を利用していない場合は、事業会社の業績が好調なほど事業会社の株式の相続税評価額が上がります。その結果、相続で株式を取得する後継者に多額の相続税負担が発生してしまいます。

一方、持株会社を設立した場合、先代の経営者が持株会社に株式を売却し現金化することになります。相続財産が現金に換わりますので、その後の事業会社の株式評価額上昇の影響を受けることはありません。

また、株式を現金化することで今後の納税資金などの準備や老後、セカンドライフの資金を確保することができます。相続が発生した場合でも、現金の相続になるため円滑な相続が可能になります。

3-2.株式の移転が円滑にできる

先代の経営者から後継者へ事業承継を行うためには時間をかけて株式の贈与を行うなどの対策が必要になります。持株会社を利用した場合には、持株会社が先代経営者から株式を買い取った時点で事業承継が完了するため、株式の移転を円滑に行うことが可能です。

3-3.株式分散を対策することができる

持株会社を利用していない場合、事業会社の株式は贈与または相続によって次の世代へ引き継がれることになります。相続時までに株式の移転が完了していない場合で事業会社の株式についての遺言が遺されていない場合には、後継者ではない他の相続人が事業会社の株式を相続してしまうおそれがあります。後継者以外の相続人が株式を取得すると株式分散のリスクが高まり、今後の経営に悪影響をおよぼしかねません。

持株会社を利用すれば、相続による株式の移転は起こりませんので、株式分散を対策することができます。

4.持株会社を利用した事業承継のデメリットと注意点

持株会社を利用した事業承継にはメリットだけではなく、デメリットや注意点もあります。

4-1.借入金が必要になる

持株会社が先代の経営者から株式を買い取らなければならないため、多額の資金が必要になります。これらの資金は金融機関から融資を受けることになるため、持株会社は多額の有利子負債をかかえることになります。

借入金の返済は子会社化した事業会社からの配当収入により行われることになりますが、子会社の業績が悪化し、配当できなくなってしまうと金融機関への返済ができなくなってしまうリスクがあります。

4-2.株式売却時に所得税がかかる

持株会社スキームでは株式移転により贈与税や相続税は発生しません。その代わり、先代経営者が持株会社へ株式を売却した際に「譲渡所得税」が発生します。譲渡所得税は譲渡益に対し20.315%の税金がかかるため、経営者の資産状況によっては相続や贈与により事業承継を行った方が有利になることもあります。

4-3.税務署から指摘される可能性がある

「節税だけ」を目的にして持株会社を設立すると税務署から問題視される可能性が考えられます。経営や事業承継の効率化などの観点から持株会社の必要性を答えることができるように税理士などの専門家と相談しながら進めていきましょう。

5.先代経営者が持株会社を設立する場合は株式評価に注意

ここまで説明した事業承継スキームは、後継者が持株会社を設立する方法でした。

一方、持株会社を先代経営者が設立し、先代経営者が保有している事業会社の株式を持株会社に売却することで低い株式評価額で後継者に贈与または相続させる事業承継スキームもあります。このスキームを利用する場合は株式の複雑になりますので、慎重に検討が必要です。

5-1.子会社の含み益は37%控除できる

持株会社の評価額は、純資産価額方式による算定を行ううえで子会社の含み益に対して37%控除することができます。そのため、先代経営者が直接事業会社の株式を保有している場合よりも株式価格の上昇を抑えることが可能です。

5-2.株式保有特定会社の評価額は高額になりやすい

株式保有特定会社とは、持株会社に占める子会社株式の割合が50%以上の会社のことをいいます。株式保有特定会社に該当すると、持株会社の株式評価額の計算において割高な計算方法(純資産価額方式)で算出するため評価額が高額になりやすくなります。

株式保有特定会社に該当しないように不動産を購入や投資信託の購入して子会社株式の割合を減らす方法が考えられますが、合理的な理由がなければ税務上問題になる可能性があるため、税理士と相談しながら進めましょう。

まとめ

持株会社を利用した事業承継が盛んになりつつあります。今回、紹介した方法は、後継者が持株会社を設立し、金融機関から融資を受けて、先代経営者から事業会社の株式を買い取る方法です。

ただ、他にもケースに応じていろいろな方法があり複雑です。やり方を間違えると、税務リスクが存在するほか、経営に影響を及ぼすこともあります。

当事務所では、持株会社を利用した事業承継についてのご相談を承っておりますので、進め方に疑問点やご不安がありましたら、ぜひご相談願います。