目次

皆さん、資金繰り表は作成していますか?

決算のたびに貸借対照表や損益計算書は整えていても、資金繰り表まで作っていないという方は少なくありません。

しかし、日々の資金管理や支払計画を正確に進めるためには、資金繰り表は不可欠です。資金の入出金予定を可視化し、キャッシュフローの過不足や資金ショートの兆しを早期に把握できます。資金繰り表を持たずに経営判断を行うのは、地図やナビなしで運転するようなものといえます。

実は、資金繰り表の作成は難しくありません。特別なソフトがなくても、Excelを使って、今日から始められます。

はじめての方にもわかりやすい基本フォーマットと作成手順を解説し、実務で使える資金繰り表の作り方をご紹介します。

1.資金繰り表とは

会社経営で最も重要なのは「現金(キャッシュ)」です。

たとえ損益上は赤字でも資金が確保できていれば倒産には至りませんが、手元資金が尽きれば支払いが滞り、経営は立ち行かなくなります。いわゆる「黒字倒産」は、利益が出ているのに、売掛金の回収遅延や支払サイトの長期化で現金が不足し、資金ショートを起こす状況を指します。

この現金不足を未然に防ぐために、会社のお金の動きを継続的に把握・予測するツールが資金繰り表です。

1-1.資金繰り表を作る目的

資金繰り表とは、簡単にいうと、会社の一定期間のお金の出入りを表した表です。一定期間の入金・出金と残高推移を「現金主義」で整理し、将来の資金過不足を見える化するための表です。期間は月次・週次・日次のいずれでも構いませんが、運転資金の変動が大きい企業では週次、繁忙期には日次での運用も有効です。

資金繰り表を作成するうえで、最も重要なポイントは、実際に入金したお金、出金したお金を記録することです。

たとえば、企業間取引では、商品・サービスを販売して売上があがっても、その時点で現金が入ることは少なく、いったん売掛金になります。その売掛金を回収したときにはじめて入金となります。また、逆に在庫を仕入れても、その時点で現金は出ておらず、いったん買掛金になります。その買掛金を支払ったときにはじめて出金となります。

このように、売上・仕入れのタイミングと、実際の入金・出金のタイミングがずれますので、そのズレを認識して、現金が今どのくらいあるか把握し、また、近い将来のお金の動きを予測することが、資金繰り表作成の目的です。

1-2.資金繰り表に形式はない

貸借対照表や損益計算書と異なり、資金繰り表に統一様式はありません。自社の実態に合わせて作成します。

まずは、エクセル(Excel)やGoogleスプレッドシートで、簡単に作成するのが良いでしょう。作成するポイントですが、公に公表するものではなく、自身の資金管理に利用するものですので、自分で作りやすく、誰もが見てわかりやすい表を作成することです。

1-3.キャッシュフロー計算書との違い

会社のお金に関する帳票には、資金繰り表の他に「キャッシュフロー計算書」があります。この二つの帳票は似ているため混同しがちですが、次の点で異なります。

対象になる時系列が違う

キャッシュフロー計算書は「過去」の一定の期間についてのお金の流れを、営業・投資・財務の3つの区分に分けて記録する帳票です。どれくらいのお金が会社に入り、どれくらいのお金が流出したかを一目で確認することができます。

一方、資金繰り表は、社内管理資料であり、過去の実績に加えて将来の入出金予定を織り込む点に特徴があります。利用目的は「説明」よりも「意思決定」であり、資金ショートの回避や資金手当てのタイミング判断に直結します。

資金繰り表は財務諸表ではない

キャッシュフロー計算書と貸借対照表、損益計算書の3つを「財務三表」と言い、金融商品取引法で上場企業などは必ず有価証券報告書に記載しなければなりません(キャッシュ・フロー計算書は、中小企業等は作成する義務はありません)。

一方、資金繰り表はあくまで会社独自で作成した内部資料という扱いになります。資金繰り表は、キャッシュフロー計算書のように法律で定められている財務諸表ではありません。

2.資金繰り表を作るメリット

2-1.将来の経営状況を見える化する

経営者は「来月はどれくらいの売上があり、粗利でこれくらいになるだろう」と頭の中で計画されているのではないでしょうか。資金繰り表は、経営者の頭の中の経営予測を見える形にし、他の役員や経理と情報を共有することができる大事なツールです。

もし、資金繰りが厳しい状況が事前に分かれば、金融機関に前もって話しておくことで、つなぎ融資を受けるなどの対応が可能です。また、支払サイトの調整、在庫発注の見直し、ファクタリング等の選択肢の検討も余裕を持ってできます。

2-2.経営戦略を立てやすくなる

資金繰り表を作成すると、お金に余裕があるのか、それとも厳しい状況なのか、明確に把握できるようになります。季節性や支払イベント(賞与・納税・保険料年払い等)が資金に与える影響が見えるようになります。

また、しばらく作成し続けていると、会社のお金の流れが見えるようになります。すると、これから経営をどうしていけばよいのか、経営戦略を立てやすくなります。

2-3.融資手続きが容易になる

金融機関は「資金がいつ・いくら不足し、何に使い、どう返すか」を重視します。金融機関から融資を受ける際に、資金繰り表があれば、融資を受けなければならない理由、融資の返済能力、返済スケジュールなどを合理的に説明することができます。

景気が後退している状況では、会社の過去の決算書よりも、向こう3~6か月の資金繰りが分かる資金繰り表を重視している金融機関もあります。

2-4.資金ショートの予防と支払事故の回避

資金繰り表に税金・社会保険・家賃・カード引落・リース・借入元金と利息を別建てで計上しておくと、残高が安全ラインを下回る時期を事前に検知できます。

優先度の高い支払の確保、支払期日の分散、発注の平準化といった対策をできるため、延滞や信用毀損のリスクを低減できます。

3.エクセル(Excel)での資金繰り表の作り方

「資金繰り表の作成は専門家に依頼する必要がある」と考えている人もいらっしゃいますが、月次試算表だけ準備すれば、エクセル(Excel)で簡単に作成することが可能です。また、資金繰り表作成機能がある会計ソフトもあり、それらを利用することで簡単に作成することができます。

エクセルで資金繰り表を作成するには、まずは資金繰り表のテンプレートを用意します。日本政策金融公庫のホームページで、ダウンロードすることができます。

【外部リンク】日本政策金融公庫:書式ダウンロードページ

https://www.jfc.go.jp/n/service/dl_chusho.html

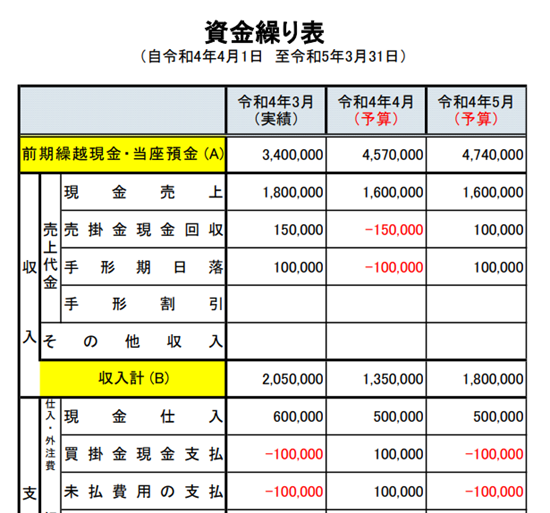

一般的な資金繰り表は「既に経過した月(実績)」と「将来を予測した金額(予算)」が合わさった形式で作成します。実績を参考に予算を作成していく流れです。

他にも、各月にそれぞれ実績と予算の項目を用意し、予算に対して実績がどうだったのかを比較することができる資金繰り表もあります。

ここでは、日本政策金融公庫のフォーマットを利用して、作成方法を解説していきます。

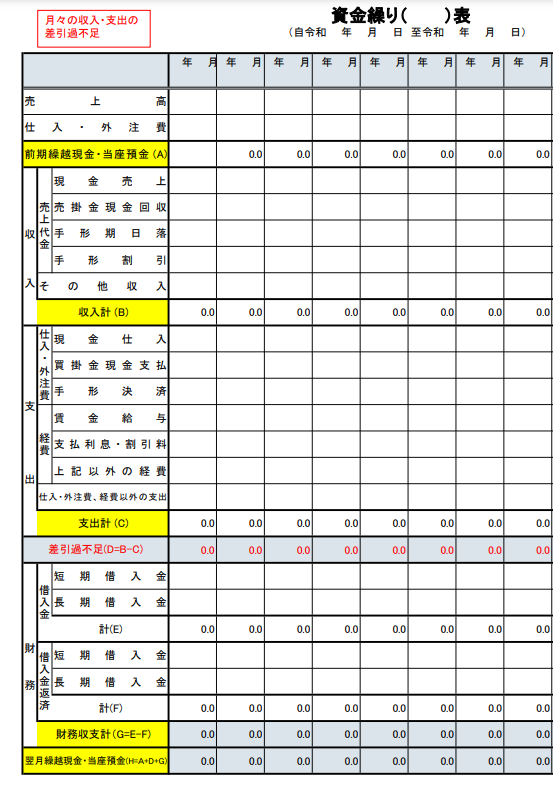

資金繰り表は大きく5つのパートに分かれます。

①前期(前月)繰越現金・当座預金

②収入計

③支出計

④財務収支計

⑤翌月繰越現金・当座預金

資金繰り表は①+②-③+④=⑤という関係性になっており、既に経過した月は月次試算表を見ながら実績で作成します。それぞれのパートを見ていきましょう。

①前期(前月)繰越現金・当座預金

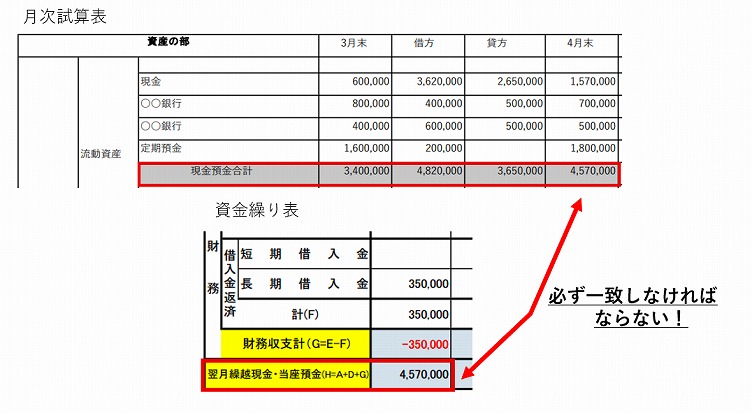

前期(前月)から繰り越された現金預金の額を資金繰り表に記載します。ここで記載する金額は月次試算表の現金預金の合計額と必ず一致しなければなりません。

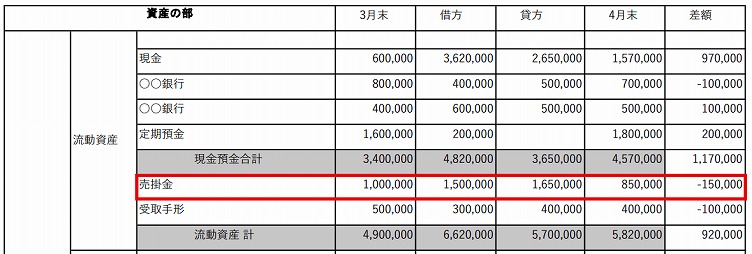

<試算表>

②収入計

事業に関する現金預金の収入額を記載します。現金売上の欄はそのまま月の現金売上を入力します。売掛金や受取手形などの売上債権は、月をまたいで入金があるため月次試算表の増減で記入します。

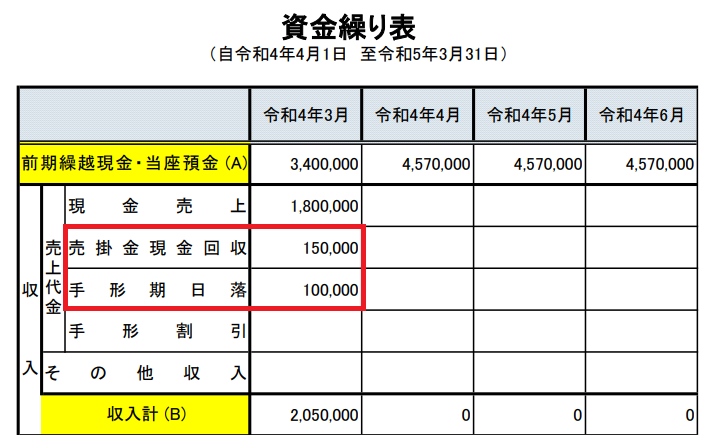

<試算表>

例えば、上記の売掛金の残高は3月末1,000,000円、4月末に850,000円となっており、1か月間で150,000円少なくなっています。売掛金は現金預金で回収しますので、売掛金が減少するということは現金預金が増加したということになります。資金繰り表の「売掛金現金回収」欄に150,000円と入力します。受取手形も同様に100,000円減少していますので、「手形期日落」欄に100,000円と入力します。

③支出計

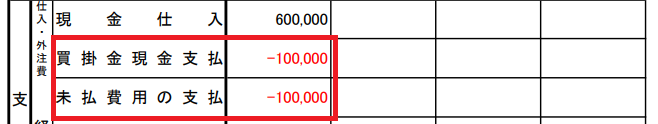

資金繰り表の支出計の考え方は②収入計と同じです。ただし、収入と支出は正反対ですので、買掛金や未払費用の考え方は逆になります。まず、現金仕入れの欄は月の現金仕入れの金額をそのまま記載します。次に買掛金や未払費用などの債務の増減を記載します。

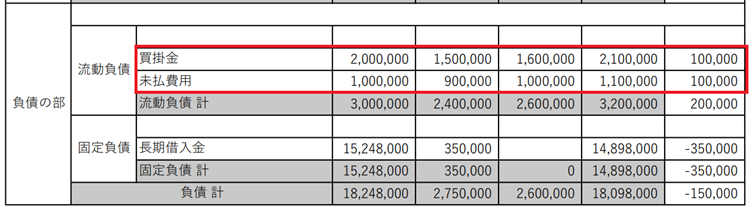

<試算表>

上記の例では、買掛金が2,000,000円から2,100,000円になっており、100,000円増加しています。買掛金の支払いは現金預金で行いますので、買掛金が増加したということはその分の現金預金を支払う必要がなかった=現金預金が増加したと考えます。そのため、資金繰り表には支出のマイナスとして計上します。未払費用も同様に100,000円増加していますので支出のマイナスで計上します。

<資金繰り表>

④財務収支計

財務収支は、事業に関連のない収入や支出を計上します。一般的には借入金の返済が記載される欄です。

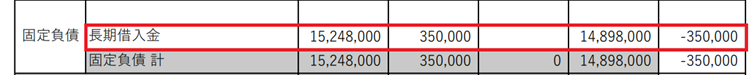

<試算表>

この例では、長期借入金を月に350,000円返済していますので、財務収支はマイナス350,000円と入力します。

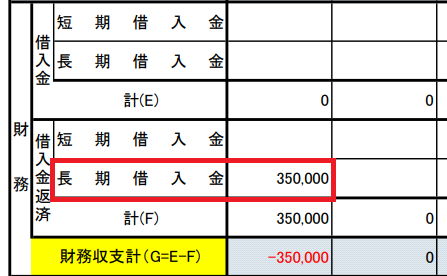

<資金繰り表>

⑤翌月繰越現金・当座預金

①から④までの入力が終わったら、①+②-③+④の計算を行い翌月に繰り越す現金預金の金額を算出します。この金額は月次試算表の金額と一致しなければなりません。

4. 資金繰り表(予算)作成のポイント

資金繰り表は、先ほど作成方法で紹介した「既に経過した月(実績)」をもとに「将来を予測した金額(予算)」を計画していきます。資金繰り表(予算)作成のポイントを見ていきましょう。

4-1.試算表と資金繰り表の仕組みを理解する

試算表は発生主義という考え方で作成されています。発生主義とは、取引が発生したタイミングで収益や費用を計上する方法です。そのため、売掛で売上高を計上し、売掛金の回収が長期間できていない取引があった場合などは、そのことを試算表に反映させることは難しいです。

一方、資金繰り表は現金主義と言われる考え方で作成されます。いくら現金が増加しているのか、それとも減少しているのかを簡単に読み取ることが可能です。

この2つの帳票の仕組みと違いを理解すると、資金繰り表(予算)の作成が容易に行えます。

4-2.予算は厳しめに立てる

資金繰り表の予算は過去の実績をもとに作成していきますが、初めは少し厳しめに予算を立てた方がいいでしょう。予算を甘く計上すると「予算よりも多くの資金がかかってしまい、資金難に陥ってしまった」というような事態に陥る可能性があります。少し厳しめに予算を立て、安全な経営を目指しましょう。

4-3.現状に合せて頻繁に修正する

資金繰り表の予算は作成したら終わりではなく、現状に合わせて頻繁に修正していくことが大事です。融資が必要になるタイミングを見極め、健全な財務体質を保てるようにしましょう。

最低でも月次で確定、週次で見直し、資金が逼迫している局面は日次で更新するのが目安です。

5.資金繰り表の作成の落とし穴

資金繰り表の作成に際して、以下のようなミスがよく見られますので、注意すると良いでしょう。

- 税込/税抜の混在で支払額がずれる

- 借入返済の「元金」と「利息」をまとめて処理してしまう

- カード・口座振替・リースの引落日を誤認する

- 賞与・納税・保険年払いなどの季節要因を見落とす

- 在庫増加や前払費用が現金を圧迫しているのに表に反映していない

まとめ

資金繰り表を、エクセル(Excel)で具体的に作成する方法を解説しました。

資金繰り表は、基本は、誰かに見せるものではなく、現在の会社のお金の状況を把握して、経営上の日々の意思決定に役立てていくものです。

ただ、初めて資金繰り表を作成する際には、こんな作り方で良いのかとか、更新頻度はこれくらいで良いのかとか、いろいろな不安があるかもしれません。

当事務所では、主に中小企業の経営者様の、資金繰りや融資など、実務的なことを細かくサポートしてきた実績がございます。

お悩みの場合はお気軽にご相談ください。