目次

2023年10月からいよいよインボイス制度が始まります。どうしたらいいか迷っていらっしゃる免税事業者の方に向けて、インボイス登録するメリット/デメリットや、登録するかどうかの判断方法などを、お伝えてしていきます。

1.インボイス制度とは?

インボイス制度とは2023年10月1日から始まる「消費税」についての新しいルールです。インボイス制度が始まると、仕入先が発行するインボイス(適格請求書)に次の7つの事項の記載がなければ消費税を控除することができなくなります。

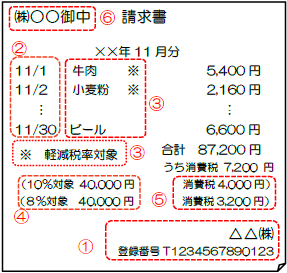

<インボイスの記載事項>

① インボイス発行事業者の氏名又は名称及び登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤ 消費税額等(端数処理は一インボイス当たり、税率ごとに1回ずつ)

⑥ 書類の交付を受ける事業者の氏名又は名称

【出典】国税庁資料

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/300416.pdf

従来の請求書との違いは「登録番号」と「税率ごとに区分して合計した対価の額及び適用税率」を記載しなければならない点です。

1-1.インボイス制度が免税事業者に与える影響

課税売上高が1,000万円未満であり、消費税の納税義務のない免税事業者にとって消費税の改正は関係ないことだと考えてしまいがちですが、インボイス制度は免税事業者へ不利な影響を与える可能性があります。

免税事業者は消費税の納税が免除されているため、消費者や取引先が負担した消費税(免税事業者にとっては売上にかかる消費税)は納付されず、免税事業者の利益になります。これを「益税」と言い、インボイス制度では益税を減らしたいという思惑があります。

1-2.免税事業者はインボイスを発行できない

免税事業者はインボイスを発行することはできません。なぜなら、免税事業者はインボイスに必要な登録番号が国税庁より付与されていないためです。

登録番号を得るためには適格請求書発行事業者の登録申請を行う必要があり、申請を行うためには消費税の課税事業者でなければなりません。そのため、免税事業者であるかぎりインボイスを発行することはできず、取引先の消費税に影響与えることになります。

1-3.取引が減る可能性がある

消費税の課税事業者が納付する消費税は、原則的に売上にかかる消費税から仕入に係る消費税(仕入税額控除)を差引いた残額を税務署に納付します。

消費税額 = 課税売上に係る消費税額 - 課税仕入に係る消費税額(仕入税額控除)

しかし、免税事業者と取引を行うとインボイスが発行されないため仕入税額控除を行うことができません。仕入税額控除ができないということは、消費税の負担が増えることになるため、課税事業者にとしては免税事業者よりも課税事業者との取引を優先すると予想され、結果的に免税事業者の仕事が減少する可能性が考えられます。

2.免税事業者のままでいるメリット/デメリット

免税事業者の場合、このまま免税事業者でいるか、それとも届出を行い課税事業者になり、インボイスを発行できるようになるか選択する必要があります。それぞれのメリット、デメリットを見ていきましょう。

2-1.免税事業者のままでいるメリット

消費税が免除される

免税事業者のままでいる最大のメリットは「消費税の納税が免除される」ことです。今まで通り消費税を納付する必要がなく、消費税の申告も必要ありません。

インボイス制度の手続きが必要ない

課税事業者がインボイス制度に対応するためには、請求書の様式変更や取引先とのインボイスに関する確認などが必要になります。免税事業者の場合は、そういった手続きが必要ありません。

2-2.免税事業者のままでいるデメリット

仕事が減る可能性がある

免税事業者のままでいるデメリットは「仕事が減る可能性がある」ことです。先ほど紹介したとおり、課税事業者にとっては免税事業者と取引を行うよりも課税事業者と取引を行った方が有利になります。事業者によっては、取引先を課税事業者のみに限定する可能性も考えられます。

値下げを要求される可能性がある

課税事業者が免税事業者と取引すると消費税の負担が増加します。そのため、消費税額分を取引価格から値下げするように要求される可能性が考えられます。値下げを受け入れてしまうと10%売上高が少なくなってしまうため、事業の継続が難しくなってしまうおそれがあります。

ただし、有利な地位のものが取引相手に不当な不利益を課してしまうと「優越的地位の乱用」として独占禁止法に抵触する可能性があります。また、下請け業者の利益に関しては下請法で保護されています。

3.課税事業者になるメリット/デメリット

3-1.課税事業者になるメリット

取引先に影響を及ぼさない

課税事業者になるメリットは、取引先に影響を及ぼさないことです。仕事が減ることなく、値下げの交渉もされることなく、これまで通りに事業を行うことができます。

3-2.課税事業者になるデメリット

消費税の納税義務が発生する

課税事業者になると消費税の納税義務が発生します。今まで納付が免除されていた消費税を支払わなければならないため、手元に残る金額が減少することになります。届け出を行うことで「簡易課税」という消費税の計算方法を選択し、納税額を抑えることも可能ですので検討してみましょう。

手続きが増える

課税事業者になると消費税の申告を行わなければなりません。基礎データの作成や消費税申告書の作成など、今まで必要なかった手続きが増加します。届け出により簡易課税を選択することで売上高だけで計算する方法もありますので検討してみましょう。また、インボイス制度の開始を機に登録し、免税事業者から課税事業者になる場合には「2割特例」を受けることができます。

請求書の様式変更

インボイスには必ず記載しなければならない6つの項目があります。インボイス発行事業者になると請求書の様式をインボイスに対応したものに変更しなければなりません。

4.インボイス登録を行うかどうか、どう判断すればいい?

免税事業者のままでインボイス登録を行わないか、課税事業者になりインボイス登録を行うかどうかは売上先によって判断する必要があります。

売上先の大半が一般消費者である場合は、インボイス登録を行わなくても影響は少ないため、免税事業者のままでいても問題ないと考えられます。

また、取引先が免税事業者や簡易課税事業者の場合も、取引先はインボイスを必要としませんので、免税事業者のままでも良いでしょう。

「出荷者等が卸売市場において行う生鮮食品等の販売」「生産者が漁業協同組合又は森林組合等に委託して行う農林水産物の販売」についてはインボイスの交付が免除されていますので、これらの事業を行っている人はインボイス登録の必要ありません。

取引先に課税事業者が多い場合には、インボイス登録を検討しましょう。インボイス制度には一定期間の経過措置がありますので、少しの間様子を見る方法も考えられます。

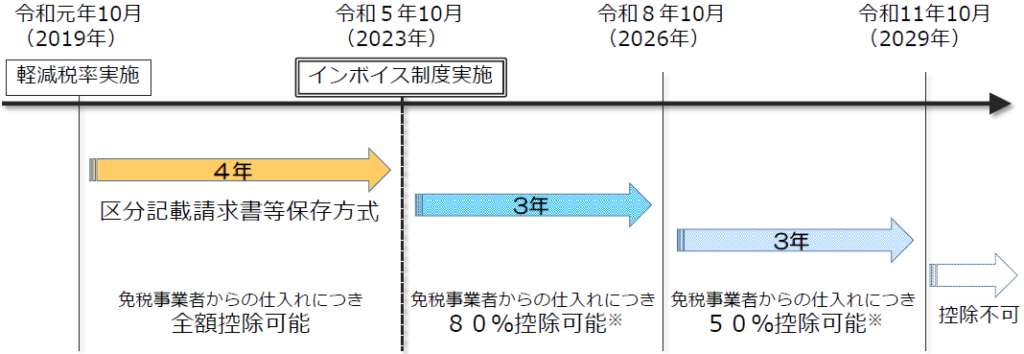

5.インボイス制度の経過措置

インボイス制度の実施後、免税事業者からの仕入について最初の3年間は80%控除、次の3年間は50%控除することが可能な経過措置が設けられます。

【出典】日税連:財務省資料

https://www.nichizeiren.or.jp/wp-content/uploads/invoice/invoice15b.pdf

6.インボイス登録方法

インボイス登録を行うためには「適格請求書発行事業者の登録申請手続き」を行わなければなりません。

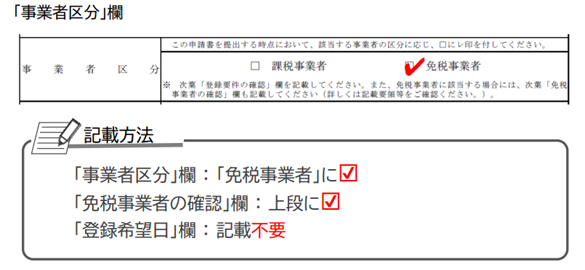

<令和5年10月1日から登録を受けようとする場合>

令和5年10月1日から登録を受けようとする場合は、令和5年9月30日までに登録申請書を提出しなければなりません。登録希望日は空欄にします。

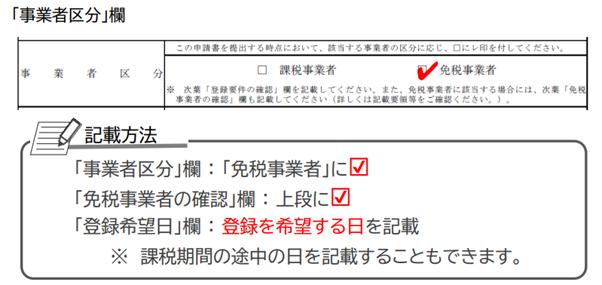

<令和5年10月1日以降に登録を受けようとする場合>

令和5年10月1日以降に登録を受ける場合は、登録申請書に登録希望日を記載します。登録希望日は提出日から15日以降経過した日でなければなりません。

免税事業者の場合、インボイス登録を行うと登録された日以降の取引については消費税の申告が必要になります。簡易課税制度を選択する場合は、その課税期間中に「簡易課税制度選択届出書」を提出することで、その課税期間より簡易課税が適用になります。

(令和5年10月1日から簡易課税を適用するには令和5年12月31日までに簡易課税制度選択届出書の提出が必要です。)

7.インボイスについてよくある質問

免税事業者はインボイス登録したほうがいいのですか?

免税事業者がインボイス登録するのが良いかどうかは、販売先・取引先によります。

販売先・取引先に一般消費者・免税事業者・簡易課税事業者が多ければ、免税事業者のままで良いでしょう。

取引先に課税事業者が多ければ、インボイス登録したほうが良いかもしれません。

取引先からインボイス登録を要求されたのですが、どうすればいいですか?

取引先からインボイス登録を要求されたとしても、インボイス登録するかどうかは、それぞれの事業者の任意です。

ただ、免税事業者が発行する請求書では、課税事業者である取引先は消費税を控除できなくなりますので、その分の負担をどちらがどのくらい負うかは、交渉次第になるでしょう。

まとめ

インボイス制度が始まると、免税事業者はインボイスを発行できないため、免税事業者からの仕入れに対して仕入税額控除をすることができません。そうなると、免税事業者は取引を停止されたり、値下げされたりなど不利になる可能性があります。

一方で、販売先が一般消費者であったり、取引先が免税事業者/簡易課税事業者であればインボイスは不要ですので、免税事業者のままでも問題ありません。

10月1日からインボイス制度に対応するには、9月30日までに登録申請が必要です。

登録申請して課税事業者になった場合は、その後の取引に対して消費税の経理と申告が必要になります。消費税の申告について、ご不明なことがございましたら、当事務所までお気軽にご相談ください。