目次

事業経営をするうえで、あるいは、融資を受けるうえで、必須となる書類が決算書です。自社の経営状況を表す決算書ですが、初心者の方は、まずは見方を正しく理解する必要があります。

本サイトでは、初心者向けの決算書の見方として、下記の内容を掲載しています

今回は「③キャッシュフロー計算書の見方」を解説します。こちらをお読みいただくと、お金(キャッシュ)の重要性と、計算書の見方が理解できるようになります。

1.キャッシュフロー計算書とは?

企業の存続には何が最も重要でしょうか?一般的に企業は「利益を追求する」ことが目的です。従って、利益の獲得は非常に重要ですが、それと同じくらい重要なものが存在します。それは「現金」です。

「キャッシュフロー計算書」とは、企業の「現金(キャッシュ)の動き(フロー)」を示す計算書です。この計算書を通じて、企業は特定の期間(例えば、一会計年度や四半期)における現金の流れを、営業活動、投資活動、財務活動といった分野に分けて分析し、期末における現金の増減を明確に把握することができます。これは、資産と負債の状況を示す貸借対照表や、利益を示す損益計算書では把握しづらい、現金の動きを明らかにする重要な計算書です。

1-1.なぜキャッシュフロー計算書が必要なのか?

キャッシュフロー計算書が必要である理由は、「利益」と「現金」が同じではないからです。会計では発生主義の原則に従い、現金の収入や支出にかかわらず、取引の発生に基づいて経費や利益が記録されます。その結果、利益と現金の間にズレが生じます。

このズレを示す典型的な例が売掛金です。例えば、商品を売ったが入金が1ヶ月後の場合を考えてみましょう。商品売却時に取引が発生するため、売上としての収入が計上されます。しかし、収入があっても実際の現金が手元にない状態が、利益と現金のズレを引き起こします。

経費に関しても同様で、商品を掛け売りで購入し、支払いが1ヶ月後の場合、仕入れとしての経費は発生しますが、実際に現金が減ることはありません。

このような利益と現金のズレを明確にするのがキャッシュフロー計算書の役割です。キャッシュフローの状況を正確に把握しておかないと、損益計算書上では利益が出ているにもかかわらず、資金繰りが悪化し「黒字倒産」を引き起こすリスクがあります。

1-2.キャッシュフロー計算書は中小企業には作成義務がない

キャッシュフロー計算書については、主に上場企業が対象となる金融商品取引法で規定されています。中小企業などすべての企業が対象となる会社法では規定されていません。よって、上場企業などはキャッシュフロー計算書の作成義務がありますが、上場していない中小企業には作成義務はありません。

| 会社法 | 金融商品取引法 | |

|---|---|---|

| 規制の対象 | すべての企業 | 上場企業等 |

| 作成が必要な 財務諸表 |

1. 貸借対照表 2. 損益計算書 3. 株主資本等変動計算書 4. 注記表 5. 事業報告 6. 付属明細書 |

1. 貸借対照表 2. 損益計算書 3. 株主資本等変動計算書 4. キャッシュフロー計算書 5. 付属明細書 |

しかし、企業の持続的な成長と運営には、キャッシュフロー計算書による現金の流れの把握が非常に重要です。法的な義務がない場合でも、キャッシュフロー計算書の作成を推奨します。公式なキャッシュフロー計算書でなくとも、資金繰り表などの簡易な帳票を作成することで、企業の財務状態を正確に把握し、将来の計画を立てることが可能です。

2.キャッシュフロー計算書の見方のポイント

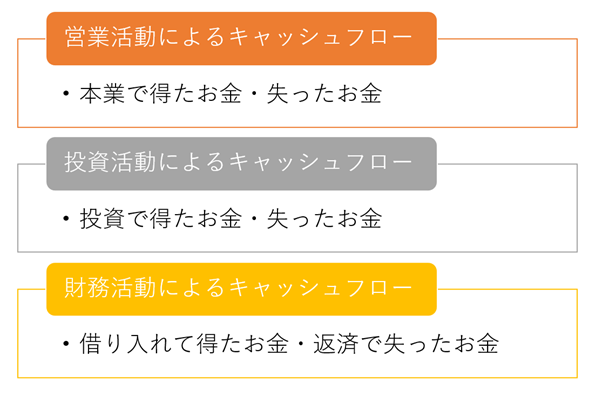

キャッシュフロー計算書は、

- 営業活動によるキャッシュフロー

- 投資活動によるキャッシュフロー

- 財務活動によるキャッシュフロー

の3つに区分されます。この3つのキャッシュフローを分析することで、企業のどの部分でお金を生み出しているのか、また、どの部分でお金を失っているのかが分かり、財務改善の大切な指標となります。

2-1.営業活動によるキャッシュフロー

営業活動によるキャッシュフローは「本業で得たお金・失ったお金」が記載されます。本業での売上や仕入、店舗やオフィスの家賃など、本業で得た収入と本業を行う上で必要な経費が全て営業キャッシュフローに含まれます。

キャッシュフロー計算書を見る上で、営業活動によるキャッシュフローが継続的にプラスになっていることが最も重要なポイントです。

営業活動によるキャッシュフローが継続的にプラスになっている場合は、本業から得たお金を他のことに使うことができます。新たな設備投資に資金を投資し、本業の事業規模を大きくすることで企業がどんどん成長していきます。また、借入金を返済して身軽な企業にすることも可能です。

反対に、営業活動によるキャッシュフローがプラスになっていない場合は、本業でお金がプラスになっていない為、設備投資を行う資金を捻出することができません。

また、運転資金も厳しくなるため、金融機関からの借入が必要になります。借りたお金の返済は本業で得たお金で行わなければなりませんので、やはり営業活動によるキャッシュフローが継続してプラスであることは企業が存続していくために必ず必要な要件です。

2-2.投資活動によるキャッシュフロー

投資活動によるキャッシュフローには、お金を運用した場合または資産運用により得たお金、新たに設備を購入した場合に支出したお金の増減が記載されます。投資活動によるキャッシュフローはプラスになっていれば良いというわけではありません。成長している企業では、継続的に設備投資や資産運用を行っているため投資活動によるキャッシュフローはマイナスになることがほとんどです。

営業活動により得た潤沢な資金を投資活動に回していると考えると、営業活動によるキャッシュフローがプラスで投資活動によるキャッシュフローがマイナスになっている企業は、健全な企業と言えるでしょう。

2-3.財務活動によるキャッシュフロー

財務活動によるキャッシュフローは、企業の資金調達に関する項目です。具体的には金融機関からの借入と返済、配当金の支払いによる現金の流れが記載されます。財務活動によるキャッシュフローは一概にプラスになった方が良いというわけでもなく、マイナスになった方が良いというわけでもありません。

財務活動によるキャッシュフローがプラスになる場合は、新たに借入を行った時です。新たに借入を行う場合、設備投資のための借入または事業の運転資金のための借入に分かれます。設備投資のための借入であればポジティブな要因になり、運転資金が足りないための借入であればネガティブな要因となります。

投資活動によるキャッシュフローが大きくマイナスになっていれば設備投資のための借入、営業活動によるキャッシュフローのプラスが十分でない場合やマイナスになっている場合であれば、運転資金のための借入に該当する可能性が高いと言えます。財務活動によるキャッシュフローの分析は、他の項目を見て総合的に判断する必要があります。

3.キャッシュフロー計算書のパターンで会社の状況が分かる

営業活動によるキャッシュフロー(営業活動CF)、投資活動によるキャッシュフロー(投資活動CF)、財務活動(財務活動CF)によるキャッシュフローの3つについて「プラスかマイナスか」を分析するだけで会社の大まかな状態を知ることができます。

①安定企業

- 営業活動CF プラス

- 投資活動CF マイナス

- 財務活動CF マイナス

本業の営業活動で得た潤沢なお金を設備投資や借入金の返済に充てている企業です。大きな借入を伴う設備投資を行う段階を既に終え、安定している企業だと言えます。

②成長企業

- 営業活動CF プラス

- 投資活動CF マイナス

- 財務活動CF プラス

本業の営業活動で得たお金にプラスして借入で得たお金を設備投資に充てている企業です。借入による積極的な設備投資を行うことで事業規模を拡大している状況です。成長真っただ中の企業と言えるでしょう。

③事業縮小企業

- 営業活動CF プラス

- 投資活動CF プラス

- 財務活動CF マイナス

本業で得たお金と保有している資産を売却したお金を借入金の返済に充てている企業です。新たな設備投資が行われていないため成長が止まり、事業を縮小している企業だと言えるでしょう。

④ベンチャー・スタートアップ企業

- 営業活動CF マイナス

- 投資活動CF マイナス

- 財務活動CF プラス

革新的なアイデアや技術を持っているが、まだ本業の利益に結びついていない企業です。投資会社などから将来性を見込まれ資金調達を成功させているため財務活動CFがプラスになり、その資金を積極的に設備投資に回しているベンチャーやスタートアップ企業が該当します。

⑤倒産の危険がある企業

- 営業活動CF マイナス

- 投資活動CF プラス

- 財務活動CF プラス

本業のマイナスを設備の売却や借入金で賄っている企業です。本業の業績が回復せず、この状態が続くと倒産してしまいます。

4.キャッシュフロー計算書の作成方法

実際の現金が伴わない売掛金や買掛金、棚卸資産の増減、減価償却費を調整していくことでキャッシュフロー計算書ができあがります。貸借対照表・損益計算書からキャッシュフロー計算書を作成するには会計の知識が必要になり、キャッシュフロー計算書作成は日商簿記検定にも出題されるほどです。

キャッシュフロー計算書の作成の仕方には、直接法と関節法の2種類があります。

直接法は、営業活動によるキャッシュフローを総額で記載する方法です。現金売上、売掛金の回収、商品の仕入、人件費・経費の支払いといった、すべての取引の内容と金額を書き出して合計します。

直接法のメリットは、収入・支出を取引ごとに書き出しますので、キャッシュフローの実態を把握できることです。ただ、それぞれのデータが必要であり、作成に手間がかかることがデメリットです。

関節法は、損益計算書に記載されている税引前当期純利益から加減する形で作成する方法です。減価償却費は実際にはキャッシュの移動が生じていないのでプラスし、売掛金の増加はキャッシュが減少するのでマイナスするというように行います。

間接法のメリットは、損益計算書と貸借対照表を基に作成がしやすいことです。ただ、キャッシュフローの実態を把握しづらいのがデメリットです。

実務では、作成がしやすい間接法が採用されることが多いです。以下で紹介する具体例も間接法によるものになります。

5.キャッシュフロー計算書の具体例

上場企業のキャッシュフロー計算書の具体例を紹介します。

5-1.キーエンスのキャッシュフロー計算書

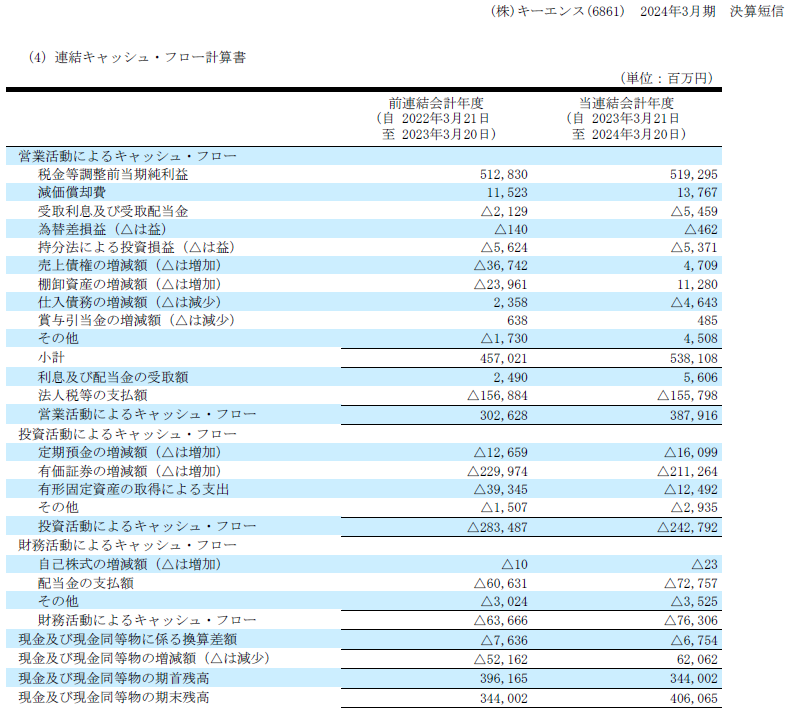

日本の上場企業である、㈱キーエンスのキャッシュフロー計算書を分析してみます。

(出典:キーエンス社「2024年3月期 決算短信〔日本基準〕(連結)」)

2024年3月期

・営業活動によるキャッシュフロー(CF) +3,879億円

・投資活動によるキャッシュフロー(CF) -2,428億円

・財務活動によるキャッシュフロー(CF) -763億円

2024年3月期は、営業活動CFがプラス、投資活動CFがマイナス、財務活動CFがマイナスですので、パターン別では、安定企業であることがわかります。

前期と同様に、有価証券が約2,100億円増加したことで、投資活動CFが大きくなりました。ただ、前期より、営業活動CFが増ええたため、全体のキャッシュ増減額は約620億円のプラスとなりました。現金及び現金同等物の期末残高も約4,061億円と前期より約621億円増えており、十分な支払い能力があることがわかります。

「税引等調整前当期純利益」が5,193億円と、営業CFが圧倒的に高く、多額の利益を生み出していることが要因となっています。

5-2.メルカリのキャッシュフロー計算書

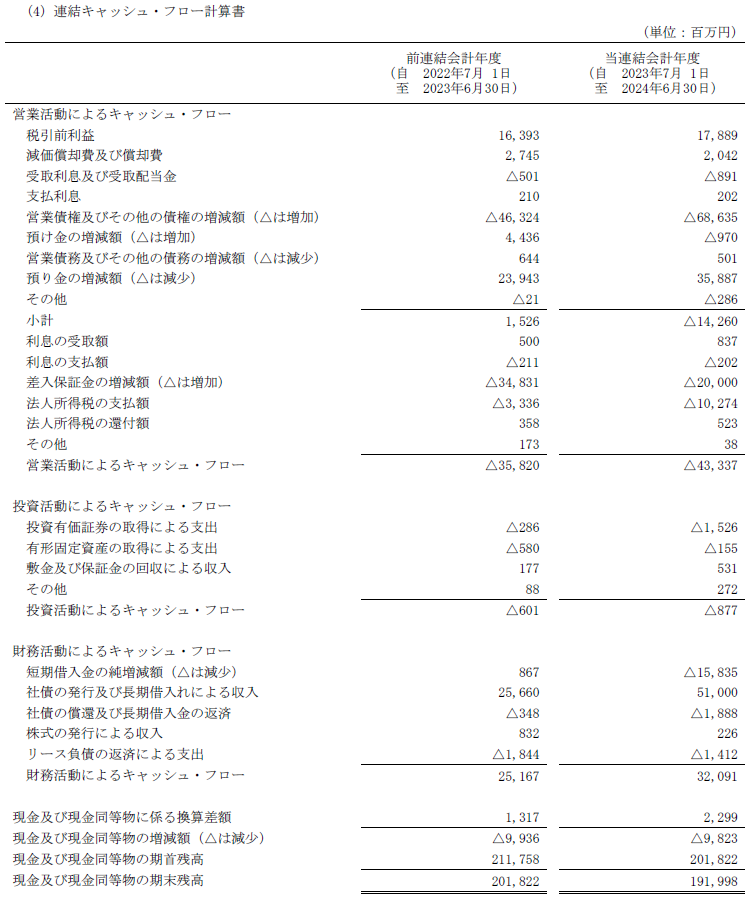

負債比率が大きい、㈱メルカリのキャッシュフロー計算書を分析してみます。

(出典:メルカリ社「2024年6月期 決算短信〔日本基準〕(連結)」)

2024年6月期

・営業活動によるキャッシュフロー(CF) -433億円

・投資活動によるキャッシュフロー(CF) -9億円

・財務活動によるキャッシュフロー(CF) +320億円

2024年6月期は、営業活動CFがマイナス、投資活動CFがマイナス、財務活動CFがプラスですので、パターン別では、ベンチャー・スタートアップになります。

2022年度は営業利益が赤字でしたが、前期に黒字に転換し、今期も黒字が続いています。ただ、営業債権及びその他の債権が増加したことと、差入保証金(ユーザーから一時的に預かっている「預り金」を保全する目的で、法令に基づき供託機関に一部供託している保証金)がさらに増加したことにより、営業活動CFは前期に引き続き大幅なマイナスとなりました。

一方、社債の発行及び長期借り入れで510億円を増やし、財務活動CFは大きなプラスとなりました。本業でのキャッシュフローのマイナスを、借り入れで補っている典型的な例です。

メルカリ社は創業から10年経過しており、安定的な黒字を出して営業活動CFをプラスにもっていけるかどうかが今後の課題といえます。

まとめ

今回は「キャッシュフロー計算書の見方」についてご紹介しました。キャッシュフロー計算書は中小企業等に作成義務がないため、あまり馴染みのない帳票ではないでしょうか。

しかし、お金の流れを把握することは企業が存続していくうえで大変重要です。損益だけにとらわれない経営を行うためにも、一度自社のキャッシュフロー計算書を作成し、お金の流れをチェックしてみてはいかがでしょうか。

キャッシュフロー計算書に限らず、自社の決算書を作成しても、うまく活用できない、業績改善にどう役立てればよいかわからない場合には、税理士にご相談下さい。

キャッシュフロー決算書に関してよくある質問

決算短信とは?

決算短信とは、上場企業の決算内容をまとめた資料のことです。事業年度または四半期ごとの経営成績や財政状態などを示します。

上場会社に提出が義務付けられている有価証券報告書は、作成に時間を要するため、発表されるのは通常、決算の3ヶ月後になります。

そこで、企業の財務状況を投資家に速やかに知らせるために発表されるのが決算短信です。決算短信は、正式な情報ではなく推測の部分が含まれることもあります。

企業の決算書はどこで見られますか?

上場会社には事業年度終了後3ヶ月以内に内閣総理大臣に有価証券報告書を提出することが義務づけられており、提出された有価証券報告書は誰でも閲覧することができます。

提出した企業のホームページや、有価証券報告書等の開示書類に関するシステム「EDINET」でも閲覧することができます。