目次

インボイス制度が、2023年10月から始まりました。インボイスの発行・受領や帳簿記入など、日々の業務がどのように変更になり、どう対応すれば良いのか、しっかり把握しておく必要があります。

インボイス制度が事業者に与える影響、売り手と買い手がそれぞれ対応すべきこと、2割特例などの負担軽減措置、仕訳方法などについて、わかりやすく解説します。

1.インボイス制度とは?

インボイス制度とは、2023年10月より開始された「適格請求書等保存方式」の略称であり、消費税の仕入税額控除に関する新たなルールのことを言います。

1-1.インボイス制度の目的

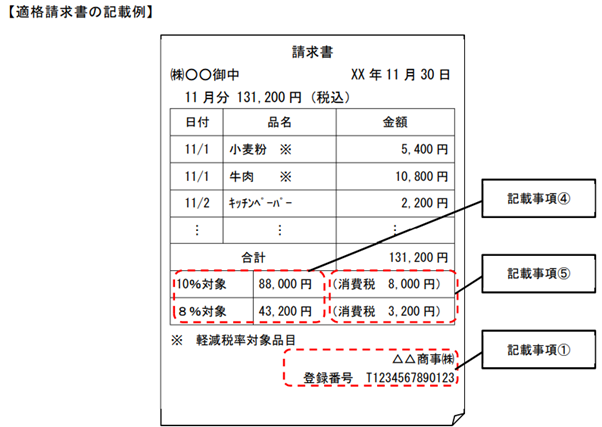

インボイス制度の目的は「販売先に対して消費税率と消費税額を正確に伝えること」です。インボイス制度が導入されると、従来の請求書(区分記載請求書)の記載が必要な事項に加えて「インボイスの登録番号」「適用税率」「消費税額」を記載しなければなりません。

インボイスの登録番号とは、適格請求書発行事業者の登録申請書を税務署に提出し、適格請求書発行事業者になることで取得できる番号です。法人番号がある場合には「T+法人番号」、個人事業者などについては「T+13桁の数字」が付与されます。

1-2.インボイス制度の影響

消費税の課税事業者は、原則的に売上などで受け取った消費税から仕入などで支払った消費税を差引いた金額を納付します。仕入に係る消費税を控除する仕組みのことを「仕入税額控除」と言い、インボイス制度はこの仕入税額控除に関するものです。

インボイス制度導入後、インボイス制度に登録していない事業者からの仕入やサービスの提供を受けた場合、支払った金額は仕入税額控除の対象にはなりません。そのため、インボイス制度に登録していない事業者と取引がある場合、自社の税負担が増加するケースが考えられます。また、免税事業者はインボイス制度に登録することができないため、取引の見直しを行われるケースも考えられます。

1-3.インボイスの記載方法

適格請求書発行事業者が適格請求書(インボイス)を発行する場合には、6つの事項を記載しなければなりません。

①インボイス発行者の氏名・名称とインボイスの登録番号

②取引を行った日

③取引の内容

④税率ごとに区分して合計した金額と適用税率

⑤税率ごとに区分した消費税額等

⑥受領者の氏名または名称

従来の請求書(区分記載請求書)と比べると①のインボイスの登録番号、④税率ごとに区分して合計した金額と適用税率、⑤税率ごとに区分した消費税額等が追加されます。

【出典】国税庁:適格請求書の記載事項

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-09.pdf

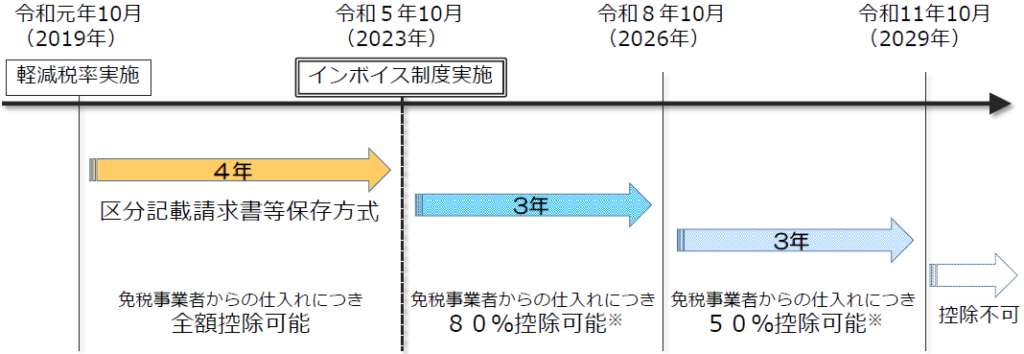

1-4.インボイス制度には経過措置がある

インボイス制度の導入は、免税事業者と取引がある課税事業者にとって消費税の負担が大きくなってしまう可能性があります。そのため、適格請求書発行事業者以外からの課税仕入れについては一定期間の経過措置が設けられています。

【出典】国税庁:令和3年2月の消費税経理通達の改正の趣旨

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/shouhizei_faq/01.htm

2.インボイス制度にどう対応すればいい?

インボイス制度が導入されると、売り手側と買い手側の双方に影響があります。売り手側と買い手側のインボイス制度の対応について見ていきましょう。

2-1.売り手側としての対応

2-1-1.どのような帳票を交付しているか確認する

インボイスは請求書の形式だけに限定されておらず、領収書など名称は問われません。また、紙媒体でなく電子データでの交付も可能です。どの売上先が課税事業者でインボイスの交付を行わなければならないか把握し、どのような帳票を交付しているのかを確認しましょう。

2-1-2.インボイスになるように見直す

インボイスには記載が必要な6つの事項があります。また、税率ごとに消費税の端数処理を行わなければなりません。現在取引先に交付している帳票をどのように見直せばインボイスとして利用できるようになるのか、システム改修を含めて見直してみましょう。

2-1-3.消費税の端数処理を確認する

インボイス制度では、1つのインボイスにつき税率ごとに1回の端数処理を行う必要があります。切上げ、切捨て、四捨五入などの端数処理は任意になりますが、これまで認められていた商品ごとの端数処理が認められませんので、注意しましょう。

2-1-4.インボイスの交付方法を共有する

売上先に対してどのような形式でインボイスを交付するのかについて情報を共有しましょう。インボイスの交付方法を共有することで円滑な取引ができるようになり、売上先の安心にも繋がります。

2-1-5.免税事業者だった場合は価格を見直す

適格請求書発行事業者になるために消費税の免税事業者から課税事業者になった場合、新たに消費税の納付が必要になります。消費税の負担を考慮したうえで、必要であれば販売価格の見直しを行いましょう。

2-2.買い手側としての対応

2-2-1.インボイスが必要な取引か確認する

課税取引であれば、消費税の仕入税額控除の適用を受けるためにインボイスが必要です。

ただし、インボイス制度のいくつかの特例により、一部のケースでは、インボイスが不要な場合もあります。その特例については、「3.インボイス制度の特例」で解説します。

2-2-2.仕入先へ帳票の確認を行う

継続的な取引を行っている仕入先には「適格請求書発行事業者に登録しているかどうか」「インボイスの記載事項を満たしているかどうか」「どの帳票がインボイスとなるのか」を確認し、情報を共有しましょう。

2-2-3.インボイスの管理方法を検討する

インボイス制度が導入されると、登録番号があるインボイスと登録番号がないインボイスを分けて管理できるようにする必要があります。

仕入先が免税事業者の場合、経過措置(3年間は80%控除、その後3年間は50%控除)を受けるためには区分記載請求書の保管が必要になるため、適切に管理しましょう。事務負担軽減のため、インボイス制度に対応したソフトやクラウドサービスの利用を検討してみましょう。

2-3.共通の対応

売り手でも買い手でも、課税事業者になった場合は、消費税の申告義務が生じます。一方で、補助金での優遇制度もあります。

2-3-1.簡易課税制度や2割特例を検討する

簡易課税制度の場合、課税売上高に対して、業種ごとで定められている「みなし仕入率」を乗じることで消費税の計算を行います。そのため、仕入税額控除を把握する必要がなく、インボイスの保管は必要ありません。

また、インボイス制度に対応するために免税事業者から課税事業者になった場合、売上に係る消費税の2割を納めるだけで済む「2割特例」を利用することができます。2割特例を利用する場合についてもインボイスの保管は必要ないため、特別な対応は必要ありません。なお、2割特例は2023年10月1日から2026年9月30日までの日の属する課税期間しか適用できません。

2-3-2.補助金を受給できないか検討する

デジタル化するためにソフトの購入やクラウドサービスを利用する場合「IT導入補助金」を受けられる場合があります。また、免税事業者から課税事業者へ転換した場合には「小規模事業者持続化補助金」の補助上限額が50万円上乗せされます。受給できる補助金がないか確認してみましょう。

3.インボイス制度の特例

インボイス制度では、仕入税額控除を適用するために、原則、売り手が発行したインボイスが必要ですが、経理の負担を軽減するために、インボイスを不要とするいくつかの特例があります。

そのうち、よく利用される3つの特例をご紹介します。

3-1.公共交通機関特例

公共交通機関へ支払った3万円(税込)未満の交通費については、インボイスは不要です。

公共交通機関には、鉄道・バス・船舶が含まれます。タクシー・飛行機は含まれません。

1回の取引金額が3万円未満のケースについて適用されます。たとえば、3人分まとめて同じルートの切符を購入し支払った金額が3万円以上の場合は、適用されません。

インボイスは不要ですが、一定の事項を記載した帳簿の保存が必要です。次の項目を記載します。

- 課税仕入の相手方の氏名または名称

- 取引年月日

- 取引内容(軽減税率対象の場合はその旨)

- 支払対価の額

- 特例の対象となる旨→(例)3万円未満の鉄道料金

3-2.出張旅費等特例

従業員等に支給する通常必要と認められる出張旅費等(出張旅費、宿泊費、日当および通勤手当)については、インボイスは不要です。

上記の公共交通機関特例とは異なり、タクシーや飛行機を含めてどんな交通機関を利用しても、旅費規程等に基づく支給であり、かつ、通常必要と認められる範囲内であれば対象となります。

インボイスは不要ですが、一定の事項を記載した帳簿の保存が必要です。次の項目を記載します。

- 従業員の氏名

- 出張を行った年月日

- 出張旅費や宿泊費に関する支出である旨

- 従業員に支給した出張旅費等の額

- 出張旅費等特例の対象となる旨

3-3.少額特例

基準期間(2期前)の課税売上が1億円以下、または、特定期間(前期の上半期)課税売上が5,000万円以下の事業者の場合、1万円(税込)未満の課税仕入れについてはインボイスが不要です。

ただし期間があり、2029年9月30日までです。

1回の取引金額が1万円未満のケースについて適用されます。たとえば、1個当り6,000(税込)の商品を2個購入し支払った金額が1万円以上の場合は、適用されません。

インボイスは不要ですが、一定の事項を記載した帳簿の保存が必要です。次の項目を記載します。

- 課税仕入の相手方の氏名または名称

- 課税仕入の相手方の住所または所在地

- 取引年月日

- 取引内容(軽減税率対象の場合はその旨)

- 支払対価の額

4.インボイス制度での仕訳方法、消費税の計算方法

インボイス制度では、仕入先が適格請求書発行事業者かどうかによって会計仕訳が異なります。仕入先が適格請求書発行事業者の場合には今までと変わらない会計処理ですが、仕入先が免税事業者の場合には調整が必要になります。

免税事業者からの仕入は3年間の経過措置があり、80%控除することができます。100%控除することができないため、次のような仕訳で調整します。

その都度、80%控除

<免税事業者から11万円仕入れた場合>

現行の仕訳

仕入 100,000 / 買掛金 110,000

仮払消費税 10,000

インボイス制度導入後

仕入 102,000 / 買掛金 110,000

仮払消費税 8,000

会計システムの関係で上記のような仕訳が行えない場合には、現行の仕訳を行い、決算時に「雑損失」へ振り替える処理を行うことも可能です。

決算時に調整

現行の仕訳を行い決算時に調整する

仕入 100,000 / 買掛金 110,000

仮払消費税 10,000

決算時

雑損失 2,000 / 仮払消費税 2,000

まとめ

インボイス制度が始まり、売り手も買い手も、すべての事業者に影響が生じています。

インボイスの発行・受領の流れ、仕訳方法など、どのように対応するのか、正確に把握しておきましょう。

今後も、インボイス制度についての最新情報や役立つ内容を更新して参ります。

インボイス制度についてよくある質問

インボイス制度の負担軽減措置とは何ですか?

インボイス制度が始まると、事業者の経理負担が増加します。そこで、中小事業者の負担を軽減するために、期間限定で、次の2つの措置が実施されます。

①2割特例:

簡易課税と似ており、売上税額の2割を納税する制度です。インボイスは必要ありません。(2023年10月1日から2026年9月30日までの日の属する課税期間)

②1万円未満の課税仕入:

1万円未満の課税仕入れについては、帳簿保存をすれば、インボイスがなくても、仕入税額控除が可能です。(2029年9月30日まで)

インボイス制度の経過措置とは何ですか?

インボイス制度では、仕入税額控除をするためにインボイスが必要です。

ただし、免税事業者などから仕入れてインボイスがない場合でも、区分記載請求書の保存をしていれば、期間限定で、一部の仕入税額控除を可能とします。

2023年10月1日~2026年9月30日の3年間は80%を控除可能、2026年10月1日~2029年9月30日の3年間は50%を控除可能です。

2029年10月1日以降は、インボイスがないと完全に控除できなくなります。