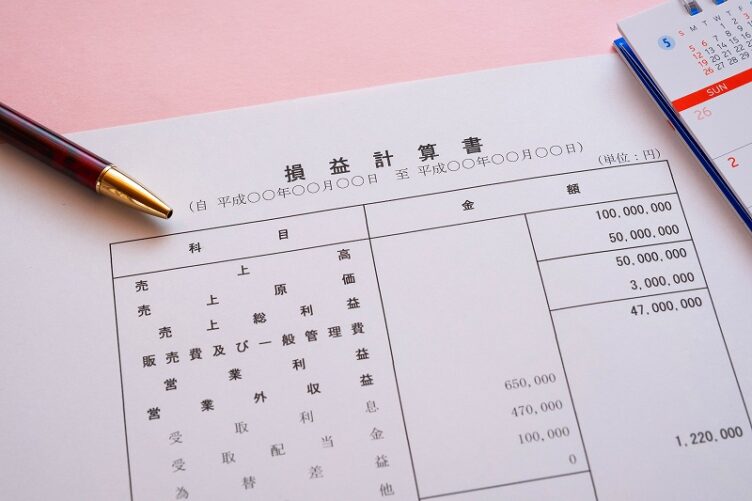

会社が利益を出しているか、損失を出しているかを一目で確認できる帳票が「損益計算書」です。数字が多く並んでいるため、苦手意識を持つ方もいるかもしれませんが、仕組みやチェックするポイントを押さえれば、初心者でも簡単に理解することができます。

1.損益計算書とは

会社の財務状況を見ることのできる決算書は主に「貸借対照表」と「損益計算書」で構成されています。

貸借対照表では、会社の財産や負債を確認することができ、言い換えれば「会社の体調を知ることができる帳票」です。

一方、損益計算書は一定期間の会社の利益や損失を見ることができ、言い換えれば「会社の成績表」のことを言います。

利益や損失を見ることができる損益計算書は英語で「Profit&Loss Statement」となり、会計用語では略して「P/L」と呼ばれます。

1-1.損益計算書から分かること

損益計算書から分かることは「会社の利益」です。会社がいくら儲かっているのか、または損をしているのか一目で分かります。この利益をもっと詳しく分析することで「本業から利益が出ているのか、それとも副業から利益が出ているのか」を分析することができます。

また、前期の損益計算書と比較することで事業の変化を分析することが可能です。例えば、売上原価のうち原材料が前期と比べて増加している場合は、原材料の高騰もしくは製造工程に変化があったなど、その原因を予測することができます。

このように、損益計算書を分析することで様々な予測を立てることができ、今後の対策を考えられることが、損益計算書を理解することのメリットです。

また「損益分岐点」を知ることも会社の経営には重要です。損益分岐点とは赤字と黒字の境界線のことを言います。費用を原材料のように売上高に伴って増減する「変動費」と、工場の家賃のように売上高に関係なく発生する「固定費」に分類することで「どのくらいの売上高があればプラスマイナス0になるのか」を計算することによって損益分岐点を把握することができます。

1-2.損益計算書は3つの要素のみ

損益計算書と聞くと難しく考えがちですが、損益計算書を構成する要素はたった3つだけです。

- 収益:一定期間の間にいくら稼いだかを表す要素

- 費用:一定期間の間に利益を得るためにいくら支出したかを表す要素

- 利益:収益から費用を差し引くといくら会社に残っているかを表す要素

2.損益計算書の見方のポイント

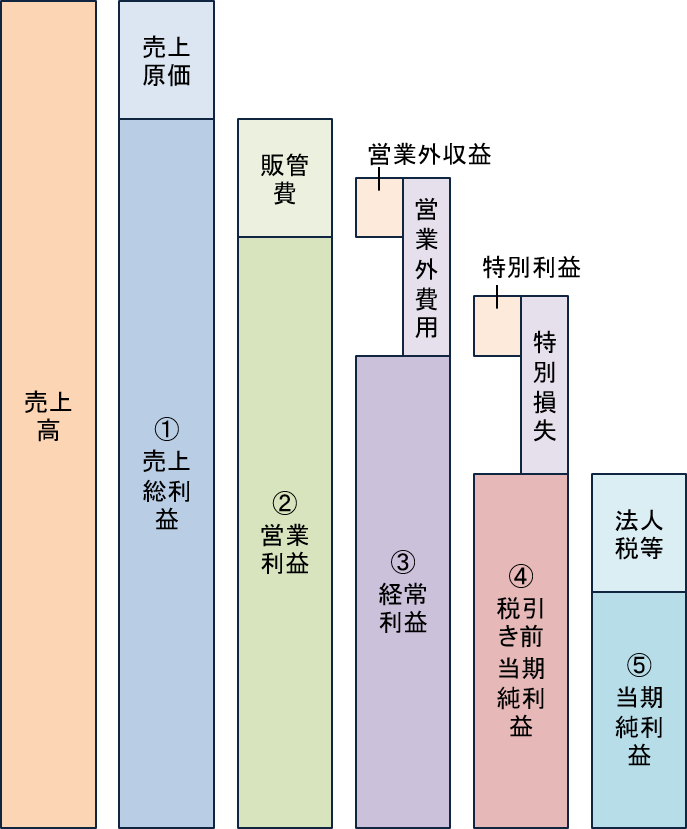

損益計算書を構成する要素の1つである利益には5つの区分があります。この「5つの利益」の意味を理解し、読み解くことが損益計算書の見方のポイントになります。

①売上総利益

売上総利益=売上高-売上原価

売上高から売上原価を差し引いた一番初めの利益が「売上総利益」と言われ「粗利」とも呼ばれます。売上原価は売上高に直接結びついており、商品を仕入れて販売する事業を行っている場合は商品代である仕入原価が売上原価になります。製造業の場合は製造原価が売上原価になります。

売上総利益をどれくらい高められるかによって会社の利益構造が変わってきます。売上総利益の段階で利益が少ししか出ない、または赤字になる場合はこの先事業を継続することは不可能でしょう。

②営業利益

営業利益=売上総利益-販売費および一般管理費

売上総利益から販売費および一般管理費を差し引いた利益を「営業利益(または損失)」と言います。販売費および一般管理費とは、商品の販売などの営業活動にかかった経費である「販売費」と会社を管理運営していくために必要な経費「一般管理費」のことです。一般的には販売費と一般管理費は同じ区分に分類されます。

販売費および一般管理費には、広告宣伝費や消耗品費、役員報酬など多くの経費科目があるため、別紙に記載されるケースが多いです。

③経常利益

経常利益=営業利益+営業外収益-営業外費用

営業利益に営業外の収益と費用を加算減算したものが「経常利益(または損失)」になります。営業外の収益と費用とは本業以外での収益や費用のことを言い、預金に付される受取利息や株の配当金、株を売却した収益などが営業外収益となり、借入金の利息や株の売却損などが営業外費用になります。

営業外収益・費用は主に利息などの金融取引から経常的に発生するものが多いため、経常利益を見ることで会社の経常的な経営状況を知ることができます。

④税引前当期純利益

税引前当期純利益=経常利益+特別利益-特別損失

経常利益から特別利益と特別損失を加算減算したものを「税引前当期純利益(または損失)」と言います。特別利益や特別損失は臨時的に発生した収益や損失のことであり、固定資産の売却損益や投資有価証券の売却損益、災害損失などが該当します。

⑤当期利益

当期利益=税引前当期純利益-法人税等

税引前当期純利益から法人税等を差し引いた最終的な利益を「当期利益(または当期損失)」と言います。法人税等には法人税の他に法人県民税・法人市民税、法人事業税が含まれます。一般的には、この当期利益を基準にして株主への配当が行われます。

3.損益計算書から分析できる指標

損益計算書を見ることで、先ほどご紹介した「5つの利益」を知ることができます。さらに細かく損益計算書を分析していくことで利益だけではなく、会社の収益構造や強みや弱点を掴むことが可能です。

損益計算書を細かく分析するためには指標と言われる計算式を用います。代表的な損益計算書の指標を見ていきましょう。

3-1.損益計算書の代表的な指標

売上総利益率

売上総利益率(粗利率)=売上総利益÷売上高×100

売上総利益率とは「粗利率」とも言われ、売上総利益を売上高で割ることで計算されます。売上総利益率は会社の収益構造の土台になる指標であり、売上総利益率が高い会社は高付加価値を生み出していることになり「競争力の高い会社」と言えます。

ただし、業種によって売上総利益率の目安は異なるため、類似する事業を行う会社の売上総利益率と自社を比べてみるといいでしょう。また、「薄利多売」という戦略もあるため、一概に売上総利益率が高ければ高いほどいいわけではありません。

営業利益率

営業利益率=営業利益÷売上高×100

営業利益は会社の営業活動からの利益を表しているため、営業利益を売上高で割ることで「会社の本業での実力」を分析することができます。売上総利益率で分析できない販売費および一般管理費を含めたところで収益性の分析をすることができます。販売費や一般管理費のコストを見直すことで営業利益率を向上させることが可能です。

業種にもよりますが、平均的には営業利益率の目安は1%から3%が標準的と言われ、5%以上で優良と言われています。

経常利益率

経常利益率=経常利益÷売上高×100

会社の経常的な利益である経常利益を売上高で割ることで経常利益率を算出します。本業の利益に利息などの金融収支を含めて分析することになるため、会社が効率的な経営を行っているのかどうか判断することができます。

目安は営業利益率と同様の1%~3%と言われています。

売上高増加率

売上高増加率=(当期売上高-前期売上高)÷前期売上高×100

売上増加率は、前期と比べて当期の売上高がどれくらい増減したかを知ることができ、会社の1年間の成長率を表す代表的な指標です。売上増加率が高ければ成長していると言えますが、この指標は売上高のみにしか着目していないため利益についても目を向けなければなりません。売上総利益率も同時に分析することで収益構造のバランスを知ることができます。

経常利益増加率

経常利益増加率=(当期経常利益-前期経常利益)÷前期経常利益×100

前期に比べて当期の経常利益がどれくらい増減しているか知るための指標です。前述した売上高増加率とセットで分析することで「増収増益」「増収減益」「減収増益」「減収減益」に区分することができ、より会社の利益状況を分析することができます。

3-2.貸借対照表の数字も利用することでさらに分析できる

損益計算書の数字だけでなく、貸借対照表の数字も利用することでさらに高度な分析をすることが可能です。次の2つが代表的な指標になります。

ROA(総資本利益率)

ROA=当期純利益÷総資産×100

ROA(総資本利益率)は、会社の資産をどのくらい効率的に利用して利益をあげることができたかを測る効率性の指標です。少し分かりにくい指標なので具体例で見ていきましょう。

例えば、手元の現金20万円で商品を仕入れて25万円を売り上げた場合の利益は5万円になります。言い換えれば20万円の現金を利用して5万円の利益をだしたことになり、ROAは、利益5万円÷現金20万円×100=25%となります。

同じように手元の現金50万円で商品を仕入れて55万円を売り上げた場合のROAはどうでしょうか。利益5万円÷現金50万円×100=10%になります。前者と比べると資産額は多いもののROAが低く、効率的に資産を利用することができなかったと言えます。このように、ROAを分析することでどれだけ少ない資産で利益をあげることができたかを分析することが可能です。

ROE(自己資本利益率)

ROE=当期純利益÷純資産×100

ROAと似た指標にROEという指標があります。ROAが全ての資産で割るのに対し、ROEは資本金や利益剰余金などの「株主資本(純資産)」で割ります。株主から集めた資本と今までの利益を利用してどれくらい効率的に利益をだしているか分析することができる指標になります。

4.損益計算書を見るときのポイント

損益計算書を見るときには、いくつか押さえておかなければならないポイントがあります。

ポイント①損益計算書はお金の流れと一致しない

「損益計算書の利益=増加した現金」ではありません。損益計算書は「発生主義」によって作成されるため、実際に売上高が現金化されるまで時間がかかります。例えば、商品を掛けで販売した場合は、掛けで販売した時に売上高に計上しますが、お金が入ってくるのは売掛金が入金された時になります。仕入れも同様に、掛けで仕入れた場合や手形により仕入れた場合などは実際の現金の増減とタイムラグがあります。

また、商品の棚卸や固定資産の減価償却、借入金の返済など、損益計算書と実際の現金の流れが異なる取引は多くあり、これらの取引を理解しておかなければ利益がでているのに資金不足で倒産してしまう「黒字倒産」を引き起こしてしまう可能性があります。お金の流れを知りたい場合は、損益計算書だけではなく他の帳票である「キャッシュフロー計算書」を見ることが重要です。

【参考記事】経営者なら知っておきたいキャッシュフロー経営

ポイント②数年間を比べてみる

損益計算書は単年度ではなく、数年間を並べて分析することで会社の変化を読み取ることができ、よりはっきりとした実態が分かってきます。分析する際は少なくとも3年間の損益計算書を見てみるといいでしょう。

5.損益計算書分析の具体例

ここまでご紹介した損益計算書の指標を利用して上場企業の分析を行ってみたいと思います。

キーエンスの損益計算書

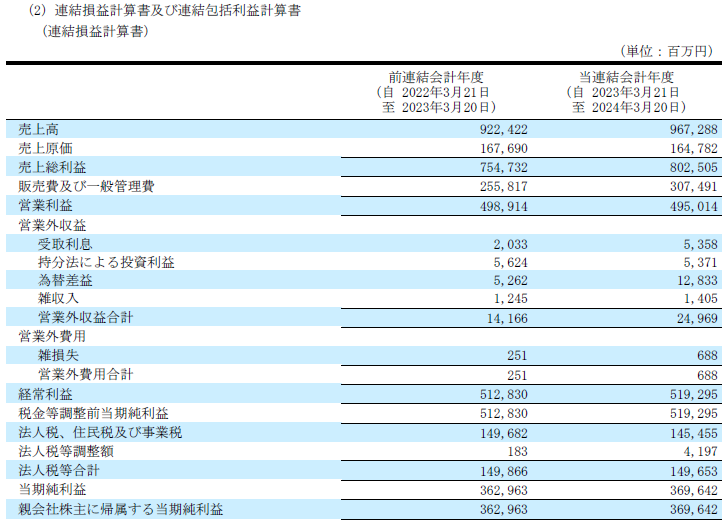

日本の上場企業である、㈱キーエンスの損益計算書を分析してみます。

(出典:キーエンス社「2024年3月期 決算短信〔日本基準〕(連結)」)

・売上総利益率 2023年 81.8% 2024年 83.0%

・営業利益率 2023年 54.1% 2024年 51.2%

・経常利益率 2023年 55.6% 2023年 53.7%

・売上高増加率 4.8%

・経常利益増加率 1.3%

まず、売上総利益率が80%を超えていますが、メーカーの平均は約20%強ですので、驚異的な値です。営業利益率も経常利益率も50%を超えていることから他企業と比較すると収益性が極めて高く、多くの利益を生み出せる収益構造になっています。

高利益が出せる商品しか開発していないこと、営業の効率化で「販売費および一般管理費」を抑えていることが、高利益率の要因です。

2023年と比較して2024年の売上高も経常利益率も増加しており「増収増益」の理想的な状態です。

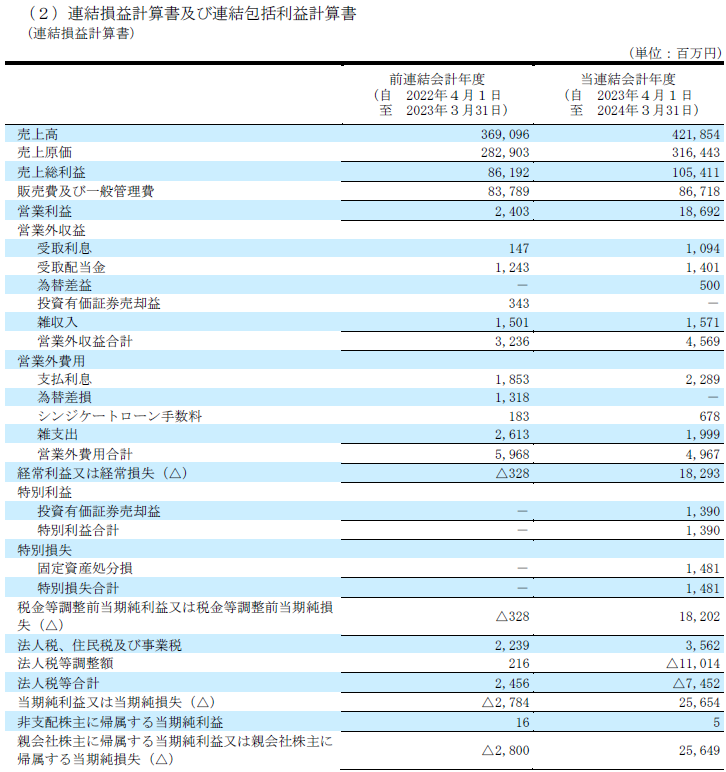

沖電気工業の損益計算書

もう一つ、上場企業の沖電気工業㈱の損益計算書を分析してみます。

(出典:沖電気工業社「2024年3月期決算短信〔日本基準〕(連結)」)

・売上総利益率 2023年 23.4% 2024年 25.0%

・営業利益率 2023年 0.7% 2023年 4.4%

・経常利益率 2023年 -0.1% 2023年 4.3%

・売上高増加率 14.3%

・経常利益増加率 ―

2023年度は、売上高が増加していますが、経常利益は減少しており「増収減益」であることが分かります。もともと、営業利益率も経常利益率も2%前後であり、かなり低い利益率でした。

この場合、販売費および一般管理費や、営業外費用が例年より少し増えてしまうだけで、経常利益がマイナスになってしまいます。今回は、為替差損や雑支出で営業外費用が増加したことが赤字の原因でしょう。2020年に新型コロナ感染症の影響により経済状況が変化し、製品の海外輸出を行っている沖電気工業㈱は大きな影響を受けました。

しかし、2024年度は、売上高も増加したことで営業利益も増加しました。さらに、為替差損がなくなり雑支出も減ったことで、経常利益もマイナスからプラスへと転換しました。今後もこの調子で回復していくかどうか注目されます。

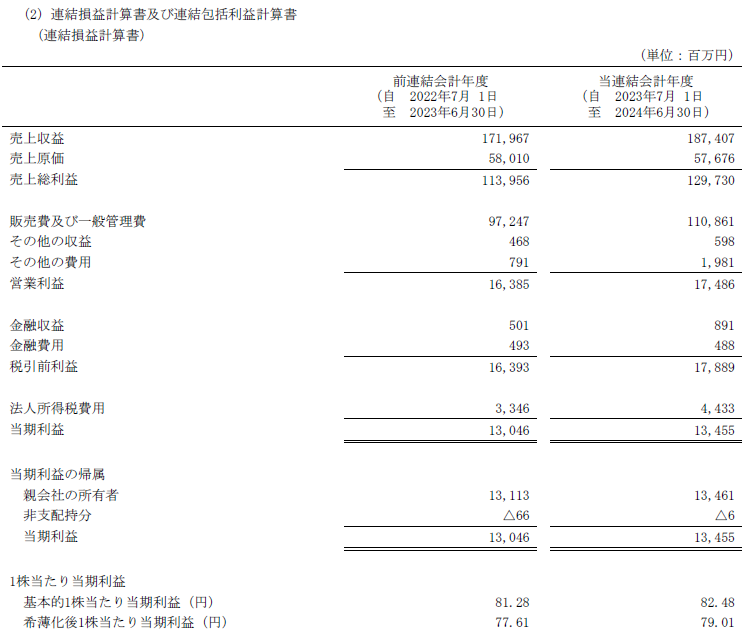

メルカリの損益計算書

2022年度決算で赤字になり倒産危険度ランキングにも登場したメルカリの損益決算書です。

(出典:メルカリ社「2024年6月期 決算短信〔日本基準〕(連結)」)

・売上総利益率 2023年 66.5% 2024年 69.2%

・営業利益率 2023年 9.9% 2024年 9.3%

・経常利益率 2023年 10.1% 2024年9.5%

・売上高増加率 9.0%

・経常利益増加率 9.1%

メルカリでは2018年の上場以来しばらく赤字が続き2021年にやっと黒字化しましたが、2022年6月期では再び赤字になりました。2020年のコロナ禍が終わって脱・巣ごもりの傾向となりEC市場の成長が鈍化したことが原因と考えられます。

一方で、メルカリでは赤字覚悟で先行投資をしている側面もあり、2023年には売上が伸びて、黒字に逆転しました。2024年度も横ばいに推移しています。営業利益率も経常利益率も10%程度と、極端に悪い値ではありません。

今後も、この売上や利益率を継続できるかが鍵となりそうです。

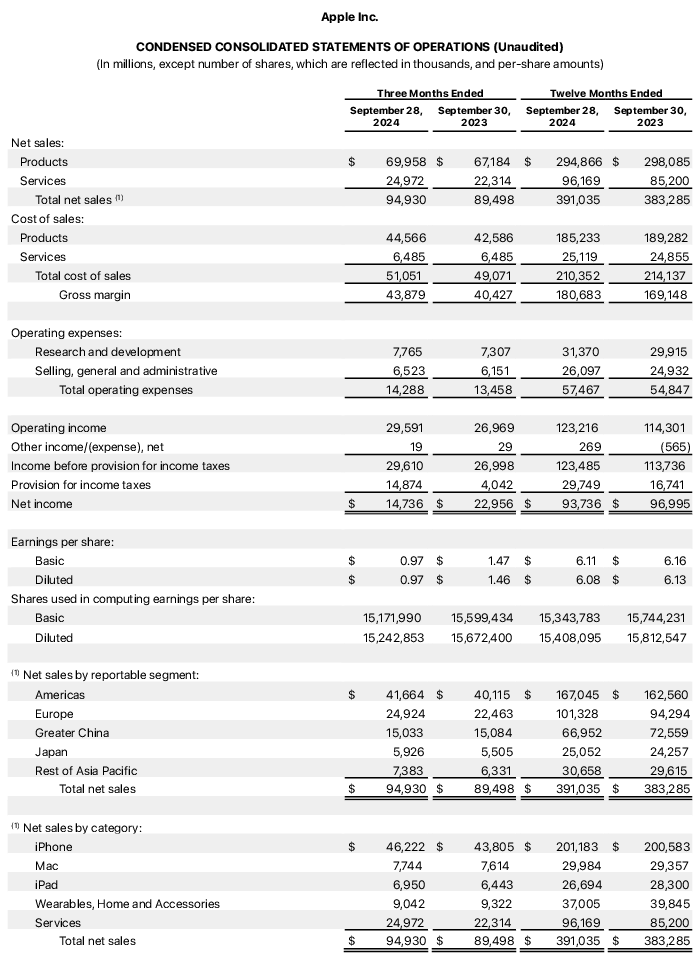

Appleの損益計算書

最後に海外の大企業Appleの損益計算書を分析してみます。

(出典:Apple社「Apple、第4四半期の業績を発表」)

・売上総利益率 2023年44.1% 2024年46.2%

・営業利益率 2023年 29.8% 2024年 31.5%

・経常利益率 2023年 29.6% 2024年 31.6%

・売上高増加率 2.0%

・経常利益増加率 8.6%

※日本で一般的な各種指標で計算した数値となります。厳密には異なることをご了承ください。

2021年まで急激な勢いで成長し増収増益となっていたApple社ですが、スマートフォン市場の低迷から2022年以降は売上が伸び悩み、2023年は売上も経常利益もともに少し減少となりました。しかし、2024年は反転し、売上も利益も増加しました(増収増益)。

経常利益は約1,235億ドルと驚異的な数値です。日本円に換算すると、約19.5兆円です(2024年末時点のレート(158.18円/ドル)で計算)。

iPhone販売の加速スペースが落ちたとはいえ、需要はまだ豊富にあります。

売上総利益率・営業利益率・経常利益率ともに安定的に推移しており、徹底的に管理された収益構造になっていることが見て取れます。経常利益率は約30%を超えており、電話機器メーカーとしては極めて高い水準です。また、営業利益率と経常利益率にほとんど差がなく、本業に特化している経営姿勢も伺えます。

まとめ

今回は「損益計算書の見方」についてご紹介しました。

数字が多く羅列されている損益計算書ですが、仕組みが分かれば難しいことはありません。指標を分析することで、どのような収益構造を持った会社か知ることができ、課題点も把握することが可能になります。自社の損益計算書を分析し、より利益がでる収益構造を目指してみてはいかがでしょうか。

損益計算書に関するFAQ

企業の決算書はどこで見られますか?

上場会社には事業年度終了後3ヶ月以内に内閣総理大臣に有価証券報告書を提出することが義務づけられており、提出された有価証券報告書は誰でも閲覧することができます。

提出した企業のホームページや、有価証券報告書等の開示書類に関するシステム「EDINET」でも閲覧することができます。

決算短信とは?

決算短信とは、上場企業の決算内容をまとめた資料のことです。事業年度または四半期ごとの経営成績や財政状態などを示します。

上場会社に提出が義務付けられている有価証券報告書は、作成に時間を要するため、発表されるのは通常、決算の3ヶ月後になります。

そこで、企業の財務状況を投資家に速やかに知らせるために発表されるのが決算短信です。決算短信は、正式な情報ではなく推測の部分が含まれることもあります。

損益計算書から何がわかる?

損益計算書から次のようなことがわかります。

・本業でどのくらい利益が出ているか

・経常的にどのくらい利益が出ているか

・売上高に対してどのくらい利益が出ているか