1.認知症による財産管理や相続のリスク

高齢化が進む中、親御さんや、場合によるとご自身にも「認知症」のリスクが高まっているかもしれません。「認知症」にはさまざまなリスクがありますが、特に財産管理や相続に関して大きなリスクがあります。

- 預金が引き下ろせない(本人確認ができないと金融機関は預金引出しをさせません)

- 不動産の有効活用(売却・賃貸・建築など)ができない

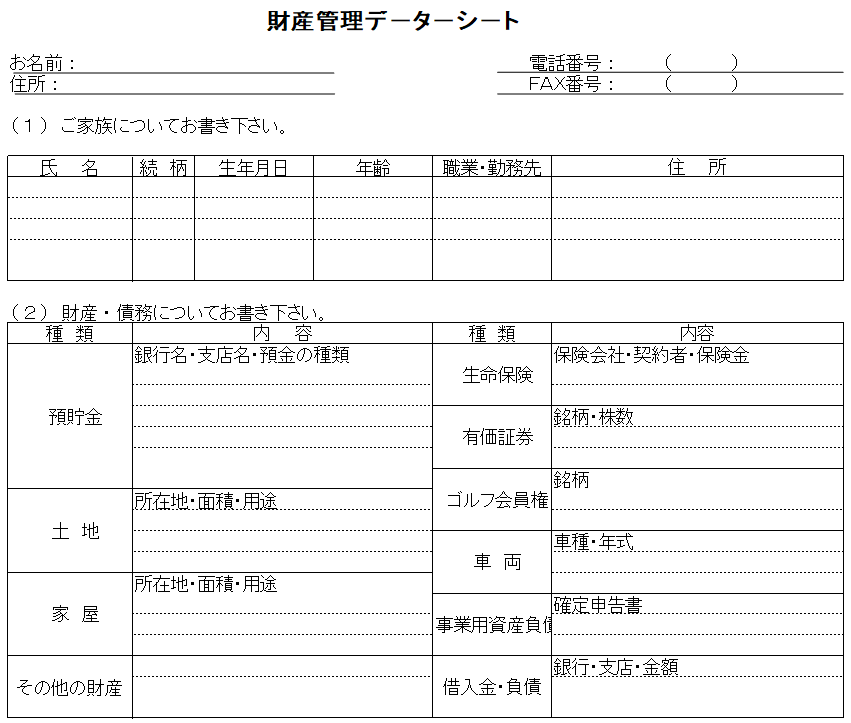

- 本人の財産や債務が把握できない(本人しか知らない財産・債務・身分関係など)

- 遺言を残せない(認知症になると遺言を書けなくなることがあります)

2.一般的な財産管理と対策

そこで、そうなる前に、本人の財産リストを作ってみることをお勧めします。財産リストを作ったら不要な口座や資産の整理をすることも大切です。

さらに一歩進めて、その財産を安全な形で管理運用していくことも大事です。「認知症」となったとたんに財産リストはあるものの「有効活用できない」「動かせない」では困ってしまいます。

3.財産管理と家族信託

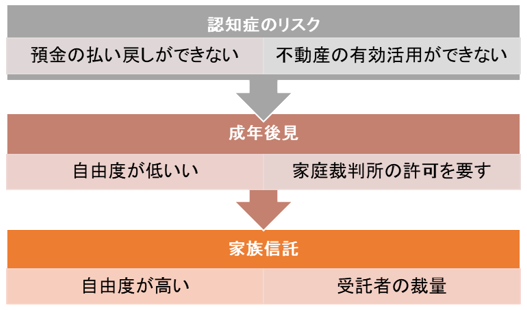

財産を有効活用するためにお勧めなのが「家族信託」です。「成年後見」を利用されている場合も多いと思いますが「成年後見」の場合は、資産の処分、売却、運用等について家庭裁判所の許可をとる必要があるなど自由度が相対的に低いとされています。

3-1.家族信託の仕組み(委託者=受益者の場合)

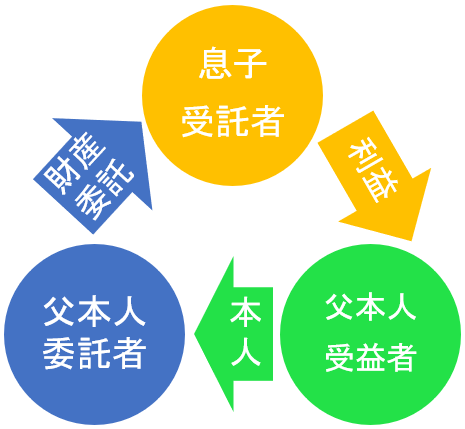

家族信託の登場者は3人です。

- 委託者(財産を委託する人)

- 受託者(その財産を受託して管理運用する人)

- 受益者(その財産から生じる収益を受ける人)

税法の関係から委託者=受益者として受託者には財産管理を任せる方法がよくとられます。

信頼できる人に財産を託して運用してもらうのが家族信託です。

3-2.家族信託と成年後見

「認知症」と診断される前に「家族信託」を使って預金の引きだしや資産の有効活用ができる状態を確保しておきましょう。

預金の引き出しができないために施設への入所金が払えないといった悲劇も生まれています。

また、遺言と組み合わせることによって老後の安心と家族への想いを伝えることが可能です。