目次

亡くなった被相続人が海外に資産を所有していた場合には、どのような手続きが必要になるのでしょうか。国外財産を相続する場合には、一般的な相続に比べ、計算方法や手続きが複雑になります。また、国によって必要となる手続きや税金の有無も異なっており、国外財産を相続する可能性がある方は、国外財産の相続手続きなどをしっかりと理解しておくことが大切です。

今回は、被相続人の国外財産を相続する場合の手続きと相続税について解説します。

1、海外資産の相続

最初に、海外資産を相続する場合には、どの国の法律が適用されるのでしょうか。

1-1.基本は適用される法律は被相続人を基準に考える

一般的に被相続人の遺産に海外資産が含まれる場合や相続人や被相続人が外国籍の方である場合の相続を「国際相続」といいます。このような国際相続が発生した場合には、まずはどの国の法律が適用されるかを判断するのが基本となります。

法の適用に関する通則法36条では、「相続は、被相続人の本国法」によると規定しています。したがって、国際相続に関しては、原則として被相続人の国籍を基準にして適用される法律を判断します。たとえば、被相続人が日本人であれば、海外在住者であったとしても、原則として日本の法律が適用されます。

1-2.海外不動産の相続

原則として被相続人の国籍を基準に適用される法律を判断することになりますが、被相続人が海外不動産を所有していた場合には、被相続人の本国法が適用されるとは限りません。

海外不動産が相続財産に含まれる場合、国によっては被相続人の本国法ではなく、海外不動産の所在地の国の法律を適用するという扱いをしている国があります。これを「相続分割主義」といいます。たとえば、アメリカ、中国、イギリス、フランスなどの国では、不動産の所在地を基準に適用する法律を決めており、被相続人が日本国籍であったとしても、不動産の相続に関しては海外の法律が適用されることになります。

なお、相続財産の種類にかかわらず、統一的に適用される法律を判断することを「相続統一主義」といいます。相続統一主義をとる国のうち、被相続人の本国を基準に判断する国としては、日本、韓国、オランダ、イタリア、ドイツなどがあり、被相続人の最後の住所地を基準に判断する国としては、スイス、デンマークなどがあります。

1-3.不動産以外の海外資産の相続

被相続人の相続財産に不動産以外の海外資産が含まれていたとしても、原則どおり、被相続人の本国法が適用されることになります。

2、海外資産の相続手続き

相続財産に海外資産が含まれる場合には、国によって相続手続きが異なってきます。

2-1.検認裁判が必要な国の場合

被相続人が海外資産を所有している場合には、海外資産の所在地の国によって、検認裁判(プロベート)という手続きが必要になることがあります。検認裁判とは、裁判所により選任された代表者によって遺産の分配を行う手続きのことをいいます。検認裁判の制度が採用されている国では、日本のように相続人同士の話し合いで遺産を分けることはできず、必ず裁判所の手続きによって行わなければなりません。

検認裁判を行うためには、現地の言語に翻訳した宣誓供述書や死亡証明書を準備しなければならず、非常に複雑な手続きとなっています。日本に住む相続人だけではこれらの手続きを進めていくのは難しく、現地の弁護士の関与が必要不可欠となります。

そのため、海外資産を所有する方は、できる限り生前に処分をしておくことをおすすめします。

2-2.検認裁判がない国の場合

検認裁判がない国の場合には、日本と同様に相続人による遺産分割協議によって遺産を分けることが可能です。

遺産分割協議によって遺産の分け方が決まった場合には、遺産分割協議書に実印を押印し、印鑑証明書を添付して、名義変更や預貯金の払戻し手続きを行うことになります。しかし、相続人に外国籍の方や海外居住者の方が含まれる場合には、相続手続きに必要な住民票、印鑑証明書を取得することができない場合があります。そのような場合には、以下の書類によって代用することが可能です。

在留証明書

住民票を取得するためには、日本に居住していることが必要になり、海外在住者の場合には住民票を取得することができません。この場合には、領事館または日本大使館において在留証明書を取得すれば、住民票の代わりに利用することができます。

サイン証明書

海外では、日本のように印鑑を使う文化がなく、そもそも印鑑証明書が存在していないため、海外では印鑑に代えてサインをするのが一般的です。領事館または日本大使館でサイン証明書を取得すれば、印鑑証明書の代わりに利用することができます。

3、海外資産の相続税

相続財産に海外資産が含まれる場合の相続税はどのようになるのでしょうか。

3-1.原則すべての相続財産が相続税の課税対象

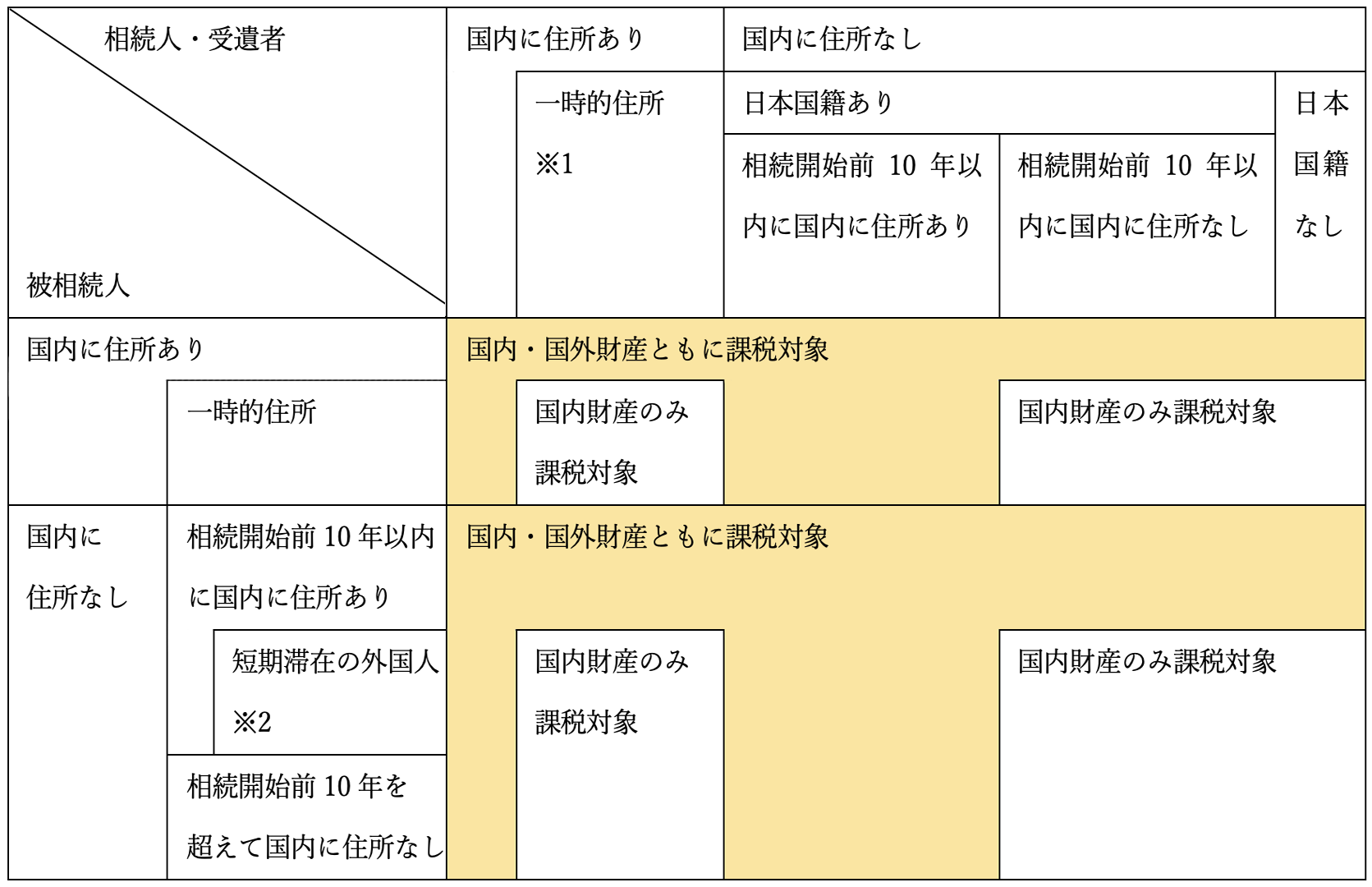

相続税の納税義務があるかどうかについては、当該相続人が「無制限納税義務者」、「制限納税義務者」、「特定納税義務者」のいずれに該当するかによって扱いが異なってきます。

無制限納税義務者とは、簡単に言えば、日本国内に居住している人のことをいい、相続人が無制限納税義務者にあたる場合には、国内の資産だけでなく海外の資産に対しても相続税が課税されることになります。無制限納税義務者については、相続発生時に日本国内に住所があるかどうかなどの要件によって、居住無制限納税義務者と非居住無制限納税義務者に分けられます。

制限納税義務者とは、相続または遺贈によって取得した財産のうち、日本国内にある財産に限って納税義務を負う人のことをいいます。制限納税義務者は、被相続人と相続人の国籍や国内住所の有無・期間によって、居住制限納税義務者と非居住制限納税義務者に分けられます。

無制限納税義務者および制限納税義務者のいずれにも該当しない場合でも、相続時精算課税の適用を受ける財産を取得した場合には、特定納税義務者として納税義務を負うことになります。

なお、納税義務者の要件と課税対象財産の関係をまとめると以下の表のようになります。

※1 出入国管理及び難民認定法別表第1の在留資格者で、過去15年以内に日本国内に住所を有していた期間の合計が10年以下の者

※2 日本国籍のない者で、過去15年以内に日本国内に住所を有していた期間の合計が10年以下の者

3-2.外国税額控除について

被相続人が国外財産を保有している場合には、国外財産を相続した相続人は、日本国内で相続税を納めるとともに国外財産の所在地の国でも税金を納めなければならないことがあります。

このような二重課税を回避するために、「外国税額控除」という制度が存在しています。外国税額控除とは、海外で相続税を支払っている場合に、日本国内で支払う相続税から外国財産部分に相当する税額を控除することができる制度です。

外国税額控除の適用要件

外国税額控除の適用を受けることができるのは、以下の要件を満たす人になります

- 相続(遺贈)によって、国外財産を相続した人

- 国外財産について、その国で相続税に相当する税金を課税された人

なお、相続税に相当する税がある国としては、アメリカ、イギリス、フランス、ドイツなどがあり、反対に相続税に相当する税がない国としては、シンガポール、マレーシア、タイ、オーストラリア、スイス、スウェーデン、カナダなどがあります。

外国税額控除の計算方法

相続税の外国税額控除では、日本で支払う相続税から以下のいずれかの金額のうち低い方の金額を控除することができます。

- 外国で支払った相続税に相当する税金

- 相続税 ×(海外にある財産の金額 ÷ 相続人の相続財産の金額)

なお、外国で支払った相続税に相当する税金を相続税から控除する場合には、外国で支払った相続税に相当する税金額を日本円に換算する必要があります。

外国税額控除を受けるための手続き

相続税の外国税額控除の適用を受けるためには、税務署に相続税の申告をする必要があります。

その際には、「相続税申告書第8表」への記載が必要になるとともに、添付書類として海外で課税された税金額を証明する書類(海外の相続税の申告書など)が必要になります。

4、まとめ

被相続人の相続財産に国外財産が含まれる場合には、一般の相続に比べて、適用される法律や相続手続きなどが複雑になりますので、相続人が個人ですべての手続きを行うのは非常に難しくなります。相続税や相続手続きに不安があるという方は、早めに専門家に相談をするようにしましょう。