目次

ご両親の相続の際に、祖父や祖母など先代名義のまま放置されている不動産を発見した方は以外に多いと思います。

活用していな不動産であれば、そのまま放置しても支障がないことが多いのは確かです。しかし、後々トラブルが起こる可能性を考えると、気付いた時点で相続登記による名義変更を行うことをおすすめします。

今回は、相続した不動産が先代名義だった場合の相続手続きの方法をご紹介してまいります。

1. 先代名義の不動産を相続登記する方法

先代名義の不動産を相続登記する方法を、流れに沿ってご紹介します。

法務局で単に、先代からご自分への名義変更をすればよいわけではありません。先代から先代の相続人であるお父様やお母様、お父様やお母様からご自分へと、相続登記には、踏まなければならないステップがあります。

既に先代の相続人が全員で遺産分割協議が済んでおり、相続登記だけしていないという場合には、遺産分割協議は必要ありません。その際に作成した遺産分割協議書を使用して、先代からお父様やお母様への相続登記が可能です。「2.先代の登記のまま放置する問題点」までお進みください。

1-1.先代の相続人を探す・確認する

一方で、先代の遺産分割協議が行われていなければ、先代の相続人を集めて遺産分割協議を行うために、先代の相続人を探す必要があります。

親が亡くなる年齢に達しているということは、先代の相続人たち(叔父や叔母など)も亡くなっている可能性があります。その場合には、先代の立場を承継する相続人を探すことになります。先代の戸籍謄本や除籍謄本などを辿って相続人を確認し、それぞれに連絡をしていきます。

この際、相続登記を一気に終わらせてしまうために、不動産所在地の市区町村役場で先代の名寄帳を取得し、他に登記が済んでいない不動産がないかも確認しておきましょう。

名寄帳とは、市町村管轄内の固定資産税課税台帳を不動産の所有者ごとにまとめたものになります。

名寄帳には未登記不動産や共有不動産、固定資産税の納税通知書に記載されていない非課税不動産も全て記載されています。そのため、被相続人が所有していた不動産を網羅的に一覧で把握することができます。

手間のかかる作業になりますし、先代に隠し子がいた場合には、戸籍謄本だけの確認では分からないこともあります。

ご自分で行うことが難しいと感じられた場合や、不備が心配な場合には、弁護士などの専門家に一任することも検討されると良いかと思います。

1-2.相続人全員で遺産分割協議を行う

次に、その不動産を誰が相続するのかを決めるために、探し出した相続人全員で遺産分割協議を行います。

先代の相続(一次相続)における遺産分割協議と、先代の相続人の相続(二次相続)における遺産分割協議の2つを行わなければなりません。相続人の誰かが死亡している場合には、その相続人を承継する相続人が参加します。

例えば、父が亡くなるまで祖父の遺産についての遺産分割協議もせずに放置したままであったとします。

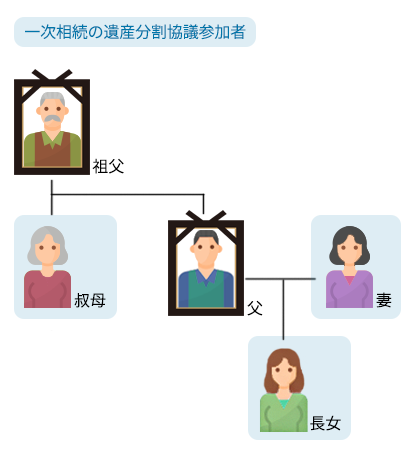

次のイラストのように、祖父の死亡により一次相続が開始すると、本来であれば叔母と父が祖父の遺産を相続しますが、父が亡くなっているため、父の相続人である妻と長女が叔母とともに祖父の遺産分割協議に参加します。

一次相続

- 被相続人:祖父

- 遺産分割協議の参加者:叔母・父の相続人である妻・長女

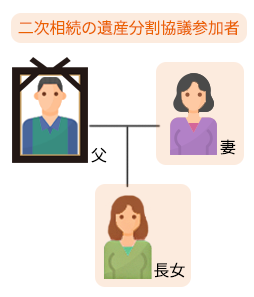

次に二次相続となる父の相続では、遺産分割協議に相続人である妻と長女が参加します。

二次相続

- 被相続人:父

- 遺産分割協議の参加者:妻・長女

稀に、疎遠な相続人からは相続分に相当する金銭を要求されることや、電話しても無視されて連絡が取れないことなどがあります。

こうなるとご自分たちでの解決は難しいでしょう。弁護士などの専門家にご相談ください。

1-3.遺産分割協議書の作成

遺産分割協議がまとまったら、その証拠として遺産分割協議書を作成し、相続人全員の実印を押印します。

相続登記の際に必要になる印鑑証明書は、押印の際に集めておくと効率的です。

遺産分割協議書は、法務局で相続登記申請を行う際に、添付書類として必要になります。さらに、遺産分割協議の当事者がいなくなったり、遺産分割協議後に意見を変えたりすると、遺産分割協議書以外に合意をしていた旨を証明する術がありません。したがって、故人の遺言書がない場合には、遺産分割協議書の作成が、相続には必須の手続きとなります。

遺産分割協議書に不動産を記載する際には、その不動産を特定できるように、登記簿謄本を見ながら、土地には、「所在・地番・地目・地積」を、建物には、「所在・家屋番号・種類・構造・床面積」を書き写します。

1-4.登記の書類収集

遺産分割協議書が完成したら、最後に法務局で必要書類を提出し、登録免許税を支払って、一次相続、二次相続の相続登記をそれぞれ行います。

これで相続手続きは完了です。

一次相続の必要書類

- 登記申請書

- 先代の出生から死亡までの連続した戸籍謄本

- 先代の相続人全員の戸籍謄本

- 先代の住民票除票

- その不動産を相続する先代の相続人の住民票

- 一次相続の遺産分割協議書

- 先代の相続人すべての印鑑証明書

- 固定資産評価証明書

など

二次相続の必要書類

- 登記申請書

- 被相続人の出生から死亡までの連続した戸籍謄本

- 相続人全員の戸籍謄本

- 被相続人の住民票除票

- その不動産の相続人の住民票

- 二次相続の遺産分割協議書

- 相続人全員の印鑑証明書

- 固定資産評価証明書

など

2.先代の登記のまま放置する問題点

先代名義の不動産の相続手続きは相続人が多くなり、その分手間がかかります。「これまで放置してきたのだから、そのままにしておきたい」とお考えになるのは当然かもしれません。

しかし、そのまま放置し続けると、次のような問題に直面する可能性が高くなります。

相続登記をしないまま放置すると、手間と登録免許税を省くことはできますが、それ以外にメリットはありません。

2-1.第三者に権利が主張できない

先代が登記名義人の不動産では、ご自分が相続した不動産であることを証明する法的な手段がありません。

例えば、遺産分割協議を終えてご自分が不動産を相続し、登記しないまま放置していると、他の相続人が遺産分割協議書を偽造して相続登記をしてしまう可能性もゼロではありません。

その場合は、ご自分が相続登記をしていない以上、権利を主張することは困難です。

2-2.不動産を売却や担保化できない

相続登記をしなければ、不動産は登記上、故人である先代に権利があることになります。したがって、実務上、そのままの状態ではその不動産を売却、賃貸、担保化することができません。

実際に売却などをしようという時に、相続登記の手続きを開始しても対応はできるでしょう。しかし、後述するように、相続登記をしないうちに権利関係が複雑化してしまうと、相続登記に膨大な時間がかかってしまう可能性があります。特に、売却のようにタイミングが重要な取引では、チャンスを逃してしまうおそれがあります。

2-3.権利関係が複雑になる

先代名義であれば、まだ相続人全員の確認が取れる可能性は高いでしょう。しかし、これが何十年も登記を放置した不動産では、相続人が何世代にも渡って、雪だるま式に増えていきます。

こうなると相続人探しから始まり、各人への連絡、遺産分割協議、相続登記の書類収集まで、相続人は大きな負担を強いられます。

専門家に依頼するという方法もありますが、手続きが大変な分、報酬も高額になります。

相続登記は、放置すればするほど権利関係が複雑になり、解消しようとしたときの手間や費用も比例して大きくなってしまいます。

2-4.2024年4月1日より相続登記の義務化

何十年と相続登記が放置され続けた不動産は、財産価値がないものも多く、相続登記が任意であることから、そのまま放置する方が多いのが実情となっています。

そこで国の課題でもある登記上の「所有者不明不動産」を解決するために、2024年4月1日より相続登記が義務化されています。

相続によって不動産を取得することを知った日から3年以内に相続登記を行わなかった場合には、10万円以下の過料の対象になってしまいます(※)。

※ なお、改正法の施行前に相続が開始した方で相続登記が未了の方であっても、改正法の適用対象となります。

3. 先代の不動産が不要の場合

相続登記を放置し続けてきた不動産は、手間暇をかけて相続したくないという場合もあるかと思います。

それでは最後に、不動産が不要な場合の対処方法についてご紹介します。

3-1.相続放棄

相続放棄すると、その相続において始めから相続人ではなかったとして取り扱われます。したがって、一切の財産債務を相続しないことになります。

不要な不動産は相続しなくても済みますが、他の財産も相続できなくなってしまいます。不要な不動産のみを相続放棄するということはできません。

3-2.売却する

一方、売却であれば、不要な不動産だけを手放すことが可能です。

ただし、相続人が誰も相続したくない不動産ということは、辺鄙な場所にあることや、変形地で使い道がないなど財産価値が低いことが多く、所有する方がデメリットになる不動産ということになります。売却できる可能性は低いかもしれません。

3-3.寄付する

無償にはなりますが、国や市町村に寄付するという方法もあります。

売却と同様に需要がない不動産を受け取ってもらえる可能性は低いですが、役場に問い合わせてみる価値はあるかと思います。

3-4.2023年4月27日より不要な土地だけ国へ返却できる

このように、日本では不要な不動産を簡単には手放すことができないことから、相続登記が放置されやすく、所有者不明な土地の発生に繋がっています。

それを解消するために、相続登記義務化と同様に2021年4月に「相続土地国庫帰属法」が成立しました。

相続した不要な土地を国へ返すことができる法律で、2023年4月27日より施行されます。

ただし放棄できる土地は、建物がない土地、担保権の設定がない土地、崖のない土地など複数の制限があり、さらには10年分の土地管理費相当額の負担金の納入が必要となっています。

売却できなかったら、最終手段として国へ帰属させれば良いという使い方は難しそうですが、要件を満たす場合には検討されてみてください。

4.先代名義の不動産の相続は当事務所へご相談を

相続登記は手間がかかりますが、先代名義のままの不動産があると困るのは子や孫の代になります。気付いた時点で対処するのが最善の方法です。

既に相続登記の義務化されているため、相続が起きたら相続登記を速やかに行っていただきたいと思います。

相続や相続税についてお困りの際は、是非一度、当事務所にご相談ください。