目次

被相続人が債務超過の状態にあった時、借金の負担を負うことなく相続を済ませるためには相続放棄が一般的ですが、実はもう1つ限定承認という方法があります。

限定承認は相続放棄よりも手続きが煩雑であり、また譲渡所得税が発生する可能性もありますが、相続した財産の内容によっては限定承認を選択した方が良いケースもあります。

今回は、限定承認した場合の相続についてご紹介してまいります。

1.限定承認について

まず限定承認とはどのような制度なのか、概要をご紹介いたします。

1-1.限定承認とは

限定承認とは、相続によって取得したプラス財産を限度として、マイナス財産を相続する方法です。

例えば、相続財産のうちプラス財産が5,000万円、マイナス財産が8,000万円であった場合に限定承認を選択すると、プラス財産5,000万円とマイナス財産を5,000万円のみ相続し、マイナス財産の残り3,000万円については返済義務がなくなります。

これに対して相続放棄は、プラス財産とマイナス財産の一切を相続しないものですので、プラス財産5,000万円もマイナス財産8,000万円も相続しません。

限定承認を選択する場合には、相続放棄と同様に相続の開始を知った日から3ヶ月以内に家庭裁判所へ申し立てを行わなければなりません。この3ヶ月間を熟慮期間といいますが、この間に申し立てを行わなければならないことから3ヶ月丸々熟慮して大丈夫というわけではありません。

期限に間に合わなければ単純承認となりますが、やむを得ない事情がある場合には、家庭裁判所に申し立てをし、承認されることで期限を延長することができます。

1-2.限定承認をする方法

限定承認の申し立ては、相続人全員(相続放棄した人は除きます)で被相続人の最後の住所地を管轄する家庭裁判所へ必要書類を提出して行います。

必要書類

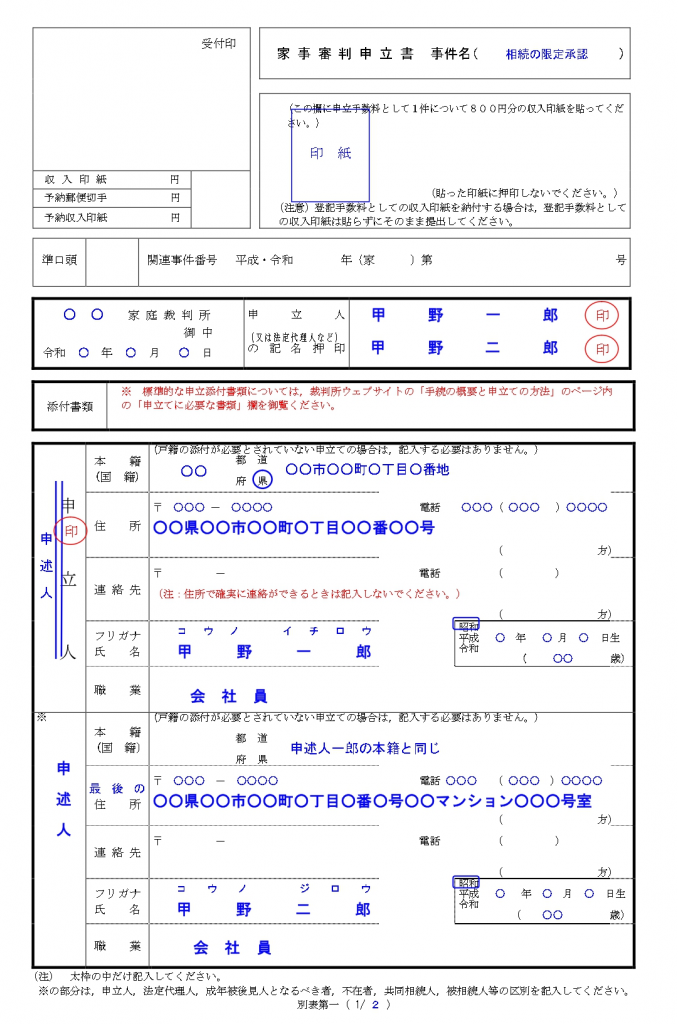

- 相続の限定承認の申述書

- 被相続人の除籍・原戸籍謄本(出生から死亡まで)、住民票除票

- 相続人全員の戸籍謄本・住民票

申し立てが認められた後は、プラス財産を精算してマイナス財産を返済するという流れで行われます。

限定承認申立書記入例

【出典サイト】相続の限定承認の申述書 | 裁判所

1-3.限定承認が適しているケース

相続したプラス財産を限度としてマイナス財産を返済する限定承認ですが、プラス財産を清算して現金化し、それでマイナス財産を返済してしまうのならば、結局は相続放棄と変わりないのではないかと思われる方も多いでしょう。

確かに相続したプラス財産をすべて処分する場合には同じことです。よって、限定承認を選択するのは次のように相応の理由がある場合になります。

プラス財産とマイナス財産のどちらが多いかはっきりしていない

プラス財産が多い場合には、単純承認を、マイナス財産が多い場合には、相続放棄をするとよいでしょう。

しかし、プラス財産とマイナス財産が確定していない場合には、債務の調査を進めていくうちに多額の債務が発覚して大きな債務超過の状況に陥ることも考えられます。限定承認によってプラス財産以上の負債の請求を受けない状況にしておいた方が良いかと思います。

どうしても相続したい財産がある

債務超過の状況にあっても、自宅や事業用財産などどうしても相続したい財産がある場合に限定承認を選択すると、その相続したい財産の金額を限度としたマイナス財産を相続するだけで済みます。

プラス財産は債権者への弁済へ充てる原資をつくるために、原則として裁判所を通しての競売手続きによって売却しなければならないとされています。「それでは限定承認した意味がないのでは?」と思われるかもしれませんが、相続人は先買権という希望する相続財産を優先的に買い取ることができる権利を持っていますので、遺産価値を支払うことで特定の相続財産を取得することができます。

その代わりに、残るマイナス財産については相続人自身の財産で返済することになります。生命保険金を原資として準備するなどが有効です。

2.限定承認に課税される税金

限定承認を行った場合には、相続税と譲渡所得税の2つの税金の対象になります。

まず相続税からご紹介いたします。

2-1.相続税

プラスの財産とマイナスの財産を相続し、プラスの財産が残る場合には相続税がかかります。

しかし、プラスの財産がマイナスの財産を多少上回ったしたとしても、基礎控除がありますので相続税がかかることは稀です。ただし、生命保険金や死亡退職金などのみなし相続財産を受け取った場合には、課税される可能性がでてきます。

みなし相続財産の非課税枠(500万円 × 法定相続人の数)を超える部分が大きい場合には基礎控除の額を超えてしまい、相続税がかかる場合があります。

【関連記事】相続税の基礎控除とは?相続税の基本をわかりやすくご紹介

2-2.単純承認との比較

限定承認と単純承認で相続税の計算に違いはありません。相続した財産に応じて相続税を計算していきます。

具体的な数字で比較してみたいと思います。

【例】

- プラス財産:5,000万円

- マイナス財産:2億円

- 生命保険金:6,000万円

- 法定相続人:1人

限定承認の場合

限定承認ですので、プラス財産5,000万円に対してマイナス財産も5,000万円だけ相続することになり相殺すると相続財産は0になります。

ただし生命保険金6,000万円がありますので、ここから非課税枠と基礎控除を差し引いた残額1,900万円には235万円の相続税がかかります。

| 生命保険に対する課税価格 | 6,000万円 -(500万円 × 1人)= 5,500万円 |

| 相続税課税遺産総額 | 5,500万円-(3,000万円 + 600万円×1人)= 1,900万円 |

| 相続税額 | 1,900万円×15%-50万円=235万円 |

相続税の速算表(平成27年1月1日以後の場合)

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

【出典】No.4155 相続税の税率|国税庁

単純承認の場合

単純承認ではプラス財産とマイナス財産のすべてを相続しますので、プラス財産と生命保険金の合計をマイナス財産が超えており、相続税はかかりません。

3. 限定承認したときの譲渡所得税

相続と譲渡所得税は無縁と思われている場合が多いですが、限定承認では相続税の他に譲渡所得税がかかります。

3-1.譲渡所得税が発生する理由

なぜ相続で所得税がかかるのでしょうか。

それは、限定承認をすると、税制上は被相続人から相続人へ時価で財産を売却したとみなされるためです。これをみなし譲渡といいます。

そしてこのみなし譲渡によって含み益が発生した場合には、みなし譲渡所得となり所得税がかかります。

例えば、被相続人が5,000万円で取得していた土地の相続時の時価が6,000万円だった場合には、差額1,000万円はみなし譲渡所得になります。

相続後に財産を売却した場合

その後に相続人がその財産を売却する場合にも譲渡所得の対象になりますが、この時に売却益の計算に用いる取得価格は相続時の時価になります。

先ほどの例では6,000万円が取得価格になります。誤って5,000万円としてしまいますと、既に課税された1,000万円に二重に課税されることになり取られ損となってしまいます。

3-2.譲渡所得税が発生すれば準確定申告が必要

準確定申告とは被相続人の確定申告のことで、死亡した年の1月1日から死亡日までの間に所得がある場合には、死亡日から4ヶ月以内に相続人が行わなければなりません。

みなし譲渡所得は被相続人が得たものになりますので、準確定申告が必要になります。

準確定申告を行わなかった場合には、通常の申告と同様に延滞税と加算税がかかってしまいます。

3-3.単純承認との比較

限定承認では譲渡所得税が発生する可能性がありますが、単純承認では発生しません。

譲渡所得税が発生したとしても、限定承認ではプラス財産を限度としてマイナス財産を相続しますので、マイナス財産が超過している場合には納税義務はありません。

しかし、プラス財産が超過した場合には納税しなければなりませんので、単純承認と比較すると所得税の分だけ損をしてしまうことになります。

4.限定承認の税務や手続きについては当事務所へご相談を

限定承認はプラス財産を限度としてマイナス財産を相続する方法で、ケースによっては非常に有利な相続を行うことができます。

ただ、家庭裁判所への申立て手続きが非常に複雑であること、その後の相続税や譲渡所得税の発生と準確定申告が必要になるなど、専門家のサポートを受けていただきたい制度になります。

限定承認をご検討の方は、まずは当事務所までお気軽にお問合せください。