目次

会社の財務状況の安全性が一目で分かる指標に「自己資本比率」があります。自己資本比率は高ければ高いほど倒産する危険が少ないと言われ、銀行や取引先などの外部の人からの評価が高まります。どのようにすれば自己資本比率を高めることができるのでしょうか。

ここでは、適正な自己資本比率の目安と自己資本比率を改善する方法をご紹介します。

1.自己資本比率とは?

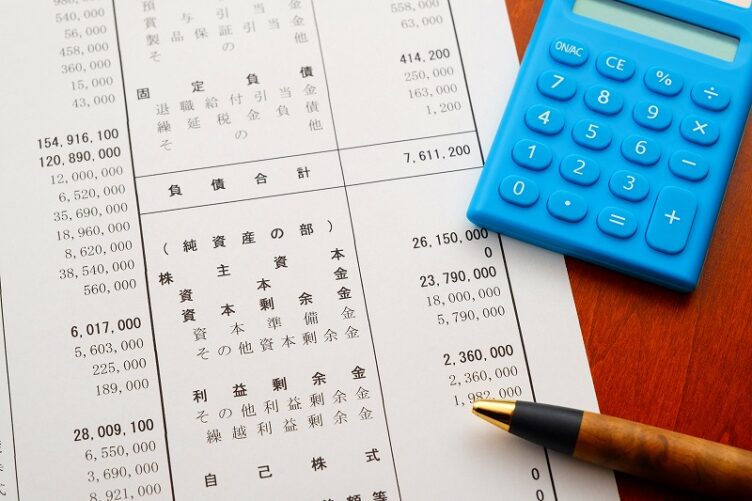

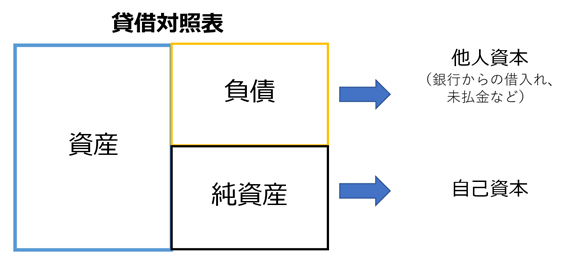

自己資本比率は決算書の貸借対照表を分析することで分かる安全性を示す指標です。

簡単に言うと、自己資本比率を分析することにより「会社の財産は誰の資金で成り立っているのか」を知ることができます。原則的に、会社の財産は自己資本と負債の二つから成り立っています。

自己資本とは、株主から調達した資金や事業により獲得した利益から構成され、返済する必要がない会社の資金です。

一方、負債は、銀行からの借入れや仕入先への未払金など、いずれは返さなければならない資金のことを言います。

1-1.自己資本比率の計算式

自己資本比率は資産の合計(=負債+純資産)のうち純資産(=自己資本)が占める割合のことを言います。算出するための計算式は次の通りです。

自己資本比率(%)=純資産÷資産の合計×100

1-2.自己資本比率からわかること

自己資本比率は、返済も利子の支払いも必要な自己資本が全体の資産のうちどれくらいを占めているのかを表す指標です。自己資本比率の高低を分析することで次のことがわかります。

自己資本比率が低い場合

自己資本比率が低い会社の場合、金融機関などからの借入金が多くあり、他人資本に依存した経営を行っていることがわかります。他人資本はいつか返済しなければならないため、会社の資金繰りを圧迫します。事業で利益を出せなければ、借入金を返済するために新たな借入れをしなければならず、さらに自己資本比率が低くなってしまう可能性があります。また、不況などで金融機関が貸し渋りを行うと、資金が回らずに倒産してしまうリスクもあります。

自己資本比率が高い場合

自己資本比率が高い会社は、不況に強い会社であり安全性の高い会社です。ただし、自己資本比率が高い会社であっても、現金預金などの流動性の高い資産が少ない会社は注意しなければなりません。財産の中に現金預金などの流動性が高い資産が占める割合が低い場合、予期せぬ支出が発生した際に対応することができない場合があります。

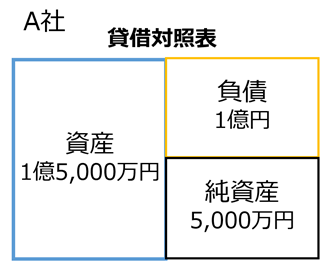

1-3.自己資本比率の計算例

実際に貸借対照表を使って自己資本比率の計算をしてみましょう。

自己資本比率の計算

純資産5,000万円÷資産の合計1億5,000万円×100=33.3%

A社の自己資本比率は33.3%となり、資産1億5,000万円を構築するために自己資金が33.3%、借入金などの他人資本が66.6%使用されているということがわかります。

2.自己資本比率の目安

2-1.自己資本比率の平均

一般的には自己資本比率は高ければ高いほど安全性が高いと言われていますが、具体的な自己資本比率の目安は会社が行っている事業の業種により異なります。

| 業種 | 自己資本比率(令和2年度) |

|---|---|

| 鉱業、採石業、砂利採取業 | 59.2% |

| 製造業 | 50.9% |

| 電気・ガス業 | 27.1% |

| 情報通信業 | 50.1% |

| 卸売業 | 39.3% |

| 小売業 | 43.5% |

| クレジットカード業、割賦金融業 | 11.6% |

| 物品賃貸業 | 12.7% |

| 学術研究、専門・技術サービス業 | 41.2% |

| 飲食サービス業 | 42.3% |

| 生活関連サービス業、娯楽業 | 41.0% |

【引用】2021年経済産業省企業活動基本調査速報(2020年度実績)より当会計事務所で作成

自己資本比率の低いクレジットカード業、割賦金融業、物品賃貸業は他の業種とは異なり、自己資本比率が高くなくてもよい業種に分類されます。なぜなら、これらの業種は借りた資金をそのまま、または物品を購入して貸し付けており仲介者としての役割を果たしているためです。また、電気ガス業についてもインフラ整備などの初期投資が多いため自己資本比率は低くなります。

その他の業種は40%を超えている業種がほとんどであり、全産業の平均は41.9%となっています。

2-2.適正な自己資本比率の目安

自己資本比率は業種によって異なりますが、事業の規模によっても異なります。中小企業なのか大企業なのかによって異なるため、一概に適正な自己資本比率を算定することは困難です。ここでは、一般的に言われている自己資本比率の目安を見ていきましょう。

| 自己資本比率 | 企業の安全性 |

|---|---|

| 70%以上 | 超優良企業で倒産のリスクが極めて低い企業。 |

| 50~69% | 平均以上の自己資本比率である優良企業。倒産のリスクが低い |

| 20~49% | 一般的な自己資本比率の企業。倒産のリスクはまだ低い |

| 10~19% | 資金力に乏しい企業。倒産のリスクがあるため財務改善が必要である |

| 0%~9% | 危険水域にある企業。倒産のリスクが極めて高く、早急に対策が必要 |

| マイナス | 債務超過に陥っている企業。 |

3.自己資本比率を高めるポイント

財務体質の強い会社になるためには、自己資本比率を改善することが重要です。自己資本比率の改善方法は

- 自己資本を充実させること

- 資産の合計(=負債+純資産)を減らすこと

の2つだけです。この2つを組み合わせることで自己資本比率を改善することができます。具体的な改善方法を見ていきましょう。

3-1.利益を出して内部留保を増やす

継続的に利益を出して内部留保(自己資本)を充実させる方法です。最も基本的なことであり、会社が最も力を入れて行わなければならないところです。

継続的に利益を出していくことは簡単ではありませんが、しっかりと事業で利益を出して金融機関からの借入金を返済することで財務体質の強い会社になることができます。より少ない資産でより多くの利益を出す会社が評価されます。

3-2.資産のスリム化

資産の合計額を減らしスリム化することで自己資本比率は上昇します。遊休になっている資産や会社に必要ない資産を見直して処分することが重要です。次の項目を一度見直してみましょう。

不良債権の処分

長期間回収できていない売掛金や未収入金を洗い出し、回収を徹底して行いましょう。回収が不可能なものについては貸倒損失として経費に計上し、余計な資産を減らすことができます。

不良在庫の処分

棚卸を徹底して行い、帳簿上の棚卸と実地棚卸を一致させましょう。長期間販売できず、今後も販売見込みがない在庫については、廃棄処分することで経費に計上することができます。

固定資産を見直す

帳簿上の固定資産と実際の固定資産が一致しているかどうか見直しましょう。長い間遊休になっている固定資産は、処分することで経費に計上することができます。売却できる遊休資産がある場合は積極的に売却しましょう。また、毎期ちゃんと減価償却費を計上することで固定資産のスリム化が図れます。

3-3.負債を減らす

資産のスリム化とともに負債も減らしていきましょう。

借入金を繰り上げ返済

遊休資産の売却や債権回収の徹底で得た資金を借入金の繰り上げ返済に充て、借入金を減少させることで自己資本比率を上げることができます。

買掛金の支払期間を短くする

買掛金の支払期間を短くすることで負債を減少させることが可能です。また、支払いサイクルが短いと仕入先からの信頼も厚くなります。ただし、支払いサイクルが短いとキャッシュフローの観点では不利になります。

増資で借入金を減らす

増資を行い、その資金を原資として借入金の返済を行うことで負債を圧縮することが可能です。

3-4.増資を行う

増資を行うことで一気に自己資本比率を改善することが可能です。ただし、増資する資金が必要になります。もし、代表者が会社に貸し付けている資金がある場合はDES(デット・エクイティ・スワップ)を利用することができます。

DESとは、会社に貸し付けている債権を株式に振り替える手法のことです。DESを行うことで会社の負債が減少して自己資本が増加することになるため、自己資本比率が大幅に改善されます。

4.自己資本比率は高ければいいわけではない

自己資本比率は高ければ高いほど安全性が高くなりますが、必ずしも自己資本比率が高ければ良いというわけではありません。ここでは自己資本比率が高い場合の注意点を見ていきましょう。

4-1.成長が遅い

自己資本比率が高い会社は安全性が高いですが、成長性は低くなります。事業を成長させるためには、設備投資や新商品の開発など多くの資金が必要です。その資金を全て会社の自己資金で捻出するためには、長い間継続的に利益を得る必要があります。つまり、事業拡大には長い時間がかかってしまうのです。

一方、金融機関からの借入れで事業拡大資金を調達すると短い期間で事業を拡大することが可能になります。成長性という観点から見れば、自己資本比率の高い会社は「成長が遅い」ということになります。

4-2.ROEが減少する

収益性を判断する指標にROE(自己資本利益率)があります。ROEは、会社が自己資本を利用してどれだけの利益を得られたかを分析します。つまり、少ない自己資本で大きな利益を出している会社かどうかを見極めるための指標です。

ROEの計算式

ROE(%)=当期純利益÷自己資本×100

ROEを増加させるには、当期純利益を増やす方法と自己資本を減らす方法があります。当期純利益を増やすことは難しいため、自己資本を減らすことでROEを改善させることが可能です。しかし、自己資本を減らすと、自己資本比率も減ってしまうことになります。

指標の計算式では、自己資本比率とROEは反比例の関係になっており、どちらも充実させることは困難です。そのため、自己資本比率だけに注目するのではなく、ROEも含めて総合的に判断する必要があります。

また、状況によってどちらの指標を重視するかの判断も必要です。一般的には、日本の経済が安定している時代はROEが注目され、経済危機が危ぶまれている時代では自己資本比率が注目されます。

まとめ

今回は「適正な自己資本比率の目安」についてご紹介しました。

会社の倒産リスクを下げるためにも自己資本比率を上げることは必要です。余分な資産を削り、財務をスリム化することにより効率的に自己資本を使えるようになり、自己資本比率は増加します。ただし、自己資本比率だけではなく、他の財務指標も考慮して総合的に判断しなければなりません。

当会計事務所では、財務状況の分析・改善についてのご相談を承っております。お気軽にご相談ください。

自己資本比率に関するFAQ

自己資本比率とは?

自己資本比率とは、資産の合計(=負債+純資産)のうち純資産(=自己資本)が占める割合のことです。企業の安全性を示す指標です。

自己資本比率の計算方法は?

「自己資本比率=自己資本(純資産)÷総資本(負債+自己資本)×100(%)」という計算式です。

自己資本比率はどれくらいがいいですか?

自己資本比率は業種や会社の規模によって異なりますので、あくまでも一般的な指標になりますが、自己資本比率が50%を超えていれば優良です。逆に、自己資本比率が20%を切っていると危険水域に入っているといえます。