株の相続税はいくらかかる?評価額の計算方法

事業承継では、特に株式(自社株)の評価が重要なポイントになりますが、株の相続税の計算は複雑です。 本記事では、株の評…[続きを読む]

新宿の税理士法人|税理士・社労士・行政書士がワンストップで支援

目次

事業承継の対策の一つとして「株式の生前贈与」があります。現預金などと異なって株式の評価方法は複雑です。また、譲渡制限がある場合もあり贈与するにも注意が必要です。

本記事では、株式の評価方法と、生前贈与が相続税対策になるかどうかを解説します。

相続税対策として効果的な方法に「生前贈与」があります。一般的には、年間110万円の贈与税の非課税枠を活用し、現金などを子や孫に贈与し、相続財産を減らすことで相続税額の負担を少なくします。

では、現金ではなく、株式を生前贈与する場合はどうでしょうか。株式の生前贈与は、贈与を受けた人が配当金を受け取れるなどのメリットがあると同時にデメリットも存在します。それぞれ見ていきましょう。

株式を贈与すると、株式を受け取った受贈者は配当金を受け取ることができるようになります。生前贈与を行わなければ、株式だけでなく受け取った配当金も相続財産になってしまいます。早めから株式の生前贈与を行うことで、配当金収入を受贈者に移転させることができ、相続税対策に繋がります。

将来的に株価が上がると予測される株式を生前贈与することで相続税対策を行うことができます。相続が発生すると相続財産の評価額は相続が発生した時点での「時価」になるため、相続発生時に保有株式が値上がりしていれば値上がり後の金額が相続税の対象になります。

一方、値上がりする前に生前贈与を行えば、値上がり前の時価に贈与税が課税されます。贈与税率のほうが相続税率よりも高く設定されているため判断が難しいですが、ケースによっては株式の生前贈与により相続税対策を行うことができます。

株式の贈与は、上場株式であれば一単元単位、非上場株式であれば1株から贈与が可能です。一度に多くの株式を贈与する必要はなく、贈与税の非課税枠を利用しながら数年にわけて贈与することで低い贈与税率で贈与を行うことが可能です。

株式に限らず、基礎控除を超える贈与を行うと贈与税が課税になります。贈与税は累進課税になっており、贈与額が多ければ多いほど贈与税率が高くなるため、一度に多額の株式を贈与すると相続税率よりも高い税率になってしまうこともあります。

推定相続人が複数いる場合で、特定の相続人のみに株式の生前贈与を行うと他の相続人と不平等になり、不公平感が生じてトラブルに発展する可能性があります。生前贈与による不平等は「特別受益」となり、相続での遺産分割時に受贈者の遺産取得分を減らす「特別受益の持戻計算」が行われる可能性があります。

会社経営を行っている人が自社株式を後継者に生前贈与する場合、後継者の意思の確認などを慎重に行わなければ贈与後にトラブルに発展することもあります。例えば、株式を後継者候補である長男に贈与し、その後に長男が会社を継がないとなった場合に株式を取り返すことが難しくなり、今後の経営に悪影響を及ぼしてしまいます。

上場株式と非上場株式では、それぞれ生前贈与の手続きが異なります。

上場株式の生前贈与は、株式を管理している証券会社によって手続きが多少異なりますが、基本的には当事者間の株式贈与契約書、証券会社宛の移管依頼書などの書類を提出することで贈与者の証券口座から受贈者の証券口座へ移転することができます。

非上場株式の生前贈与を行う場合、その会社に「譲渡制限」が設けられているかどうかの確認を行わなければなりません。多くの中小企業は、株式を譲渡(贈与)する場合に取締役会または株主総会の承認を受けなければならないと定款に規定されています。

譲渡制限がついている場合は、会社に譲渡承認請求手続きを行い、会社で株式の譲渡承認に関する決議(取締役会議事録または株主総会議事録の作成)、会社から請求株主へ譲渡承認の通知を行い、その後に贈与者と受贈者の贈与契約を結ぶことで生前贈与が成立します。

しっかりと書類を準備しておかなければ、税務調査で贈与自体を否認されてしまうおそれがありますので注意しましょう。

株式を生前贈与した場合には、一定金額を超えると贈与税が発生します。贈与税の計算方法には「暦年贈与制度」と「相続時精算課税制度」があり、計算方法が異なります。

暦年贈与の場合は、次の計算式で贈与税額を求めます。

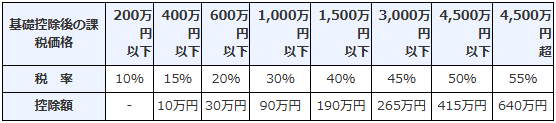

<贈与税の特例税率>

受贈者が18歳以上であり、直系尊属(父母や祖父母など)から贈与を受けた場合の税率

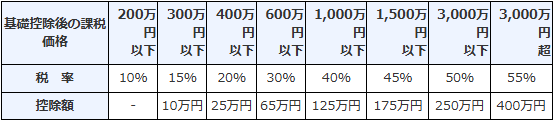

<贈与税の一般税率>

上記外の贈与の場合の税率

【計算例】

父から上場株式(評価額300万円)を贈与された場合(受贈者は18歳以上)

↓

(株式の評価額300万円-基礎控除110万円)×税率10%=贈与税額19万円

贈与税の特例的な制度に相続時精算課税制度があり、一定の要件のもと制度を選択することで年110万円の基礎控除に加え、累計で2500万円の非課税枠を利用することができます。非課税枠の2,500万円を超えて贈与を行う場合には、超えた部分×20%の贈与税が発生します。ただし、相続時精算課税制度を選択した贈与は、贈与者の相続時に足し戻すことになります。

【計算例】

父から上場株式(評価額300万円)を贈与された場合(受贈者は18歳以上)

↓

(株式の評価額300万円-基礎控除110万円)-非課税枠190万円=贈与税額0円

翌年以降に繰り越される非課税枠は2,310万円(2,500万円-190万円)

※贈与者に相続が発生した場合、基礎控除を差し引いた後の190万円が相続財産に加算されます。

株式の評価額の計算方法は、上場株式と非上場株式で異なります。次の記事をご覧ください。

株式の生前贈与を行う場合、次のポイントに注意して行います。

株式の評価額は会社の業績や市場の状況によって常に変化しています。株の生前贈与を行う場合は、株の評価額が低いタイミングで贈与を行うことで贈与税を節税することが可能です。

上場株式の場合は、贈与日の終値の他に贈与した月の終値平均額、前月の終値平均額、前々月の終値平均額のうち一番低い価格を評価額にすることができます。株価を確認しながら、低くなったタイミングで贈与を行うといいでしょう。

非上場株式の場合は、会社の利益や配当、財産状況などが複雑に絡み合うため、税理士に相談しながら株価対策を行い、下がったタイミングでの生前贈与が効果的です。

従来の相続時精算課税制度には基礎控除がなく、基本的には節税効果もなかったため、節税目的で使われることは稀でしたが、令和6年の改正により基礎控除が設定され、暦年課税の相続税加算期間がこれまでの3年から7年に延長されたため、ケースによっては相続時精算課税制度の方が有利になります。

一度選択したら二度と暦年課税に戻れないというデメリットもありますが、どちらの制度のほうが有利になるのか検討してみるといいでしょう。

会社経営者が後継者に自社株を生前贈与すると「特別受益」に該当してしまうリスクがあります。特別受益は、一部の相続人だけが被相続人から生前贈与などで受け取った利益のことです。

特別受益に該当すると、贈与された株式は「時価」で相続財産に持ち戻された上で、遺産分割を行うことになり、遺留分侵害のリスクが高まります。他の相続人から遺留分侵害額請求をされると、後継者が現金により請求額の支払いを行わなければなりません。

中小企業の事業承継では「株式は評価額が低いうちに後継者に贈与しておきたいが、議決権はまだ譲りたくない」といった状況もあります。このようなケースでは民事信託を利用することで議決権を保有しつつ、株式の移転を行うことが可能です。

「後継者にはまだ修行が必要だ」と思われている場合は民事信託の活用も検討してみましょう。

生前贈与をするにあたっては、暦年贈与と相続時精算課税制度のどちらを利用するか検討したり、他の相続人の遺留分の対策をしたりしなければなりませんが、株式の生前贈与では、さらに株式の評価額を正確に見積もる必要があります。

株式の評価方法は非常に複雑ですので、税理士などの専門家に相談するとよいでしょう。

当事務所では、株式の評価や生前贈与の検討をはじめとして、事業承継全般についてご相談を承っておりますので、お気軽にご相談ください。

当事務所は、税理士、社会保険労務士、行政書士、弁護士の専門家集団です。誠実、信頼を旨にプロとしてお客様に“安心”をお届けします。税務会計、顧問税理士、創業支援、融資・資金調達、事業承継などについてはお気軽にお問い合わせください。

税理士法人 上原会計事務所

〒151-0051

東京都渋谷区千駄ヶ谷5-27-3

やまとビル7階

(新宿駅新南口より徒歩3分)

TEL:03-5315-0177

FAX:03-5315-0178