目次

会社オーナーに相続が発生し、子供たち兄弟が複数人いると、どの後継者が会社を経営していくのかをめぐり、トラブルに発展してしまうことがあります。

後継者間でトラブルが発生してしまうと、会社の経営についての意思決定に支障を来してまうこともあり、会社の業績に悪影響を及ぼしてしまいます。

事業承継でのトラブルを回避する1つの方法として、「会社分割」という方法があります。生前に会社分割を行うと、相続への準備を行うことで兄弟争いを回避し、円満な相続を実現させることが可能です。ここでは「相続対策として会社分割」について解説します。

1.相続対策としての会社分割

会社分割とは、株式会社や合同会社における事業の一部を他の会社に引き継がせる方法を言います。相続が発生する前に会社分割を行い、会社を2つに分けておくことで、後継者にとって遺産分割が行いやすくなるという特徴があります。

会社分割には、受け皿となる会社を新たに設立する「新設分割」と既に設立されている会社に事業を移転する「吸収分割」がありますが、相続対策として利用する場合は「新設分割」が一般的です。

1–1.新設分割の種類

新設分割には、事業を譲渡される会社(承継会社)の株主に誰がなるのかによって「分社型分割」と「分割型分割」に区分されます。

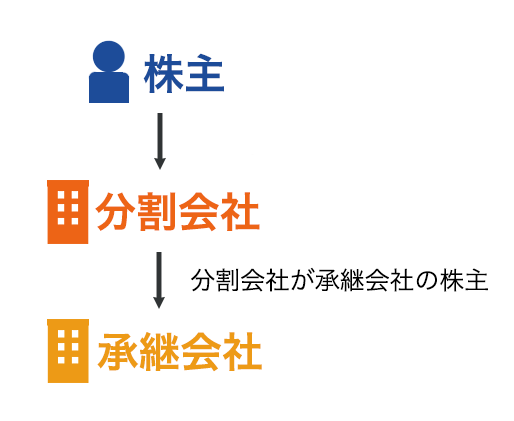

分社型分割とは、事業を譲渡する会社(分割会社)が承継会社の株主になる方法です。

承継会社は分割会社の子会社になるため、縦型の会社分割になります。

分社型分割の事例

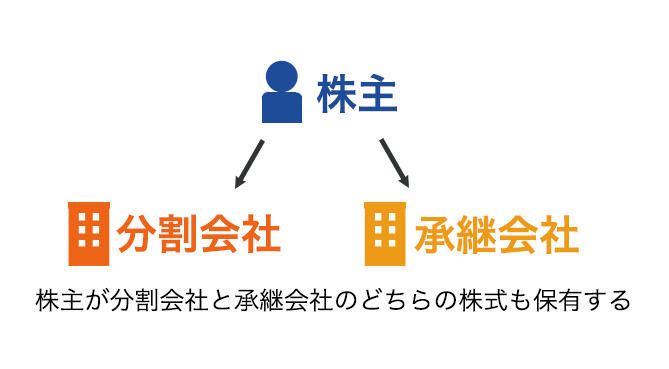

分割型分割は、分割会社の株主が承継会社の株主になる方法です。分割会社が承継会社の株主にならないため、横型の会社分割になります。相続対策では、この分割型分割を用いて会社分割を行います。

分割型分割の事例

2.会社分割が相続対策に有効な理由

相続対策として会社分割が有効な理由はいくつかあります。会社分割のメリットを見てみましょう。

2-1.遺産分割対策に有効

会社を2つに分けることにより、遺産分割でのトラブルを回避できます。

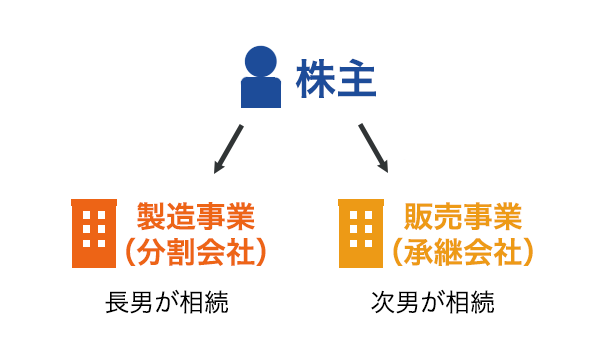

例えば、後継者に長男と次男がいる場合は、会社を分割型分割により製造事業をA社(分割会社)と販売事業を行うB社(承継会社)の2つに会社分割し、A社の株式を長男が相続し、B社の株式を次男が相続するといった遺産分割を行うことができます。

会社分割を行っていなければ、誰が会社の株式を取得するのかで争いが発生することがあります。また、会社の株式を複数の相続人に相続すると株式が分散されてしまい、今後の会社の経営に影響を与えてしまう可能性もあります。

2-2.分割会社の株価を下げることができる

会社分割を行うと、分割会社の事業の一部を承継会社に移すため、分割会社の株価を下げることができ、株式の生前贈与を効率的に行うことが可能になります。

ただし、分割前の株価に比べ、分割後の分割会社と承継会社の株価の合計額が大きくなる場合があり、会社分割が必ずしも相続税対策になるとは限りません。

3.会社分割に対する課税

相続対策としての会社分割は「分割型分割」により行います。

通常、分割型分割を行うと、分割会社や株主に対して次の所得が課税されます。ただし、後述する通り、会社分割が「適格分割」に該当すると、これらの課税は将来へと繰り延べられることになります。

含み益に対する法人税の課税

通常の会社分割では、分割会社から承継会社へ引き継がれる資産や負債は、「時価で譲渡したもの」として取り扱います。そのため、土地や有価証券などに含み益があると、分割法人に売却益が発生し、法人税が課税されます。

みなし配当に対する所得税の課税

みなし配当とは、実際に配当が行われるのではなく、組織再編などにより利益剰余金部分が株主に移転したとみなされる場合に所得税が課税されることを言います。適格分割に該当せず、時価で譲渡したものとして取り扱われる分割型分割では、みなし配当が発生する可能性があります。

3–1.適格分割に該当する場合は課税されない

適格分割とは、分割した後の状況が分割する前と大きく変わらない会社分割のことを言います。

分割型分割が「適格分割」に該当する場合には、分割による法人税の課税やみなし配当に対する所得税の課税は将来へと繰り延べられることになり、税負担を抑えることが可能です。

適格分割に該当するためには、次の4つの要件を満たす必要があります。

①金銭不交付要件

分割による対価が承継会社の株式、または分割会社の株式などであり、これ以外の対価の支払いがないことが要件になります。対価として金銭を支払っている場合は、適格分割に該当しません。

②按分型要件

株主に交付される承継会社の株式の割合は、分割会社の持ち株比率に応じた割合により交付されなければなりません。

③継続保有要件

会社分割後は、同一の者(親族を含む)により継続して株式の保有が見込まれていなければなりません。

④支配関係による要件

①~③の要件を満たし、分割会社と承継会社との間に「同一の者」による完全支配関係がなければなりません。

分割会社の株主が、同一の親族グループで構成されていれば、適格分割になります。

ただし、同一の親族グループによる株式等の保有割合が50%超の場合や、支配関係がない場合は、他に一定の要件を満たす必要があります。

4.相続対策として会社分割をする際の注意点

会社分割は、相続時の遺産分割対策として非常に有効な方法です。ただし、遺産分割対策だけを考えて会社分割を行ってしまうと、会社の業績に影響を与えたり、相続税額が高くなってしまったりすることもあります。

会社分割を行う際は、次の点についても十分に検討しましょう。

4–1.会社の業績に影響を与えてしまうことがある

会社分割をすると、1つの会社を分けてしまうことになります。そのため、長年培ってきたブランド力が会社分割により弱まってしまうことが考えられます。

取引先の中には、正当な後継者が誰なのかが分からず困惑してしまい、今後の取引に悪影響を与えてしまう可能性も考えられます。

4–2.上場会社の取引基準を満たさなくなってしまう

上場企業の中には、取引を行う際に、資本金や、売上高、利益額などの基準を満たさなければならない場合があります。

会社分割により、これらの基準を満たせなくなってしまうと、取引を継続してもらえなくなる可能性も考えられます。事前に十分確認する必要があります。

4–3.結果的に相続税の負担が増えてしまう場合もある

相続税法上の株価の計算では、会社分割前の株価よりも分割後の分割会社と承継会社の株価の合計額の方が高くなってしまうことがあり、その結果、会社分割を行ったことで相続税の負担が増加してしまうことが考えられます。

特に、会社分割後3年以内に相続が発生すると、承継会社が「開業後3年未満の会社」に該当し、類似業種比準価額という方法での株価の算定が制限され、純資産価額方式のみによる評価を行わなければなりません。一般的には、純資産価額方式で計算した株価の方が高額になり、相続税が増加します。

また、分割会社の株価も、会社分割によって会社の規模が大会社から中会社、小会社に変更になるケースもあり、このようなケースでは株価が分割前よりも高くなることがあります。

5.会社分割を検討する際は当事務所にご相談ください

会社分割は、相続で兄弟が争わないようにするための対策としては有効ですが、会社の業績に悪影響を与えたり、相続税の負担が増加してしまったりする可能性があります。また、適格分割に該当しなければ、会社分割により課税が発生してしまいます。

相続対策としての会社分割を検討される場合は、総合的に検討し、スケジュールに余裕を持って実行することが大切です。専門家である税理士に相談し、検討を重ねながら実行するようにしましょう。

当事務所は、会社分割の税務についてのご相談はもちろん、弁護士法人が所属するUグループの一員であることから、法律上の問題についてもご相談いただけます。

相続対策として会社分割をご検討の際には、お気軽にお問い合わせください。