目次

事業承継では、特に株式(自社株)の評価が重要なポイントになりますが、株の相続税の計算は複雑です。

本記事では、株の評価額の計算方法と、相続税がいくらかかるかを解説します。

1.株の相続税はいくらかかる?

「会社の株式を保有している場合、株式の相続税はいくらぐらいかかるのだろうか」と疑問に感じられている方もいらっしゃるのではないでしょうか。

相続税は、相続財産の種類別に算出されるものではなく、全ての相続財産の合計額をもとに計算することになります。相続税率は、相続人が相続する財産が多ければ多いほど相続税率が上がる仕組みであるため、相続財産の総額と遺産分割の状況によって株にかかる相続税は変わってきます。

1-1.株式の評価は「1株あたりの評価額×株式数」

相続財産、遺産分割の状況によって株式の相続税額は異なりますが、相続税の計算における株式の相続税評価額の計算は、一定の計算方法によって算出することになります。

株式の評価額=1株あたりの評価額×株式数

株式には、上場株式と非上場株式の2つの種類があり、それぞれ相続税評価額の計算方法が異なります。どちらの株式であっても、1株あたりの評価額を算出し、その評価額に保有株式数を乗じて保有株式の評価額の算出を行います。

2.上場株式の評価方法

上場株式とは、株式市場で取引されている株式のことを言います。証券取引所の各市場において投資家が自由に売買できるものであり、日々の取引により価格が決定されます。上場株式の評価額は、取引所で毎日公表されている金額が評価額となるため、比較的簡単に評価額を算出することが可能です。

上場株式の評価額は、原則として亡くなった日の終値が評価額になります。ただし、原則を含めた4つの価格を計算し、もっとも低い価格を適用して良いことになっています。

【上場株式の評価額】

①被相続人が亡くなった日の終値(原則)

②被相続人が亡くなった月の「終値平均額」

③被相続人が亡くなった月の「前月の終値平均額」

④被相続人が亡くなった月の「前々月の終値平均額」

3.非上場株式の評価方法

非上場株式とは、取引所に上場している株式以外(流通していない株式)の全ての株式のことを指し、市場価格が存在しない株式のことを言います。市場価格が存在しないため、客観的に価値を見積もることができず、自分で評価額の計算を行わなければなりません。

非上場株式の評価方法は「原則的評価方式」と「特例的評価方式(配当還元価額)」があります。どちらの評価方法になるかは、取得した株主が同族株主かそれ以外の株主かによって異なります。

3-1.原則的評価方式

非上場株式の評価方法は、相続により取得した株主及び株主グループの議決権(影響力)によって異なり、影響力がある株主である場合は「原則的評価方式」により株式の評価額を計算します。

「原則的評価方式」は、会社の総資産価格、従業員数、取引金額により3つに区分され、それぞれ評価方式が異なります。

| 評価区分 | 評価方式(原則) | 選択可能 | |

|---|---|---|---|

| 大会社 | 類似業種比準方式 | 純資産価額方式 | |

| 中会社 | 大 | 類似業種比準方式(0.9)・ 純資産価額方式(0.1)の併用 |

|

| 中 | 類似業種比準方式(0.75)・ 純資産価額方式(0.25)の併用 |

||

| 小 | 類似業種比準方式(0.6)・ 純資産価額方式(0.4)の併用 |

||

| 小会社 | 純資産価額方式 | 類似業種比準方式(0.5)・ 純資産価額方式(0.5)の併用 |

|

3-2.特例的評価方式(配当還元方式)

会社の経営に影響力がない株主の場合、株主は配当金を期待して株式を保有していると考えられるため、配当額を用いた簡便な方式により株式評価額を計算します。この特例的な評価方式を「配当還元方式」と言います。

配当還元方式に該当する場合は、次の計算式により評価額を算出します。

【配当還元方式の計算式】

配当還元価額 = (年平均配当金額(※)÷10%)×(1株当たりの資本金等の額÷50円)

※ 年平均配当金額=(直前期末以前2年間の配当金合計÷2)÷(直前期末の資本金等の額÷50円)

4.原則的評価方式の計算方法

原則的評価方式の計算は非常に複雑です。類似業種比準方式だけで計算できる「大会社」の区分であれば比較的簡単に計算することができますが、純資産価額方式の計算が必要になる場合には、専門的な知識が必要になります。

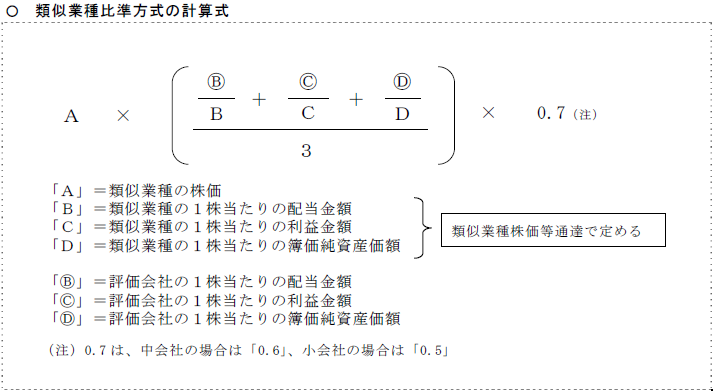

4-1.類似業種比準方式

類似業種比準方式とは、評価対象の会社が行っている事業と類似する事業を行っている上場企業を様々な角度から比較し、非上場株式の評価額を算定する方法です。

比較する要素は「株価・配当・利益・純資産」の4つです。

類似業種比準方式の計算は次の手順により行います。

①類似業種の各データの確認

類似業種比準方式での評価額の計算には、国税庁ホームページの「類似業種比準価額計算上の業種目及び業種目別価格等」から該当する類似業種の各データの確認を行います。

【参照】国税庁:令和6年分の類似業種比準価額計算上の業種目及び業種目別株価等について

②自社の値を決める

自社の法人税申告書より「1株あたり配当金額」「1株あたり利益金額」「1株あたり純資産価額」を求めます。

③数式に代入する

①と②で求めた値を次の計算式に代入する。

【引用】国税庁:類似業種株価等通達の趣旨

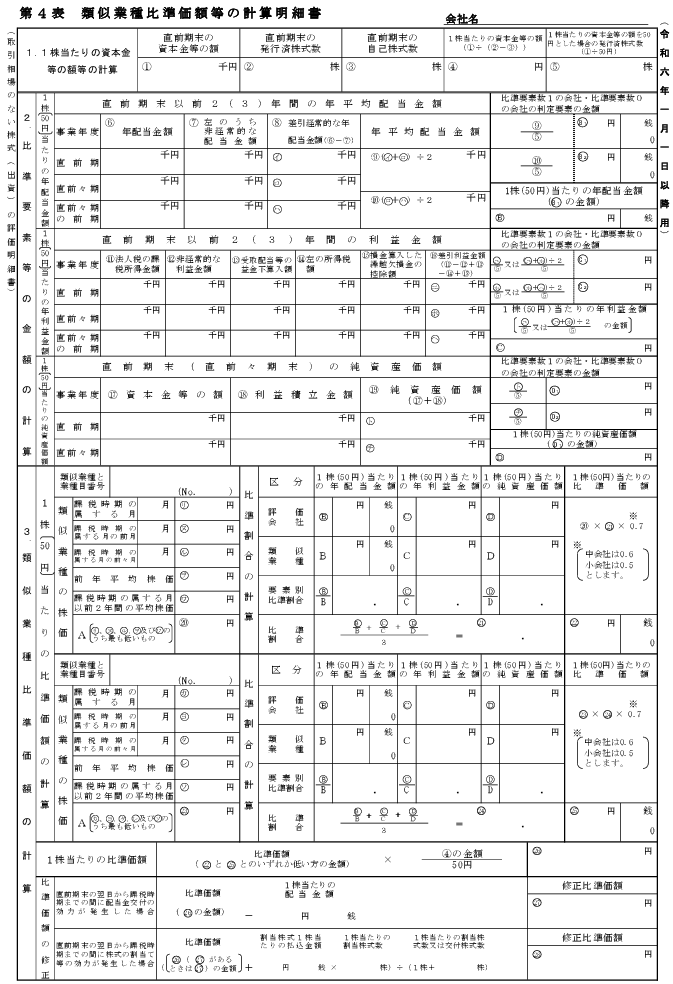

類似業種比準方式による評価額は「第4表 類似業種比準価額等の計算明細書」を使用して計算します。

【引用】国税庁:B2-1 取引相場のない株式(出資)の評価明細書

4-2.純資産価額方式

純資産価額方式による評価方法は「今すぐ会社を解散した場合、いくら手元に残るのか」という考えのもとで評価を行うため、相続開始日の貸借対照表をもとに、会社の資産・負債を「時価」に置き換える必要があります。

純資産価額方式による計算は次の手順により行います。

①相続開始日の貸借対照表を作成する

②資産・負債を時価に置き換える

会社の資産・負債を時価(財産評価基本通達の定める方法)に置き換えます。時価に置き換える際には、主に次の点に注意が必要です。

・土地⇒貸借対照表上では取得価額で計上されているものを相続税評価により現在の時価に置き換えます。含み益が大きい場合があるため注意が必要です。

・前払費用・繰延資産・繰延税金資産⇒財産性がないため、評価額は0円になります。

・各種引当金⇒負債にある各種引当金の評価額は0円になります。

③純資産価額を計算

時価評価を行った資産から負債を差し引き、純資産価額を計算し、発行株式数で割り1株あたりの純資産価額を算出します。含み益がある場合には、含み益の法人税相当分である37%を控除して1株あたりの純資産価額を算出します。

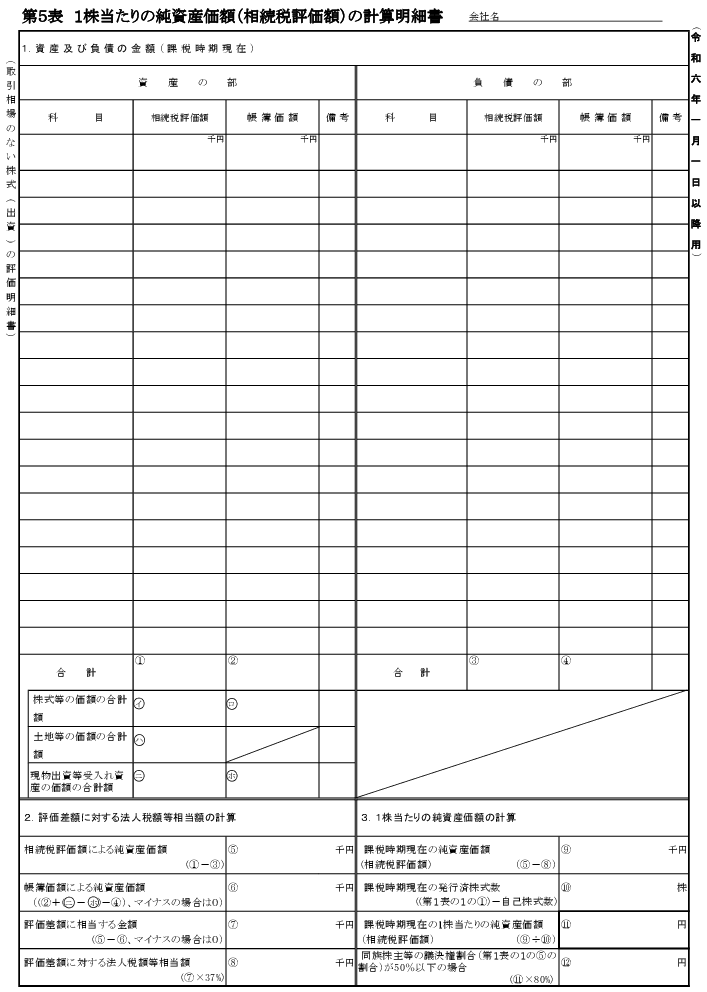

純資産価額方式による計算は「第5表 1株当たりの純資産価額(相続税評価額)の計算明細書」を用いて計算します。

【引用】国税庁:B2-1 取引相場のない株式(出資)の評価明細書

5.株式の相続対策

中小企業の経営者が親族に会社の株式を相続させる場合、株式の評価額が高額になりやすく、多額の相続税の負担を強いられてしまい事業承継の大きな障壁になってしまうことも多くあります。

円滑な事業承継を行うためには、時間をかけた相続対策が必要不可欠です。主な株式の相続対策には次のようなものがあります。

5-1.生前贈与の活用

株式の評価額は業績や資産状況、配当などによって常に変化します。これから業績が好調で株価が上がっていくと予想される場合は、株価が低いうちに後継者へ生前贈与を行うと効果的です。特に、子どもが後継者であれば年齢制限がありますが、相続時精算課税制度を選択することで2,500万円までの非課税枠が利用できます。非課税枠を超えても20%の税率であるため、株式の早期移転に効果的です。

5-2.自社株式の評価引き下げ

自社株式を引き下げたタイミングで株式の贈与を行えば、税負担を抑えながら株式を移転することができます。自社株式を引き下げるには、先代経営者への退職金の支給、配当金の減額、不動産の購入、生命保険の活用など、様々な手法があります。

5-3.事業承継税制の活用

一定の要件を満たすことで、後継者が取得する株式にかかる相続税や贈与税の納税を猶予する「事業承継税制」を活用することで、税負担なく株式の移転を行うことができます。ただし、適用要件が厳格、手続きが複雑であるなどのデメリットがあります。

6.株式の相続対策をお考えの方は当事務所へご相談を

事業承継では、株式の相続対策が必須ですが、そのためには、まずは、株を正しく評価することが重要です。評価額が間違っていたら、適切な対策を実行できません。

本記事で株式の評価方法を一通り解説はしましたが、ご自身で行うのはかなり大変でしょう。

当事務所では、今まで数多くの事業承継案件を担当し、株式の評価を行ってまいりました。株式の相続対策をお考えの場合は、ぜひ当事務所にお任せください。