目次

電子帳簿保存法の改正で、電子取引の電子データでの保存が、すべての事業者に義務化されたことをご存知でしょうか?

2023年末までは、猶予期間となっていますが、2024年1月1日からは、法律の要件に従って電子データで保存しなければいけません。紙に印刷して保存することはできなくなります。違反した場合は罰則もあります。

電子帳簿保存法とはどんなもので、具体的にどう対応すればいいのか? 主に中小企業を想定して、わかりやすく解説します。

1.電子帳簿保存法とは?

従来、紙媒体で保存することが義務付けられている国税関係帳簿や書類を電子データ化して保存するための法律を「電子帳簿保存法」と言います。

電子帳簿保存法は昔から存在していましたが、電子機器の発達とともに何度か改正されています。直近では、令和3年度(2021年度)の税制改正にて、電子帳簿保存法も改正され、令和4年(2022年)1月1日から施工されています。

1-1.電子帳簿保存法の要件

電子帳簿保存法では、電子データとして保存するための「真実性」と「可視性」の要件が定められています。

- 真実性 ⇒ データの改ざんを防ぎ、修正した事項や削除した事項を確認できるようにしておくこと。

- 可視性 ⇒ 保存したデータをいつでも閲覧、または印刷できるようにしておくこと。取引年月日や取引先、取引金額を指定して検索できる機能が必要になります。

1-2.電子帳簿保存の種類

電子帳簿保存法では次の3つに区分されています。

- ①電子帳簿等保存 ⇒ 自身で作成した帳簿や書類を電子データとして保存すること(決算書や総勘定元帳、仕訳帳など)

- ②スキャナ保存 ⇒ 紙媒体の帳簿や書類をスキャンまたは撮影して電子データとして保存すること

- ③電子取引 ⇒ 取引先とPDFファイルなどの電子データでやり取りした書類やECサイトなどでの購入時の取引情報などを電子データで保存すること

①電子帳簿等保存と②スキャナ保存については、希望する事業者だけが対象になります。全ての事業者が義務付けられているわけではありません。

③電子取引については、2022年の改正により所得税と法人税を申告する全ての事業者に義務付けられています。ただし、準備期間を考慮して、2023年12月31日まで電子取引の保存義務が猶予されています。

2.電子保存のポイント

電子帳簿保存の種類は3つの区分に分かれていますが、全てに共通して「真実性」と「可視性」が求められます。真実性と可視性を確保するためには、次のような措置が必要です。

2-1.真実性を確保するための対応

真実性を確保するためには「タイムスタンプの付与」が必要です。タイムスタンプとは、取引が行われた日時や電子データが存在した日時を証明するものです。自社で作成した電子データにタイムスタンプを付与する場合と取引先がタイムスタンプを付与した電子データを受け取るケースがあり、タイムスタンプを付与することで日時の正当性を証明することができます。

タイムスタンプの入力期間については、早期入力方式(約7営業日以内)と業務サイクル方式(最長2ヶ月と約7営業日以内)が認められています。

タイムスタンプの導入にはコストがかかりますので、タイムスタンプを使わずに真実性を確保するためには「データを修正、削除した場合にその履歴が残るシステムの導入」または「データの訂正、削除を防止するための社内規程の作成」などを行う必要があります。

2-2.可視性を確保するための対応

可視性を確保するためには、ディスプレイ・プリンターなどを用意して電子データの内容を表示できること、また「検索機能の確保」が必要です。

検索機能とは、電子データを日付や取引先、取引金額により検索できる機能のことを言います。日付と取引金額については範囲を指定して検索条件を設定できなければなりません。税務調査が行われた際に税務職員の要求に応じて検索したデータを提出する必要があります。

その他、可視性を確保するためには「データを保存する場所に電子機器などの操作説明書の備え付け」や「自作のプログラムの操作説明書の備え付け」が必要です。

3.電子保存にどう対応すればいい?

電子保存には電子帳簿保存法に対応したシステムの導入が必要不可欠です。自社において電子帳簿保存法に対応したシステム構築や運用ルールなどを定めていくことは非常に大変ですので、要件を満たしたソフトウェアの導入を行いましょう。

ソフトウェアを選ぶ際には「1つのシステムで国税関係書類の全てに対応できるのかどうか」を基準に検討しましょう。請求書の電子帳簿保存法の対応はしているが、見積書や納品書などについては未対応のシステムを導入すると管理が煩雑になってしまいます。

業種によっては請求書のみの対応で事足りることもありますが、今後のペーパーレス化が進んでいる社会に対応するために国税関係書類の全てに対応できるシステムを選ぶといいでしょう。

電子保存に対応するためにはシステムの導入だけではなく、電子保存に対応できる業務フローを整備する必要があります。

3-1.電子帳簿等保存

電子帳簿等保存(自身で作成した帳簿や書類を電子データとして保存すること)には「システム関係書類の備付」「表示装置の備付」「税務調査協力」の3点が必要です。具体的に必要になる器具は「ディスプレイ、プリンター、操作説明書(マニュアル)」になります。

気をつけなければならない点は操作説明書がない場合です。機器の購入時に操作説明書を捨ててしまったという方もいらっしゃると思いますが、操作説明書がなければ要件違反と判断される可能性もあります。操作説明書がない場合は、機器のメーカーのホームページより操作マニュアルをダウンロードし保管しておきましょう。

また、自社の電子帳簿が「優良な電子帳簿」に該当するかどうかの確認も行いましょう。優良な電子帳簿とは、上記の3点に加え「訂正・削除履歴の確保要件」「相互関連性要件」「検索機能の確保」を満たすことで過少申告加算税の軽減措置や青色申告特別控除額の増額などの優遇措置を受けられる制度です。

3-2.スキャナ保存

スキャナ保存(紙媒体の帳簿や書類をスキャンまたは撮影して電子データとして保存すること)を導入するには、ある程度の解像度で読み取りが可能なスキャナが必要です。

書類をスキャナで読み取り、電子データにした後はタイムスタンプを一定期間内に付与しなければなりません。タイムスタンプを利用しない場合は、訂正や削除の記録が残る機能が必要です。

また、取引年月日や取引金額、取引先で検索できる機能が必要です。

3-3.電子取引

電子取引は、2024年1月1日よりすべての事業者に義務化される制度のため、早急に対応を行わなければなりません。電子取引には次の要件を満たす対応が必要です。

電子取引には、真実性の要件(①から③までのいずれかの要件)、可視性の要件、保存期間の要件を満たす必要があります。

真実性の要件

次の3つのいずれかの要件を満たす必要があります。

真実性の要件①【タイムスタンプの付与】

タイムスタンプの付与が行えるシステムを導入していれば問題なく要件を満たすことができます。取引先がタイムスタンプを付与したデータを保存することもできますが、取引先との協力が必要です。

真実性の要件②【訂正・削除履歴の確保要件】

訂正・削除履歴の確保ができるシステムを導入していれば問題なく要件を満たすことができます。

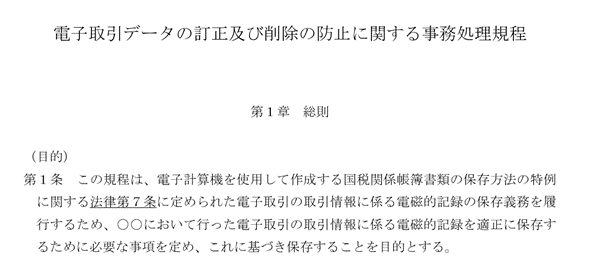

真実性の要件③【事務処理規程を定める】

記録データの訂正や削除についての事務処理規定を定め、運用を行う必要があります。一見、簡単そうに見えますが、既存の社内規定を改定し、周知しなければならないため会社の規模次第ではコストや手間が発生します。

どちらかというと、コスト面でシステム導入が難しい中小企業に向いている方法といえます。

事務処理規定は国税庁ホームページでサンプルをダウンロードすることができますので、参考に作成しましょう。

【外部サイト参照】国税庁:参考資料(各種規程等のサンプル)

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/0021006-031.htm

可視性の要件

可視性の要件には、主に次の3つがあります。

- システム関係書類の備付

- 表示装置の備付

- 検索機能の確保

このうち、最初の2つは、「3-1.電子帳簿等保存」の箇所で述べたものと同じです。

最後の「検索機能の確保」が重要になります。

検索機能の確保

保存されているデータは、取引年月日、取引金額、取引先により検索できるようにしておかなければなりません。ただし、基準期間(2課税年度前)の売上高が5,000万円以下である事業者については検索機能の確保は必要ありません。

電子取引の検索機能を確保をするためには、次のどちらかの対策が必要になります。

- 検索機能があるシステム(会計ソフト等)の利用

- 要件を満たしたうえでのデータ保存

システムを利用できない場合は、電子ファイルの形でパソコン等に保存することになりますが、「ファイルの命名規則の徹底」が必要です。例えば、請求書や領収書のファイル名を「日付_取引先名_金額_種別」で統一することにより、パソコンの検索機能を利用して検索することができます。

保存期間の要件

7年間(繰越欠損金控除を受ける法人は10年間)保存が必要です。

個人事業主については、保存期間が5年のものもあり、青色申告と白色申告で異なります。

まとめ

電子帳簿保存法が改正され、2023年末には2年間の猶予期間も終わり、2024年1月1日から完全に義務化されます。

すべての事業者は、電子取引で受領した電子データを、紙に印刷して保存することはできず、電子データのまま保存する必要があります。さらに、真実性の要件と可視性の要件を満たしたうえで、保存が必要です。

システムを導入して対応するのか、事務処理規程を作成して対応するのか、方針を定め、本格的な開始までに、従業員に周知徹底する必要があります。

電子帳簿保存法についてよくある質問

電子帳簿保存法では、すべての書類を電子データで作成して送付する必要がありますか?

電子帳簿保存法では、取引先がパソコン等で作成した電子ファイルを、メール・ウェブなどの手段で電子データとして受領した場合に、紙に印刷して保存できず、電子データで保存しなければいけないというものです。

すべての書類を電子的に作成しなければいけないという意味ではありません。請求書等の書類を書面で作成して郵送することは、引き続き可能です。

クラウドサービスを利用していれば、電子帳簿保存法の要件を満たしますか?

利用するクラウドサービスの仕様によりますので、電子帳簿保存法の要件を満たすかどうかは、それぞれのクラウドサービスのマニュアル等をご参照いただくか、サービス提供元にお問い合わせください。

ただ、現在の主要な会計クラウドサービスでは、だいたい電子帳簿保存法の要件を満たすものが多いようです。