事業譲渡の手続きと税務についてわかりやすく解説

事業を誰かに引き継いでもらいたい場合や、事業から撤退したい場合などに行われる事業譲渡はM&Aの代表的な手法の…[続きを読む]

相続でお悩みの方をトータルサポート[東京・神奈川・千葉・埼玉]

会社分割は後継者に事業や会社を引き継ぐ事業承継、企業の合併や買収を行うM&Aの手法の1つです。事業承継は、広義のM&Aと捉えられますが、会社分割は、どちらにも対応できる手法です。

今回は、会社分割について基本から詳しくご紹介してまいります。

まず、会社分割とはどのようなものなのか、基本をご紹介します。

会社分割とは、事業の全部または一部を他社へ移転させることをいいます。

会社分割には種類があり、まず「吸収分割」と「新設分割」の2つに大別され、それぞれ「分割型分割」と「分社型分割」に細分されます。

事業を分割する会社を「分割会社」、事業を承継する会社を「分割承継会社」といいます。

ちなみに、会社分割は中小企業で行われることは滅多にありません。

中小企業では、事業が一定の規模を満たしていないこと、組織化されていないことなどから、事業譲渡で十分であるため、圧倒的に会社分割よりも事業譲渡が多いのが現状です。

吸収分割とは、事業の全部または一部を既存の会社へ移転させる方法です。事業が既存の会社へ吸収されるため、この名称が付いています。

例えば、玩具を扱っている会社で、卸売業、店舗小売業、ネット小売業の3つの事業を行っているとします。

ネット小売業についてはノウハウがないことなどから不調で赤字事業となっているため、この事業のみをその道の専門会社へ移転することになりました。

これが吸収分割です。

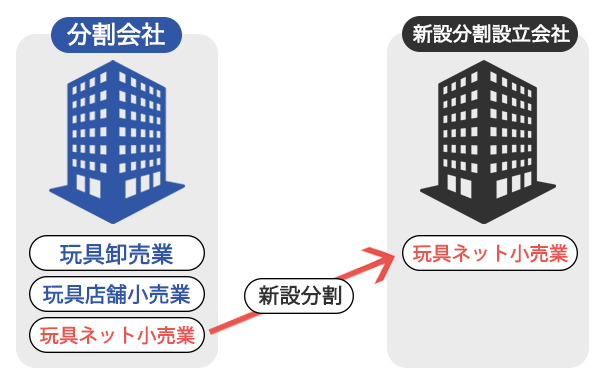

新設分割とは、事業の全部または一部を新しく設立した会社へ移転させる方法です。

さらに新設分割の場合にはもう1つ、「共同新設分割」があります。

共同新設分割とは、分割会社が複数ある場合の新設分割で、複数の会社がそれぞれの事業を新設会社へ移転させる方法です。

先ほどの吸収分割と同じ会社を例に取ると、新設分割では、玩具ネット小売業を承継するのは既存の会社ではなく、新たに設立した会社になります。

対価を支払う相手が分割会社の場合を、分社型分割といいます。

吸収分割の場合は「分社型吸収分割」といい、一般的に、親会社と子会社のような縦の関係を築く際に用いられる方法です。

新設分割の場合は「分社型新設分割」または「分社型共同新設分割」といい、事業の1つが成長したことによって、独立したその事業だけの会社を作りたい時などに用いられます。

対価を支払う相手が分割会社の株主の場合を、分割型分割といいます。

吸収分割の場合は「分割型吸収分割」といい、分割会社の株主は双方の株式を有することになり、一般的に、兄弟会社のような横の関係を築く際に用いられます。

新設分割の場合は「分割型吸収分割」または「分割型共同新設分割」といい、一般的に、グループ会社内での組織再編成などに用いられます。

事業譲渡は、事業の全部または一部を他社に売却する、M&Aの手法である点では会社分割と同じです。ただし、会社分割は組織再編成であり、事業譲渡は売買取引である点が異なります。

また、会社分割は事業にかかわる財産債務を包括的に承継しますが、事業譲渡は契約によって自由に選別することができます。

なお、事業譲渡について詳しくは、次の関連記事を是非ご一読ください。

会社分割はどのような手続きを経て行われるのか、基本的な流れに沿ってご紹介いたします。

なお、これの手続きは、分割会社や分割承継会社の状況によって多少前後したり、他の手続きが必要になるなどするため、適宜ご確認ください。

契約の締結前には、取締役会を設置している分割会社・分割承継会社は共に、吸収分割について取締役会の承認を得なければなりません。

分割会社と分割承継会社との間で、吸収分割の契約を締結します。

分割会社と分割承継会社には、吸収分割契約書などの関係書類を事前開示し、効力発生日後の6カ月まで備え置く義務があります。

分割会社は、吸収分割について労働契約承継法が定める期限までに、労働者へ事前通知しなければなりません。

分割会社と分割承継会社は、株主総会に議決権を持つ株主の過半数以上が出席し、2/3以上の議決権の承認を得ることで、吸収分割の実施ができます。

吸収分割に反対する株主に対しては、株式を買い取ることができる旨を通知します。

吸収分割では債権者から個別に承認を得る必要はありません。しかし、吸収分割について官報による公告や債権者への個別催告をして、債権者に異議申立ての権利があることを周知しなければなりません。

吸収分割の効力発生日から2週間以内に登記申請を行います。

吸収分割の効力発生日から6カ月間、吸収分割関係書類を本店に備え置かなければなりません。

一定要件に該当する場合には、吸収分割の計画を公正取引委員会に提出しなければなりません。

事業に関する許認可は基本的に引き継ぐことができますが、再申請や何らかの届出が必要になるものもあります。

次に、新設分割の手続きです。基本的な流れは吸収分割と同様です。

どのような新設分割を行うのか、承継させる財産債務や権利義務、分割の対価、新設する会社の定款や組織、株式についてなどを記載した新設分割計画書を作成します。

会社に取締役会を設置している場合には、新設分割計画の内容、株主総会の招集決定などについて取締役会の承認を得なければなりません。

分割会社には、新設分割計画書などの関係書類を事前開示し、定められた期間において備置しておく義務があります。

分割会社は、新設分割について労働契約承継法が定める期限までに、労働者へ事前通知しなければなりません。

株主総会に議決権を持つ株主の過半数以上が出席し、新設分割計画書の内容について2/3以上の議決権の承認を得て、吸収分割の実施ができます。

新設分割に反対する株主に対しては、株式を買い取ることができる旨を通知します。

新設分割について官報による公告や債権者への個別催告をして、債権者に異議申立ての権利があることを周知します。異議申立てには、1ヶ月の期間が必要になります。

ただし、新設分割を行っても債権者の権利に影響を及ぼさない場合は、債権者保護手続きを省略することができます。

新設会社の設立登記と、分割会社の変更登記を同タイミングで行います。新設分割の効力発生日は登記申請を完了した日と同日です。

新設分割の効力発生日から6カ月間、新設分割関係書類を本店に備え置かなければなりません。

共同新設分割で一定要件に該当する場合には、公正取引委員会への届け出が必要になります。

事業に関する許認可は基本的に引き継ぐことができますが、再申請や何らかの届出が必要になるものもあります。

会社分割では、吸収分割・新設分割とも2カ月程度の期間がかかります(ただし、新設分割では、分割会社が一定の要件を満たせば、「簡易新設分割」として2週間ほどで手続きを終了することができます)。

吸収分割と新設分割の手続きの期間をスケジュールとして示してみます。

吸収分割に必要な手続きを、一般的なスケジュールに落とし込むと次の通りとなります。

| スケジュール | 分割会社 | 分割承継会社 |

|---|---|---|

| 吸収分割の開始 |

|

|

| 吸収分割の契約締結から2週間程度 |

|

|

| 契約締結から1.5カ月月~2カ月程度 |

|

|

| 契約締結から2カ月程度 |

|

|

| 契約締結から2か月~2か月半程度 |

|

|

次に、新設分割の一般的な手続きをスケジュールに落とし込むと次の通りです。

| スケジュール | 分割会社 | 新設分割設立会社 |

|---|---|---|

| 新設分割の開始 |

|

― |

| 新設分割の開始から2週間程度 |

|

|

| 新設分割の開始から~2カ月程度 |

|

|

| 新設分割の効力発生後 |

|

|

会社分割はどのような場合に選択するのでしょうか。その理由(メリット)と、押さえておいていただきたいデメリットをご紹介いたします。

最後に、会社分割の税務上での取り扱いをご紹介いたします。

法人税法には組織再編成税制があり、要件に該当する場合には税金の優遇があります。

行われる会社分割が適格分割と非適格分割のどちらに該当するかによって、税負担は大きく変わります。

次の要件を満たしているものを適格分割といい、それ以外のものが被適格分割になります。

支配率が100%の関係にある法人

支配率が50%超~100%未満の法人

【参考サイト】組織再編税制に関する資料 | 財務省

会社分割によって移転される資産は、原則として時価で譲渡があったものとして譲渡損益を計上しなければならず、譲渡益に対しては法人税が課されます。

しかし適格分割に該当した場合には、時価ではなく簿価による譲渡処理が認められますので譲渡損益は計上されず、法人税はかかりません。

適格分割に該当するか否かは、その会社分割に非常に大きな影響を与えますので、事前の確認が重要になります。

非適格である場合には原則通り、移転される資産はすべて時価による譲渡損益を計上しなければなりませんので、法人税が課税されることになります。

会社分割には多くの資産が関係し、譲渡金額も億単位になるかと思いますので、法人税負担も非常に大きくなってしまいます。

繰越欠損金とは、将来に繰り越すことができる欠損金のことで、将来利益が発生した際に相殺させることで節税に繋がります。

分割会社の繰越欠損金の分割承継会社への引き継ぎにつきましては、適格分割であるか、非適格分割であるかにより取り扱いが異なります。

| 分割会社 | 分割承継会社 | |||

|---|---|---|---|---|

| 適格分割 | 制限なし 引き続き利用可 |

吸収分割 | 既存分 | 一定の制限あり |

| 承継分 | 引き継げない | |||

| 新設分割 | 承継分 | 引き継げない | ||

| 非適格分割 | 吸収分割 | 既存分 | 制限なし | |

| 承継分 | 引き継げない | |||

| 新設分割 | 承継分 | 引き継げない | ||

不動産を取得した際の不動産取得税と、登記を行う際の登録免許税は、会社分割を理由とする場合には、どう取り扱われるのでしょうか。

不動産取得税の税率は、原則として固定資産評価額の4%となっています。例えば固定資産税評価額が1億円の土地を取得した場合には、400万円の不動産取得税がかかります。

しかし会社分割で次の要件に該当する場合には、不動産の取得として取り扱われず非課税になります。

要件を見ますと、適格・非適格の要件が抜き出されていることが分かります。

適格には該当しなくても、不動産取得税は非課税となる場合もあり、確認が必要です。

会社分割に際してかかる登録免許税は、法人登記と不動産登記があります。

法人登記では、分割会社は変更1件につき3万円、分割承継会社は増加資本金の額の1000分の7(3万円に満たない場合は3万円)になります。

不動産登記では、その不動産の固定資産税評価額の2%になります。

会社分割とは事業の全部または一部を他社へ移転させる手法で、グループ会社内の組織再編成に適しています。

株主の承認が必要な点、法人税が軽減される組織再編税制がある点、人事面や労働法の問題がある点などから、最初から最後まで専門家の徹底したサポートが必要です。

当事務所は、弁護士法人が所属するUグループの一員であり、会社分割について、法律問題から税務までご相談いただけます。ぜひ、お気軽にお問い合わせください。

事業承継においては、上記のような場合以外にも、下記のように税理士・弁護士・司法書士を含めた総合的なアドバイスが必要になるケースが少なくありません。

弊所では税理士・社会保険労務士・行政書士・弁護士でUグループを形成しており、ワンストップで相続手続き全般についてご相談いただけます。

無料面談も実施していますので、まずはお問い合わせください。

また当事務所はメルマガで、相続に関する最新情報や当事務所主催の各種セミナーのご案内をお知らせしています。登録・購読は無料です。

下記フォームから登録すると、メルマガで最新情報を受け取ることができます。

税理士法人 上原会計事務所

〒151-0051

東京都渋谷区千駄ヶ谷5-27-3

やまとビル7階

(新宿駅新南口より徒歩3分)

TEL:0120-201-180

FAX:03-5315-0178