相続時精算課税制度とは?|その仕組みメリット・デメリットについて

「相続時精算課税制度」とは、生前贈与の方法の1つで、2,500万円まで贈与税が非課税となる制度です。 2,500万円…[続きを読む]

相続でお悩みの方をトータルサポート[東京・神奈川・千葉・埼玉]

目次

生前贈与を行う際の贈与税の計算方法には、「暦年課税」と「相続時精算課税制度」の2つがあります。

これまで、相続税の基礎控除を超えない財産を生前贈与するなど、特殊な状況下でなければ、相続時精算課税制度は利用されてきませんでした。しかし、税法改正により相続時精算課税制度の使いやすさが向上します。

ここでは「相続時精算課税制度を利用する場合の必要書類と申告方法」について、わかりやすく解説します。

相続時精算課税制度は、2,500万円まで贈与税が非課税になる制度です。2,500万円を超えた部分については、20%の贈与税が発生します。

ただし、贈与者が亡くなった場合は、相続時精算課税制度で贈与を受けた財産は相続財産に全て加算されることになり、相続税の対象になります。

税法改正によって、2024年からは、相続時精算課税制度に「基礎控除110万円」が新設されることになります。年間の贈与額が110万円以下の場合は相続時に加算する必要がなくなり、贈与税の申告も必要なくなります。

贈与税のルールでは、何も手続きを行わないと、自動的に「暦年課税」が適用されることになります。

そのため、相続時精算課税制度を利用したい場合は「相続時精算課税選択届出書」を税務署に提出する必要があります。

相続時精算課税制度は、全ての贈与で利用できるわけではなく、贈与者と受贈者が次に示す一定の関係性でなければ利用することができません。

贈与者の条件:贈与をした年の1月1日において60歳以上の受贈者の父母、祖父母

受贈者の条件:贈与を受けた年の1月1日において18歳以上であり、贈与者の直系卑属(子や孫)である推定相続人または孫

相続時精算課税選択届出書は、相続時精算課税制度を適用する初年度の贈与税申告書の申告期限(原則、贈与を受けた年の3月15日)までに税務署への提出が必要です。

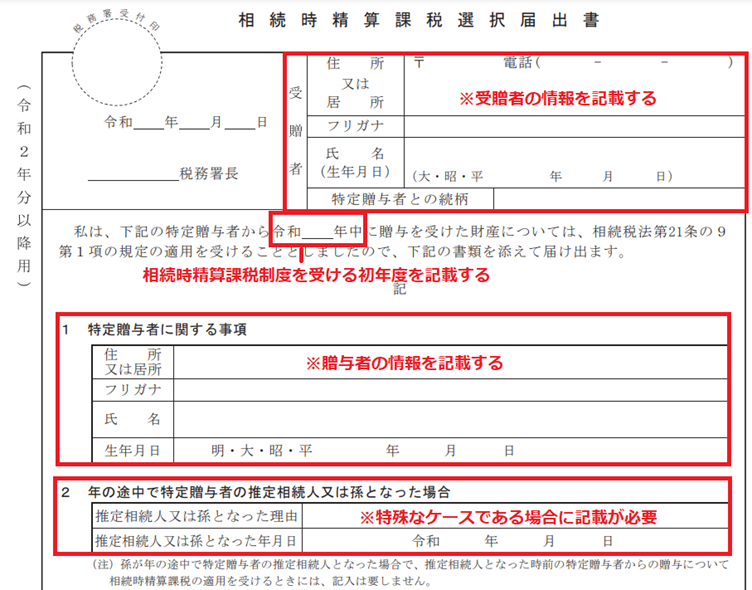

相続時精算課税選択届出書の書き方は、とてもシンプルです。相続時精算課税選択届出書には、次のように記載します。

制度を利用する受贈者の情報と財産を贈与する特定贈与者(60歳以上の父母、祖父母)の情報、制度を受ける初年度を記載します。

「2.年の途中で特定贈与者の推定相続人又は孫となった場合」については、年の途中で養子縁組を行い推定相続人になった場合など、該当する場合のみ記載が必要な項目になります。

相続時精算課税選択届出書を提出する際には、贈与者と受贈者の関係性がわかる書類を添付する必要があります。

相続時精算課税選択届出書の必要書類

受贈者の戸籍謄本又は戸籍抄本:受贈者の氏名、生年月日、推定相続人又は孫であることがわかる資料

受贈者の戸籍の附票:受贈者が18歳に達した時以後の住所がわかる資料

贈与者の住民票又は贈与者の戸籍の附票:贈与者の氏名、生年月日、贈与者が60歳に達した時以後の住所がわかる資料

相続時精算課税制度の適用初年度は、贈与税申告書と一緒に相続時精算課税選択届出書の提出を行います。

ただし、令和6年以降の相続時精算課税制度では、年間110万円以下の贈与の場合には贈与税申告が必要ありません。つまり、相続時精算課税制度を適用する初年度の贈与が110万円以内である場合は、相続時精算課税選択届出書と必要書類のみを贈与税申告書の提出期限までに管轄税務署へ提出することになります。

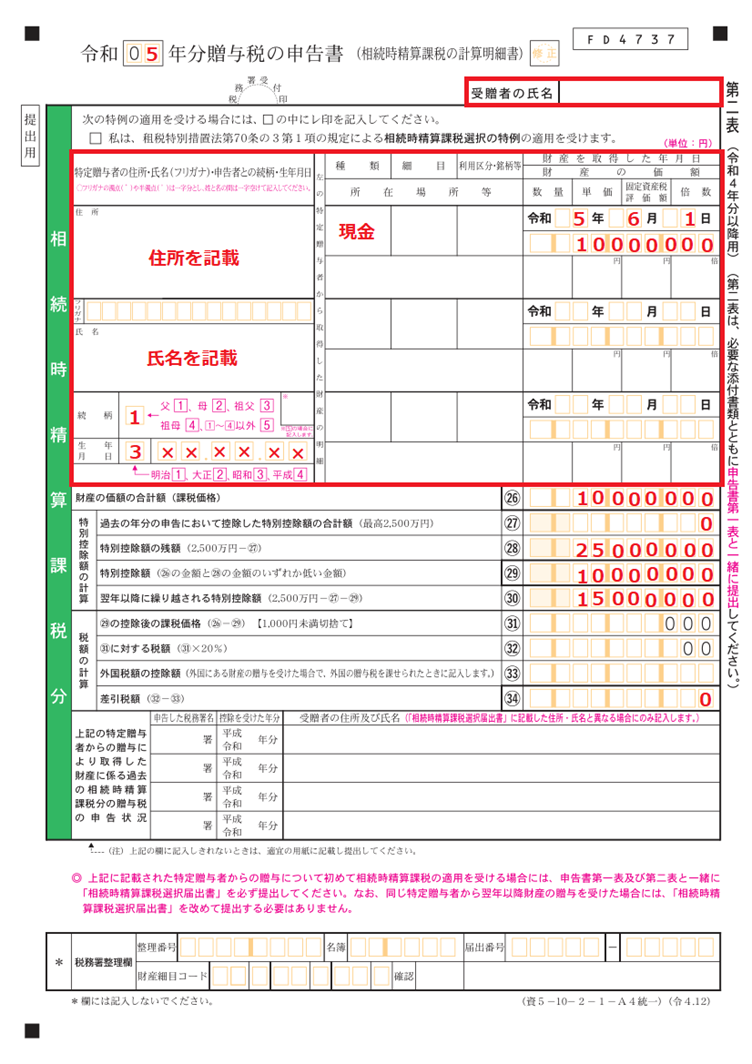

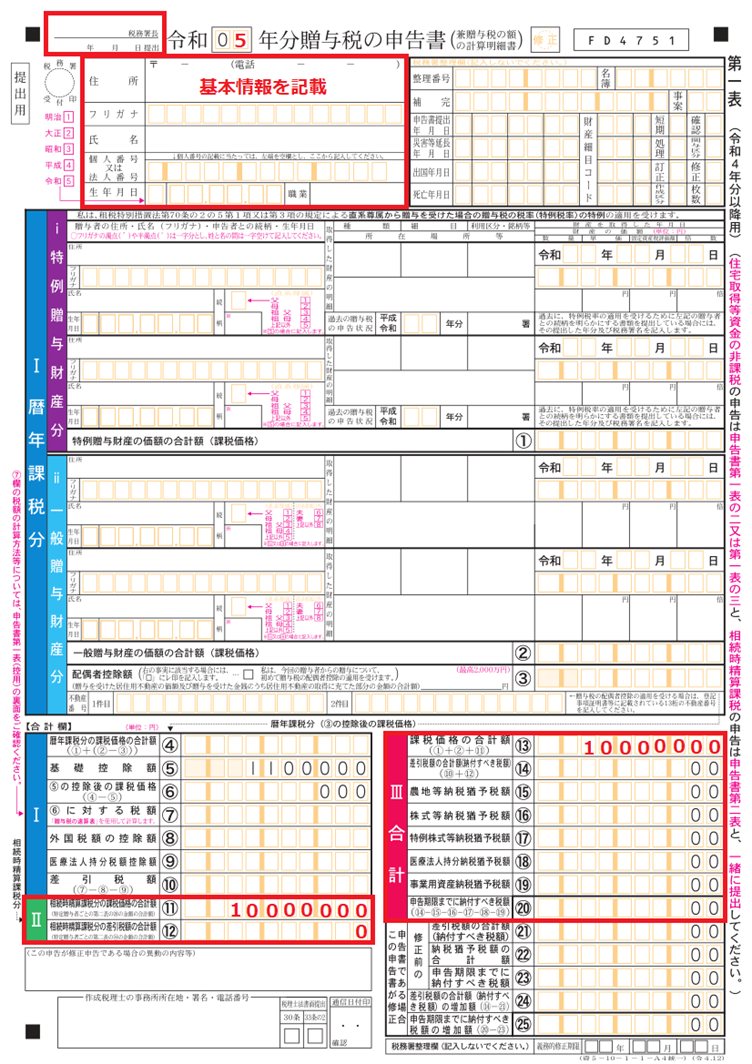

相続時精算課税制度を選択し、贈与税申告を行う場合は「贈与税申告者第1表」と「贈与税申告書第2表」の提出が必要です。

事例をもとに各贈与税申告書の書き方を見ていきましょう。

【事例】相続時精算課税制度により、令和5年6月1日に父より子に現金1,000万円を贈与する場合

※令和6年以降の贈与税申告書には「基礎控除欄」が設定されると思われますが、現在のところは基礎控除欄がないため、令和5年の贈与税申告書の書き方を記載します。

相続時精算課税制度を利用する場合は、第2表から作成した方が、スムーズに計算することができます。

この事例では、贈与額が相続時精算課税制度の非課税枠である2,500万円以下であるため、贈与税は発生しません。

2年目以降については、相続時精算課税選択届出書の届出書は必要ありません。

1年目と同様に贈与税申告書第1表と第2表を作成し、提出期限までに管轄税務署に提出します。

相続時精算課税制度は、一度選択すると暦年課税に二度と戻すことができず、同じ贈与者からの贈与については、強制的に相続時精算課税制度により贈与税が計算されることになります。

ここで注意しなければならないのは、2年目以降に同じ贈与者から110万円を超える贈与が行われた場合は、贈与税を期限内に申告しなければならない点です。

2年目以降に同じ贈与者からの110万円を超える贈与を期限後に申告した場合は、2,500万円の非課税枠を利用することができず、贈与額すべてに対して一律20%の贈与税が課税されることになります。また、暦年課税で計算することもできません。

例えば2年目以降に同じ贈与者から年間1,000万円の贈与を受け、期限後に申告した場合には、1,000万円の20%である200万円の贈与税と、ペナルティとして無申告加算税や延滞税の負担が必要となってしまいます。

200万円の贈与税については、将来、相続が発生した際に相続税と相殺することができますが、ペナルティ部分については相殺することはできず、税負担が増加してしまいます。

令和6年税制改正により、相続時精算課税制度に110万円の基礎控除が新設されたため、2年目以降に110万円以下の贈与が行われた場合には、贈与税の申告は必要ありません。

相続時精算課税制度の要件を満たしており、贈与が行われた翌年の贈与税申告期限までに受贈者が亡くなった場合には「相続時精算課税選択届出書付表」を追加で提出する必要があります。

相続時精算課税選択届出書付表には、受贈者の相続開始年月日(亡くなった日)と受贈者の相続人に情報を記載し、受贈者の相続人の戸籍の謄本又は抄本を添付して受贈者の相続人が税務署に提出します。

令和5年の税制改正により、相続時精算課税制度の利便性が向上し、利用される方も増加すると思われます。しかし、相続時精算課税制度は暦年課税よりも複雑であり、一度選択すると二度と暦年課税に戻すことができないデメリットもあります。

暦年贈与を選択するか、相続時精算課税制度を選択するかは、制度をよく理解する必要があります。

上原会計事務所では、暦年贈与と相続時精算課税制度のどちらを利用するとメリットがもたらされるかをシミュレーションすることができます。お気軽に、ご相談ください。

贈与税に関しては、上記のような場合以外にも、下記のように税理士・弁護士などを含めた総合的なアドバイスが必要になるケースがあります。

弊所では税理士・社会保険労務士・行政書士・弁護士でUグループを形成しており、ワンストップで相続手続き全般についてご相談いただけます。

また当事務所はメルマガで、相続に関する最新情報や当事務所主催の各種セミナーのご案内をお知らせしています。登録・購読は無料です。

下記フォームから登録すると、メルマガで最新情報を受け取ることができます。

税理士法人 上原会計事務所

〒151-0051

東京都渋谷区千駄ヶ谷5-27-3

やまとビル7階

(新宿駅新南口より徒歩3分)

TEL:0120-201-180

FAX:03-5315-0178