相続税申告書の書き方

相続税の申告は、税理士に依頼するものというイメージが強いでしょう。しかし、相続税の申告書は、ご自分でも作成することは…[続きを読む]

相続でお悩みの方をトータルサポート[東京・神奈川・千葉・埼玉]

相続税を大きく節税するうえで鍵となるのが不動産です。

相続財産に不動産があり、何も対策をしないまま相続を迎えてしまうと、多額の相続税が発生してしまう可能性が高いからです。

反対に、早いうちから適切な対策を行えば数百万円、数千万円単位の節税ができます。また、新たに不動産を購入することが相続税対策に繋がることもあるのです。

今回は、不動産の相続税対策について詳しくご紹介します。

相続税対策の中で不動産は1つの柱になります。なぜ不動産がここまで重要視されるのでしょうか。

不動産は評価額が大きいことが多く、自宅を1件持っているだけで、数千万円の相続財産になる可能性があります。

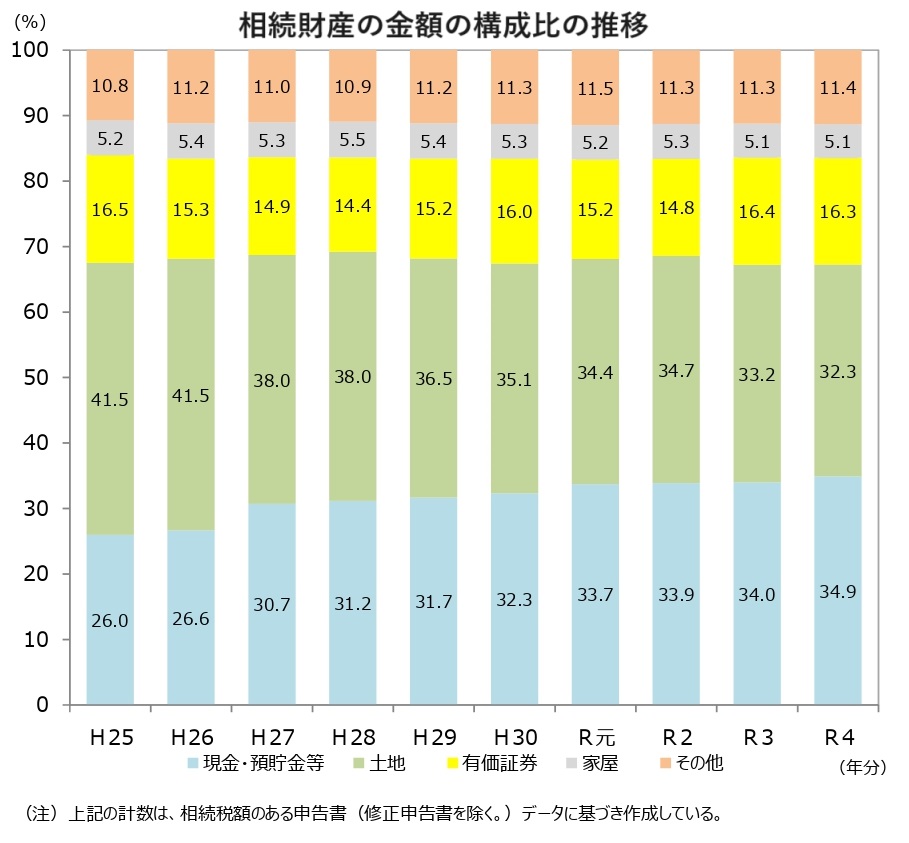

国税庁が公表しているデータによれば、2022年(令和4年)の相続財産の金額の構成比における不動産の割合は37.4%(土地32.3%、家屋5.1%)となっており、不動産が占める割合の大きさが分かります。

過去の推移を見ると、2013年(平成25年)には46.7%(土地41.5%、家屋5.2%)あり、不動産を持つ人は年々減少しています。今後もその流れは続いていくと思われますが、不動産の割合が大きいことには変わりありません。

【出典サイト】「令和4年分の相続税の申告事績の概要」3頁|国税庁

土地の評価は、国税庁が公表している路線価が評価基準となり、時価の7~8割程度の評価額になります。

現金や預金として相続すれば、金額がそのまま評価額になりますが、土地を購入しているだけで評価額を2~3割抑えることができます。

家屋は固定資産税評価額により評価します。したがって、評価額は実際にかかった建築費より最大で5割程度まで下がることがあります。

不動産は現金や預金のように、1円単位まで平等に分けることができません。

だからといって相続人全員の共有名義にしてしまうと、相続を繰り返すたびに名義人が複雑になり、把握するのが難しくなります。

売却や分割、分筆などの方法もありますが、いずれもすぐに解決できるものではなく、どの方法を選ぶかで相続人同士が揉めてしまう可能性もあります。

次に、既に所有している不動産についての相続税対策の方法をご紹介します。

被相続人の土地が一定の要件を満たせば、小規模宅地等の特例の適用を受けることができ、評価額を最大で8割減額することができます。

土地が自宅用地であれば、330㎡まで8割の評価減が可能になり、例えば、300㎡の土地の評価額が1,000万円であれば、200万円まで減額できることになります。

小規模宅地等の特例には大きな節税効果があるので、生前に適用要件に合致するよう対応することが重要になります。

具体的な対策を2つご紹介します。

適用要件の1つに被相続人と相続人との「同居」があり、原則として親と別居していた子が実家を相続しても適用することができません。

そこで、親が健在なうちに実家を子と同居するための二世帯住宅にリフォームすると、同居要件を満たすことになり特例の適用を受けることができます。

また親の現金を使ってリフォームすれば、相続財産を不動産へ移行させることができます。

被相続人の自宅であれば、田舎であろうと都心であろうと330㎡まで8割の評価減ができるため、路線価が高ければ高いほどその節税効果を最大限受けることができます。

不動産を生前贈与すると、相続財産を減らすことができ、相続税の節税効果があります。婚姻期間が20年以上の夫婦の間で、居住用不動産を贈与すれば、最高2,000万円まで配偶者控除できます。

また、不動産が収益物件であれば、判断能力を失うと契約の更新や解除が無効になってしまうため、生前贈与が認知症対策になり、さらに受贈者に収益を移転することもできます。

ただし、気を付けるべきは贈与税や、不動産取得税、登録免許税です。

生前贈与には贈与税の課税方法により、暦年贈与と相続時精算課税制度の2つがあります。さらに所有権が移転した受贈者には不動産取得税がかかり、相続より高い登録免許税が発生するので、不動産を生前贈与する際には、税理士に相談することをお勧めします。

土地や家屋は、現金や預金として相続するより評価額が下がります。賃貸物件になると、借地権割合や借家権割合、賃貸割合が考慮され、更に評価額が下がることになります。したがって所有する土地に賃貸物件を建てておけば、相続税評価額を下げることができ相続税対策になります。

借地権割合は地域ごとに定められている割合で、借家権割合は全国一律で30%、賃貸割合は賃貸されている部分の床面積の合計が占める割合で、空室が0であれば100%となります。

土地の相続税評価額

自用地評価額 -自用地評価額 × 借地権割合 × 借家権割合 × 賃貸割合

家屋の相続税評価額固定資産税評価額 - 固定資産税評価額 × 借家権割合 × 賃貸割合

また、賃貸物件からは家賃による現金収入も得られるため、納税資金を計画的に準備することもできます。

個人で不動産賃貸業を営んでいる事業主が死亡すると、その事業の財産は相続税の対象になります。

一方、法人を設立して事業を法人化しておけば、法人の財産は相続税の対象外となります。そのうえ、家族を役員にしておけば、家賃収入に合わせた報酬を支払うことで法人税の負担もなく、間接的に将来の相続人へ財産を渡すことができます。

使用していない土地があれば、思い切って売却してしまうことも対策の1つです。

土地は使用していなくても毎年固定資産税や管理費がかかります。

土地を売却できればこれらの余計な出費もかからずに現金を手にすることができ、納税資金を準備することができます。

既に所有している不動産への対策の次は、新たに不動産を購入することで行える相続税対策についてご紹介します。

不動産を購入するのは、相続税対策の代表的な方法です。

前述の通り、賃貸物件は自己使用の不動産よりも評価額が低く、購入した土地に賃貸用のマンションやアパートを建築することは、相続財産を減らすことができ、相続税の節税に繋がります。

更に節税の効果を上げる方法もあります。分譲マンションやアパートの一室を購入し、賃貸する方法です。

賃貸した分譲マンションやアパートは、戸建てやマンションを一棟建築するより、評価額が低くなります。これは分譲マンションの土地の持ち分が、マンションの部屋数に応じでそれぞれに割り当てられており、土地部分の評価額が少額になるからです。

ただし、マンションによる相続税対策が横行していたため、2024年1月1日以降に相続や贈与によって取得した区分所有マンションについては、相続税評価額が最低でも時価の6割になるよう調整されるように相続税評価方法が改正されています。

土地の評価には、「地積規模の大きな宅地の評価」といいう方法があり、三大都市圏では500㎡以上、三大都市圏以外の地域では1,000㎡以上ある広い土地で一定要件に該当するものについては、評価額が最低でも2割減額されます。

相続後に不要となった場合には、住宅メーカーなどの戸建て分譲住宅の販売業者や、大きな駐車場を必要とするスーパーなどへ売却して現金化するといいでしょう。

最後に、不動産で相続税対策相続税対策をする場合の注意点をご紹介します。不動産による相続税対策を検討する際には是非、これらのことを念頭に置いていただければと思います。

不動産による相続税対策は節税効果が大きい分、投資額も大きくなります。

相続税は現金一括で納付しなければならず、目の前の相続税を減らすことだけに捕らわれて、納税資金がなくなるということがないようにしなければなりません。

「不動産は借入を組んで購入した方が相続税の節税になる」という話を聞かれたことはないでしょうか。

確かに、借入金は債務控除の対象になり、相続財産から差し引かれ相続税を減らすことができます。しかし、借入をした分、元々所有している現金や預金は減らず、課税される相続財産の額に変わりありません。むしろ借り入れにかかる保証料や利息など、無駄な経費が発生してしまいます。

不動産は1円単位まで平等に分割できるものではありません。そのため、相続税対策として購入した不動産が、相続争いの原因になることも考えられます。

不動産を購入する際には相続後のことまで含めてしっかり検討する必要があります。

「賃貸物件を建てれば、毎月決まった現金収入が得られて楽になる」とは賃貸物件に対してよく持たれるイメージです。しかし、家賃滞納や思わぬ修繕費の発生、築年数の経過につれて空室が増加するなど、予定通りはなかなか進まないことが多いのが実情です。

家賃滞納をしにくい層に向けた物件や、駅近で古くなっても需要が見込める物件など十分に検討することが重要になります。

賃貸物件で相続税を節税し、かつ安定的な不動産収入による生活を得るには、様々なリスクに柔軟に対応しなければなりません。

何年後、何十年後の不動産の価値は誰にも分かりません。ここなら大丈夫だと思って購入した土地でも隣町の急激な発展により重要が減り、価値が急落する可能性もあります。

時価が下がってしまった場合には、高額な投資である分、節税できた相続税を上回る損失が発生する可能性があります。

不動産による相続税対策は効果も大きい一方で、様々なリスクもあります。

そのため不動産による相続税対策をする際には、しっかりした専門家のアドバイスが必要になります。

当事務所は、弁護士事務所が所属するUグループの一員であり、税務だけでなく、不動産の売買契約や賃貸物件のトラブルなどにも対応しています。

不動産を使った相続税対策をお考えの方は、ぜひ一度ご相談ください。

相続税申告に際しては、下記のように税理士・弁護士・司法書士を含めた総合的なアドバイスが必要になるケースが少なくありません。

弊所では税理士・社会保険労務士・行政書士・弁護士でUグループを形成しており、ワンストップで相続手続き全般についてご相談いただけます。

無料面談も実施していますので、まずはお問い合わせください。

サイト内に、簡単に相続税額が計算できる「相続税シミュレーション」をご用意しています。

ご自身の相続税額が気になる方は、是非ご利用ください。

また当事務所はメルマガで、相続に関する最新情報や当事務所主催の各種セミナーのご案内をお知らせしています。登録・購読は無料です。

下記フォームから登録すると、メルマガで最新情報を受け取ることができます。

税理士法人 上原会計事務所

〒151-0051

東京都渋谷区千駄ヶ谷5-27-3

やまとビル7階

(新宿駅新南口より徒歩3分)

TEL:0120-201-180

FAX:03-5315-0178