目次

相続では、生前対策が重要です。ただ、やみくもに対策するのではなく、生前対策の目的と手段を整理して、確実に行うことが大切です。今回は、生前対策の目的と、具体的な手段を紹介していきます。

1.相続の生前対策の目的

生前対策の目的は、大きく分けて、次の3つです。

- ①遺産分割トラブルを防ぐ

- ②納税資金を準備する

- ③節税する

生前対策の目的① 遺産分割トラブルを防ぐ

まずはじめに、遺産分割トラブルを防ぐことが、一番重要です。すべての相続対策は、家族が円満な場合に、一番うまくいくからです。

逆に、相続人の間でもめてしまうと、節税対策もうまくいかなくなります。

特に、相続が発生してから、相続トラブルになると、致命的であり、相続税のいろいろな特例を利用できず、損をしてしまう可能性もあります。

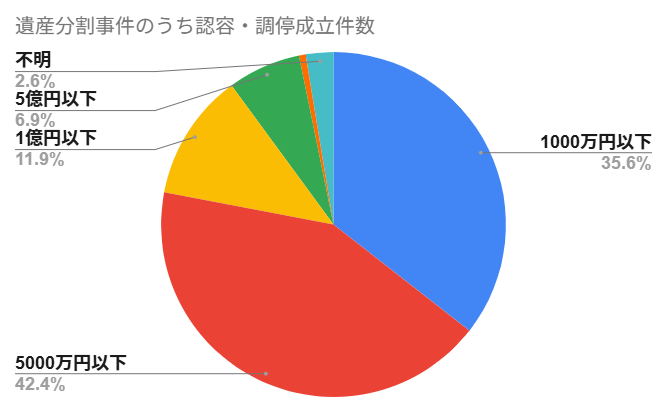

遺産分割トラブルの対策は、相続税が発生しない場合でも必要です。相続トラブルと聞くと、財産がたくさんある家庭で、発生するイメージがあるかもしれません。しかし、裁判所による司法統計のデータ(下図参照)を見ると、遺産分割調停の件数は、遺産の金額が1000万円以下のケースで約35%を占めています。さらに、5000万円以下まで含めると78%です。

【データ引用】裁判所「令和6年 司法統計年報(家事編)」

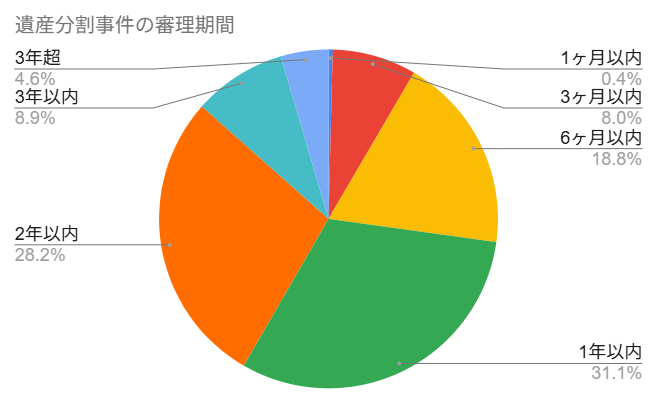

また、調停が成立するまでの期間ですが、約4分の3のケースで半年を超えており、約4割のケースで1年を超えています(下図参照)。2年以上かかることもあります。遺産分割トラブルになると、解決まで非常に時間がかかるため、生前に対策をしておくことが大切です。

【データ引用】裁判所「令和6年 司法統計年報(家事編)」

遺産分割トラブルを防ぐための、具体的な手段としては、遺言書の作成や、生前贈与などがあります。

生前対策の目的② 納税資金を準備する

次に、納税資金の準備についてです。相続発生後に、相続税がかかる場合には、現金で納税することが基本です。不動産などで納税する、物納という制度もありますが、条件が厳しく、ほとんど利用されることはありません。

もし、納税するための現金がない場合は、建物や土地などを売却して、現金に替えなければいけなくなることもあります。そうならないように、納税資金の準備は大切です。

納税資金を準備するための、具体的な手段としては、生命保険の活用や、遊休資産・不要な資産の売却などがあります。

生前対策の目的③ 節税する

次に、節税についてです。相続財産が多く、多額な相続税がかかることが見込まれる場合には、節税対策が必要です。節税の対策をするのと、何も対策をしないのとでは、納税額が何倍も異なることがあります。

節税は、ただ、やみくもに行えばよいわけではなく、ここまでに述べた、遺産分割トラブル対策や、納税資金対策なども意識しながら、行う必要があります。

節税のための、具体的な手段としては、生前贈与、資産の組み換え、つまり、不動産の購入や売却、そして、生命保険の活用などがあります。

認知症対策

あと、近年は、平均寿命が伸びていることに伴って、認知症になる方が増えており、認知症に備えることも必要になってきています。認知症になってしまうと、本人が所有している財産の、売却や贈与などができなくなり、何も相続対策ができなくなってしまうからです。

認知症に備えるための、具体的な手段としては、家族信託の利用があります。

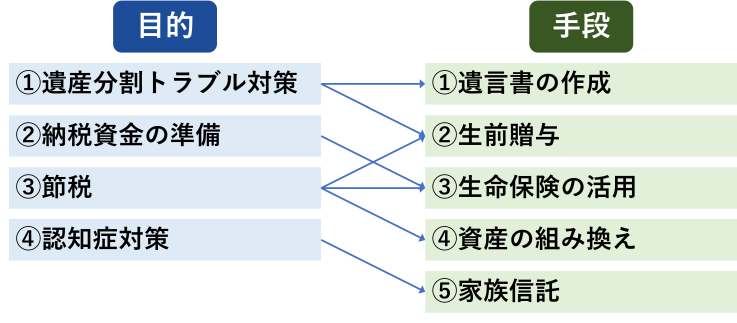

以上、ここまであげた、生前対策の目的と、具体的な手段5つを整理しておきます。このほかにも、数多くの手段がありますが、ここにあげたのは、主要なものだけであることをご了承ください。

2.相続の生前対策5選

ここからは、具体的な手段である、生前対策5選を紹介していきます。

- ①遺言書の作成

- ②生前贈与

- ③生命保険の活用

- ④資産の組み換え

- ⑤家族信託

生前対策① 遺言書の作成

相続トラブルを防ぐためには、遺言書を作成することが重要です。遺言書では、誰に、どの財産を、いくら相続させるか、明確に記載します。

遺言書があれば、相続発生後、遺産分割協議を行わなくても、遺言書にしたがって遺産分割を行うことができますので、スムーズです。また、被相続人の意思が示されることで、相続人の間での、感情的なトラブルも起きにくくなります。

ただし、遺言書には、厳格な要件があり、それを満たさないと、無効になってしまいますので、注意が必要です。

また、特定の相続人に、全財産を相続させるなどと記載すると、遺留分の問題が発生し、かえってトラブルになることもあります。遺留分とは、法律で決められている、最低限、相続できる遺産の割合のことです。できれば、専門家の助言のもとで、遺言書を作成されることをおすすめします。

生前対策② 生前贈与

生前贈与は、節税をするうえで、最も効果的な方法です。相続財産を減らせば、相続税も減るからです。

また、本人が自分の意思で贈与しますので、財産を渡したい人に、自由に渡すことができます。

ただ、やみくもに生前贈与をすればよいわけではありません。最終的に、誰に何を渡したいのか、目標を定めたうえで、行うようにしましょう。

生前贈与では、一定金額を超えると、贈与税が発生します。贈与税には、基礎控除があり、年間の贈与された金額が110万円までは、贈与税がかかりませんが、110万円を超えると、贈与税がかかります。

贈与の金額が多いほど、贈与税の税率が高くなります。

また、生前贈与加算といって、相続発生前、7年以内に生前贈与をした分は、贈与したとはみなされず、相続財産に加算されて、相続税がかかりますので、注意が必要です。

重要なのは、贈与税を払ったとしても、相続税と贈与税の合計を減らすことです。贈与する金額、年数、人数などによって、結果が異なりますので、専門家に相談しながら、実施されることをお勧めします。

生前対策③ 生命保険の活用

生命保険の活用は、いろいろな意味で、利点があります。まず、節税の点では、生命保険金には、特別な非課税枠があります。次の金額に対して、相続税が非課税となります。

もし、法定相続人が3人の場合は、非課税となる金額は、1,500万円と、大きな金額です。

相続財産が不動産しかない場合には、納税資金に困ることになりますが、生命保険金があれば、それを納税資金にあてることができます。

また、生命保険金は、受取人の固有の財産であり、原則的には、遺産分割の対象になりませんので、現金を渡したい相続人に、確実に渡すことができます。

生前対策④ 資産の組み換え

資産の組み換えは、簡単にいうと、ある資産を、別の資産に変えることで、節税を図ることです。たとえば、1億円の現金がある場合に、この資金で、土地を購入します。すると、相続税を計算するうえでの、評価額は、8000万円程度まで下がります。

土地の価値は、時価ではなく、路線価と呼ばれる、時価の8割くらいの金額で評価されるからです。

さらに、この土地の上に自宅を建てて、被相続人の配偶者か、または、被相続人と同居していた相続人が相続すれば、土地の評価額は、1600万円まで下がります。小規模宅地等の特例に該当すると、土地の評価額が最大8割、減額されるからです。

自宅がすでにある場合は、土地と、賃貸用のアパートや、マンションを購入する方法もあります。すると、評価額は、5000万円程度まで下がることがあります。賃貸用の不動産は、特別な方法で評価しますので、時価よりもかなり低くなるのです。

さらに、あらかじめ、賃貸用の建物を相続人に贈与しておけば、家賃収入は相続人の財産になりますので、相続税を節税できます。

ただし、賃貸用の不動産は、あくまでもビジネスですので、借りる人がいないと、節税どころか、赤字になり、損をすることになりますので、注意が必要です。

資産の組み換えについては、土地活用や、会社を作る方法など、種類が多くあり、税金面でも複雑ですので、専門家にご相談されると良いでしょう。

生前対策⑤ 家族信託

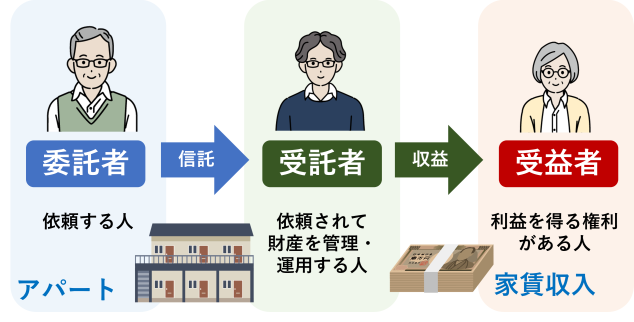

家族信託は、仕組みが複雑ですが、簡単に説明します。

「委託者」、つまり、依頼する人が、自分の財産(「信託財産」)、たとえば、賃貸アパートを、「受託者」に託します。受託者とは、依頼されて、そのアパートの運用や管理をする人です。そして、アパートの家賃収入は、「受益者」のものになります。

家族信託のメリットは、委託者が認知症になってしまっても、受託者が、引き続き、アパートの管理運用を行えることです。

ただ、家族信託は、信託契約書を公正証書にしたり、法務局で信託登記をしたりするなど、手続きが非常に複雑です。さらに、税制面でも慎重な判断が必要です。専門家にご相談のうえで行われることを、強くお勧めします。

3.生前対策については当事務所へご相談ください

今回は、生前対策の目的と、具体的な手段5つを紹介してきました。これ以外にも、様々な対策方法がありますし、それぞれのメリットや、デメリット、注意点もあります。

「自分の場合はどんな生前対策が有効だろうか」とお悩みの方は、専門家に相談し、自分独自の生前対策案を考えてみましょう。

どの生前対策も早ければ早いほど効果が期待できます。先延ばしにせずに行動に移してみましょう。

上原会計事務所では、様々な生前対策を、状況やご希望に沿ってご用意いたします。ぜひ一度、ご相談ください。