財務分析とは?5つの分析方法と指標

企業を成功に導く重要な鍵に「財務力」があります。財務力を測るためには、企業の決算書をもとに財務分析を行います。 様々…[続きを読む]

新宿の税理士法人|税理士・社労士・行政書士がワンストップで支援

目次

会社が成長する上で銀行などの金融機関から融資は必要不可欠です。融資を受けることで事業への設備投資を行い、事業の成長スピードを加速させることが可能です。しかし、銀行は誰にでも融資を行うわけではなく、合理的な方法により融資を行っていい会社かどうかを判断しています。

ここでは、銀行が融資を実行するかどうかの判断である、金融機関による会社の格付け(債務者区分)についてご紹介します。

銀行にとって「融資した資金を回収できるかどうか」を見極めることは最重要項目です。なぜなら、銀行は一般消費者や会社から預金を集め、それを原資として融資を行っているため、融資した資金を回収できなければ預金者の安全性を確保することができなくなってしまうからです。

「ちゃんと返済してくれる会社かどうか」を見極めるために会社の財務状況や過去の取引などからスコアを算定することを「格付け」(債務者区分)と言います。

銀行からすれば「たくさん借りてくれて、ちゃんと返してくれる会社に融資したい」ということが本音です。そのため、銀行の格付けは融資を受ける際、

などに影響を及ぼすことになります。

銀行は金融庁が管轄しており、金融庁は銀行などの金融機関の調査を行います。この金融庁検査の際に金融庁が使用する「金融検査マニュアル」というものがあります。2019年に公式には廃止になっていますが、銀行はこの金融検査マニュアルをもとに融資先を5つに分類して格付けを行っています。

| 格付け区分 | 会社の状況 |

|---|---|

| ①正常先 | 財務状態に特段の問題がなく、融資の返済も滞りなく行われている会社 |

| ②要注意先 | 業績が不調であり、財務状態が悪化しており融資の返済に短期の延滞がある会社 |

| ③破綻懸念先 | 会社が経営難に陥っており、融資の返済に長期の延滞がある会社 |

| ④実質破綻先 | 会社が深刻な経営難に陥っており、再建の見通しが立っていない会社 |

| ⑤破綻先 | 破産開始手続きを行っている会社 |

【参照】金融庁:金融検査マニュアル

金融庁の金融検査マニュアルでは、上記の5つの区分に分けていますが、それぞれの金融機関では、さらに細かい区分で格付けを行っています。

それらの区分は、たいていの場合、金融機関内の社内情報であるため公開はされていませんが、似たものとして「経営革新等支援機関推進協議会(※)」が実施している財務診断による格付けがあります。

(※)「中小企業経営力強化支援法」に基づく「経営革新等支援機関」に認定された会計事務所の活動をバックアップする民間団体

| 格付け区分 | 状況 | |

|---|---|---|

| ①正常先 | S | 財務状況が極めて良好 |

| A | 財務状況は良好で資金調達に不安が無い | |

| B | 財務状況に問題は無いと言える | |

| C | 財務状況に問題は無い水準だが、ランクアップは必要 | |

| ②要注意先 | D1 | 財務状況に課題があるものの金融機関によっては正常先に猶予している場合がある |

| D2 | 財務状況に問題があり、基本的にプロパー融資が難しくなる | |

| D3 | 基本的に要注意先となり、3年から5年で正常先に戻れるかが重要(無理ならばD4) | |

| D4 | 要管理先=不良債権となるギリギリの財務状況 改善が必達 新規融資は難しい | |

| ③破綻懸念先 | E | 不良債権扱いとなり、金融支援はリスケが前提 |

| ④実質破綻先 | F | 不良債権として整理対象 |

| ⑤破綻先 | G | 金融支援が難しい |

銀行からの融資を受けるためには、基本的には「①正常先」でなければなりません。

「①正常先」は4つのランクに分かれており、上位の格付けであるほど有利な条件で融資を受けることが可能です。S・Aランクを目指すことが、潰れない企業へつながります。

「②要注意先」も4つのランクに分かれており、D2以下だと銀行によるプロパー融資(信用保証協会の保証が付かない融資)が難しくなります。

D4以下だと、「要管理先」として認定され、基本的に新規融資が難しくなります。

融資した資金は全額回収できるとは限りません。そのため、銀行は融資残高に一定の率を乗じて、回収できない事態に備えて引当金を設定します。これを貸倒引当金と言います。金融検査マニュアルでは、先ほどご紹介した5つの格付けによって貸倒引当金の設定率が異なります。

| 格付け | 貸倒引当金の設定率 |

|---|---|

| ①正常先 | 0.1%~0.9% |

| ②要注意先 | 2%~20% |

| ③破綻懸念先 | 50%~70% |

| ④実質破綻先 | 100% |

| ⑤破綻先 |

格付けにより貸倒引当金の設定率が異なるため、銀行は融資先の格付けにとても慎重です。例えば、金利2%で融資している会社の格付けが下がり、5%の貸倒引当金の設定が必要になった場合、利息収益よりも貸倒引当金への繰入額が大きくなり、銀行の業績を圧迫する事態になってしまいます。

銀行にとって格付けはシビアな項目である一方、会社が格付け対策を行うことで有利な条件でスムーズに融資を受けることが可能です。

銀行が行う会社の格付けは「定量評価」「定性評価」「実態評価」の3つの指標を利用して行われます。まずは、この3つの指標の特徴を見ていきましょう。

定量評価とは、決算書などの財務指標を利用した評価方法です。銀行では会社から提出された決算書などを専用の格付けチェックソフトへ入力し、格付けスコアを算定します。スコアは、次の4つの指標をもとに計算され、各指標が占めるウエイトは銀行ごとに異なります。

安定性とは「会社が継続して事業を行える状況かどうか」「資金繰りに問題がないか」を表す指標です。安定性を構築する指標には、次のような指標があります。

| 自己資本比率 | 自己資本÷総資産×100(%) |

|---|---|

| 流動比率 | 流動資産÷流動負債×100(%) |

| 当座比率 | 当座資産÷流動負債×100(%) |

| 固定比率 | 固定資産÷自己資本×100(%) |

収益性とは「会社が収益を得る力」のことです。より少ない資本でどれくらい効率的に収益を生み出すことができるかを表す指標です。

| 総資本回転率(総資産回転率) | 売上高÷総資本(総資産) |

|---|---|

| 総資本利益率(総資産利益率)(ROA) | 当期純利益÷総資本(総資産)×100(%) |

| 営業利益率 | 営業利益÷売上高×100(%) |

| 経常利益率 | 経常利益÷売上高×100(%) |

成長性とは、会社の売上高や総資産がどのように変化しているかを表す指標です。事業がどのくらい伸びているのか、会社の規模がどのくらい大きくなっているのかを知ることができます。

| 売上高増加率 | (当期売上高-前期売上高)÷前期売上高×100(%) |

|---|---|

| 経常利益増加率 | (当期経常利益-前期経常利益)÷前期経常利益×100(%) |

融資の返済が十分できる資金力があるかどうかを判断するための指標です。

| インタレスト・カバレッジ・レシオ | (営業利益+受取利息+受取配当金)÷(支払利息+割引料) |

|---|---|

| 債務償還年数 | (借入金-運転資金)÷(税引後利益+減価償却費)(年) |

ここまで紹介した各指標の組み合わせにより、会社の格付けを決定します。

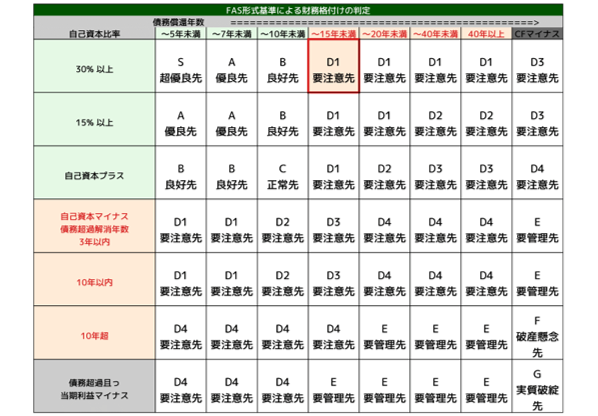

中でも、「自己資本比率」と「債務償還年数」の指標は重要であり、「経営革新等支援機関推進協議会(※)」の財務診断では、その組み合わせによって、次のように格付けしています。

財務分析の指標については、下記をご覧ください。

また、特に融資に関連する指標については、下記をご覧ください。

定量評価が決算書などの「数字で表すことができる評価」に対し、定性評価は「数字で表すことができない評価」です。定性評価では、会社の歴史や主たる事業の市場動向、市場シェア、競合会社、経営者の資質などで総合的に判断されます。数字にすることが難しいため、銀行の担当者の主観が入る評価方式でもあります。

一般的には都市銀行は数字で表すことができる定量評価による格付けスコアを重視しており、スコアの100%を定量評価で行っている銀行もあります。一方、地方銀行や信用金庫、信用組合などは定性評価を組み入れて格付けスコアを算出する傾向が強く「定量評価70%、定性評価30%」のような割合でスコアを算出する地方銀行もあります。

実態評価は定量評価と定性評価に反映されていない事項を加減する項目です。

例えば、多くの不良在庫を抱えている場合や売掛債権の中に回収が難しい不良債権が含まれている場合にはスコアを減点することになります。反対に経営者の個人資産が多額の場合はスコアに加点するなど、会社の経営にプラスになることやマイナスになることを評価する項目です。

銀行の格付けを改善するためには、定量評価と定性評価の2つの改善を考えていくことになります。

格付けの改善に一番効果的な方法は定量評価の改善です。つまり、会社の決算書(財務状況)を改善することが最も有効です。財務体質の強い会社になるためには次の3ステップが重要です。

銀行が格付けで行っている財務分析を自社で行ってみましょう。自社の財務状況のどこが悪いのか判断しなければ財務改善の対策を行うことができません。現状をしっかりと把握し、課題の把握を行いましょう。

財務分析で浮き彫りになった自社の課題を解決するための方法を検討しましょう。安定性が低いのであれば、不良在庫や不良債権の回収または処分を行いスリムな財務体質にすることが重要です。また、財務体質の改善を銀行に伝えることも忘れないようにしましょう。

今後の経営方針や財務改善方針を伝えることで積極的に融資を実行してもらえることもあり、融資により安定性が向上します。

一時的に財務体質を改善しても、その財務体質を維持しなければ意味がありません。将来の資金繰り表の作成を行い、資金繰り表をもとに経営判断を行いましょう。資金繰り表から行うキャッシュフロー経営を行うことにより財務体質を維持できる管理体制を整えることができます。

数字に表すことができない定性評価を改善するためには「銀行の担当者への情報開示」が必要です。自社の製品やサービスなどがどのように優れており、どのように市場へ影響を与えているのか理解してもらいましょう。担当者と良好な関係を構築することは定性評価の改善へとつながります。

また、銀行の担当者の主観だけでは融資担当者に説明することが難しい場合があります。そのため、銀行の担当者へ融資担当者に説明できる資料を渡しておくと効果的です。例えば、資金繰り表や経営戦略など、会社が財務改善に向けて努力していることをアピールできるものが良いでしょう。

今回、ご紹介しましたように、会社の格付けは銀行が勝手に付けているわけではなく、決算書や会社の状況を総合的に判断して行っている評価です。格付け評価を改善することで、会社の財務体質を改善することができ、銀行からも融資を得ることが可能です。

当会計事務所では会社の財務改善についてのご相談を承っています。まずは財務改善について検討してみてはいかがでしょうか。

当事務所は、税理士、社会保険労務士、行政書士、弁護士の専門家集団です。誠実、信頼を旨にプロとしてお客様に“安心”をお届けします。税務会計、顧問税理士、創業支援、融資・資金調達などについてはお気軽にお問い合わせください。

税理士法人 上原会計事務所

〒151-0051

東京都渋谷区千駄ヶ谷5-27-3

やまとビル7階

(新宿駅新南口より徒歩3分)

TEL:03-5315-0177

FAX:03-5315-0178