【2024年版】東京都の制度融資の紹介、制度融資のメリット

起業したばかりで資金繰りに不安がある場合や、新型コロナウイルスの影響で資金繰りが悪化し、まだ改善しない場合など、資金…[続きを読む]

新宿の税理士法人|税理士・社労士・行政書士がワンストップで支援

目次

企業経営にとって資金繰りは最重要課題です。月次試算表や決算書では利益が出ているケースであっても、仕入債務や借入金などに追われて資金が足りなくなり、黒字倒産する場合も少なくありません。

利益を追求することは営利企業にとって大事なことですが、売掛金などの売上債権の回収サイトと仕入債務の支払サイトを見直し、無理のない借入金の返済計画を立て、資金をショートさせないことが重要です。

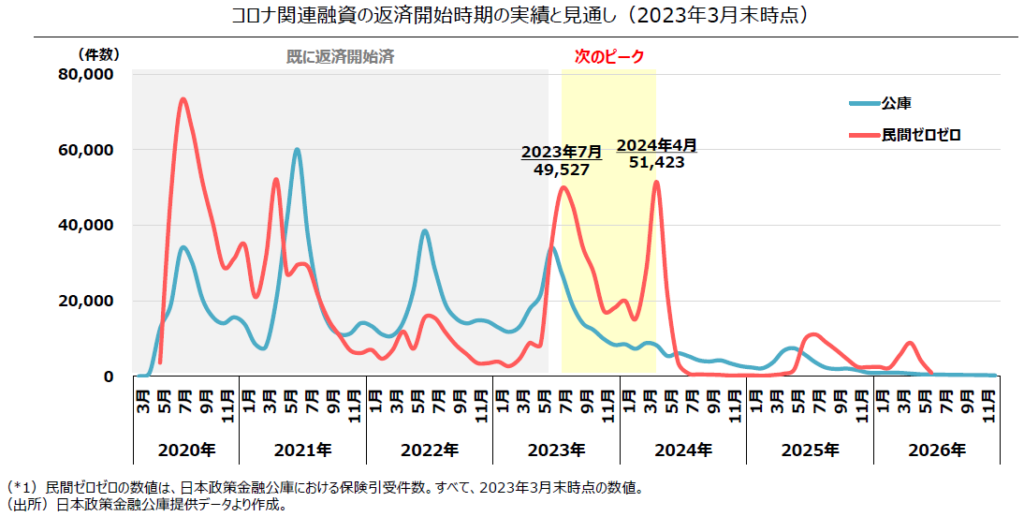

2020年から2021年にかけて、コロナ関連融資として、公庫・民間から実質無利子・無担保での融資(いわゆる「ゼロゼロ融資」)が行われ、その融資総額は2021年末に42兆円に達しました。ゼロゼロ融資により、多くの中小企業を支えてきましたが、その反面で返済能力を超える負債を抱える中小企業が急増しました。

日本政策金融公庫の「新型コロナウイルス感染症特別貸付(通称コロナ融資)」の元本の返済開始は、2021年にピークを迎えました。

また、民間のゼロゼロ融資の返済開始は2023年7月から2024年4月に集中しており、多くの中小企業の資金繰りを圧迫しています。

【引用】中小企業庁金融課:中小企業政策審議会金融小委員会(第10回)事務局説明資料(2023年6月29日)

資金繰りが悪化した場合にはどのような対処方法を行えばよいのでしょうか。

ここからは「資金繰りが苦しいときの3つの対処方法」

と「資金繰りが苦しいときに絶対にやってはいけないこと」をご紹介します。

「資金繰りが厳しいな」と感じたら、金融機関からの追加融資を検討する前に今すぐできることからやりましょう。一つ一つの効果は高くないかもしれませんが、継続して見直しを行うことで、資金繰りの悪化が起こりにくい財務体質に変化していきます。

資金繰りを良くするためには「回収は早く、支払いは遅く」することが鉄則です。売上債権の回収サイト(回収期間)を早くし、仕入債務の支払サイト(支払期間)を遅くすることで資金繰りが楽になります。

ただし、回収サイト・支払サイトともに取引先が関わることですので、慎重に交渉する必要があります。業界の平均的な回収サイト・支払サイトを把握し、平均よりも不利なサイトになっている場合はサイトの変更を依頼してみるといいでしょう。無理な変更依頼は今まで培った取引先との信用を失いかねませんので十分注意しましょう。

急遽資金が必要な場合には、手数料が発生しますが売上債権を買い取ってもらえるファクタリングを利用するのも1つの方法です。

経費の削減は会社の資金繰りに直結します。過去の帳簿を見直し、経費に無駄がないかをよく精査してみましょう。人件費についても「過度に高い役員報酬になっていないか」「業務の効率化を行い、残業代を見直すことはできないのか」など、見直しを行いましょう。

ただし、行き過ぎた人件費や福利厚生費の削減は、従業員の士気を下げる原因となってしまいますので慎重に行いましょう。

また、経費の中でも現金払いではなく、クレジットカードで支払うことができる経費については積極的に支払方法を変更しましょう。クレジットカードで支払いを行うことで、支払いを1か月ほど伸ばすことができ、資金繰りにとってプラスになります。

在庫をかかえすぎると資金繰りが悪化します。商品は購入代金支払い時にキャッシュアウトしますが、販売しなければ経費になりません。大量の在庫をかかえてしまうと、現金が少ないのに利益が出てしまうため、黒字倒産の原因になってしまいます。

適切な在庫管理を行い、過剰在庫を持たないことで、資金繰りを改善することができます。

事業に活用されていない土地や建物、機械などの遊休資産がある場合は売却を検討してみましょう。遊休資産には固定資産税などの維持コストが発生するものも多く、売却することで維持コストの削減を行い、売却で得た資金を借入金の返済に充てることで資金繰りを改善することができます。

続いて、資金調達方法を考えてみましょう。中小企業が行える資金調達方法は主に次の2つです。どちらの方法も申請や審査に時間がかかりますので、余裕をもって行いましょう。

金融機関などからの融資は、中小企業にとって最も身近な資金調達方法です。融資を検討する場合は、金融機関と地方公共団体が連携して行う「制度融資」や政府系金融機関である日本政策金融公庫が行う融資をチェックしましょう。

制度融資は、会社のある都道府県や市町村が金融機関と連携して行う融資です。一般的な銀行からの融資に比べて、低金利で長期間の借入れが可能です。また、自治体によっては保証料や利息の一部を補助してもらえる制度融資もあります。民間金融機関からの融資よりも融資実行までに時間がかかりますので、早めから準備を行いましょう。

日本政策金融公庫では、通常の融資のほか、一時的に業績が悪化している中小企業向けにセーフティネット貸付を行っています。

セーフティネット貸付には「経営環境変化対応資金」「金融環境変化対応資金」「取引企業倒産対応資金」が用意されていますので、自社にあった融資を検討してみましょう。

厚生労働省が行っている「キャリアアップ助成金」や経済産業省が行っている「小規模事業者持続化補助金」などの助成金や補助金に申請できるものがないか検討してみましょう。助成金や補助金は後払いになるため、現在の資金繰りを楽にすることはできませんが、今後の資金繰りに影響します。

支援金については、原則的に、売上が一定割合減少している等の要件を満たすことで受給が可能です。自社が、事業復活支援金などの要件に該当するかどうか確認してみましょう。

借入金の返済が厳しいと感じたら早めに借入先の金融機関に相談し、返済条件の変更を検討しましょう。

具体的には「月額返済額の減額」「返済期限の延長」を提案することになります。提案する際は、合理的な経営改善計画を作成し、金融機関が納得する資料を提出することで、融資のリスケを受け入れてもらえる可能性が格段にアップします。

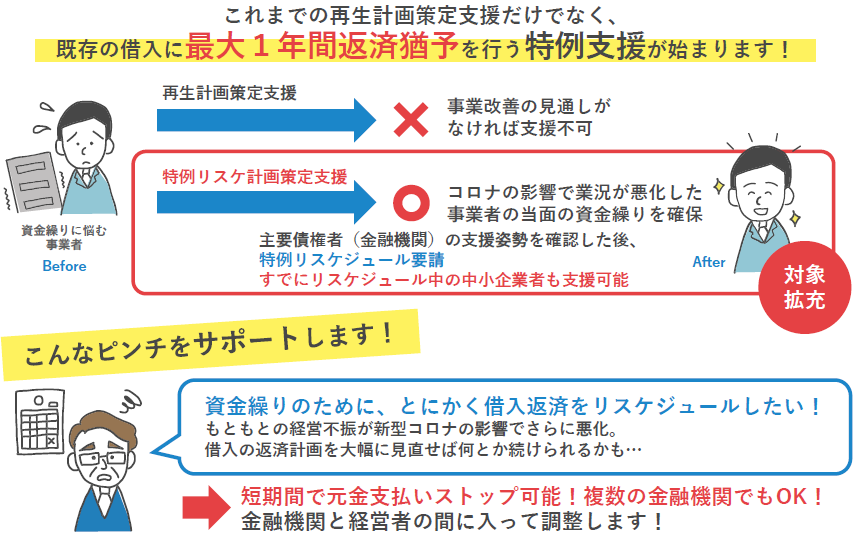

また、新型コロナウイルスの影響で資金繰りが苦しい場合には、再生支援協議会が会社と金融機関の間に入って調整を行う「新型コロナ特例リスケジュール」という制度があります。 この制度を利用することで、最大1年間返済猶予を受けることができます。

事業改善の見通しが立っていない場合であっても、専門家が特例リスケ計画策定を支援することで、特例を利用することが可能です。また、既に融資のリスケを行っている中小企業等も利用することができますので検討してみましょう。

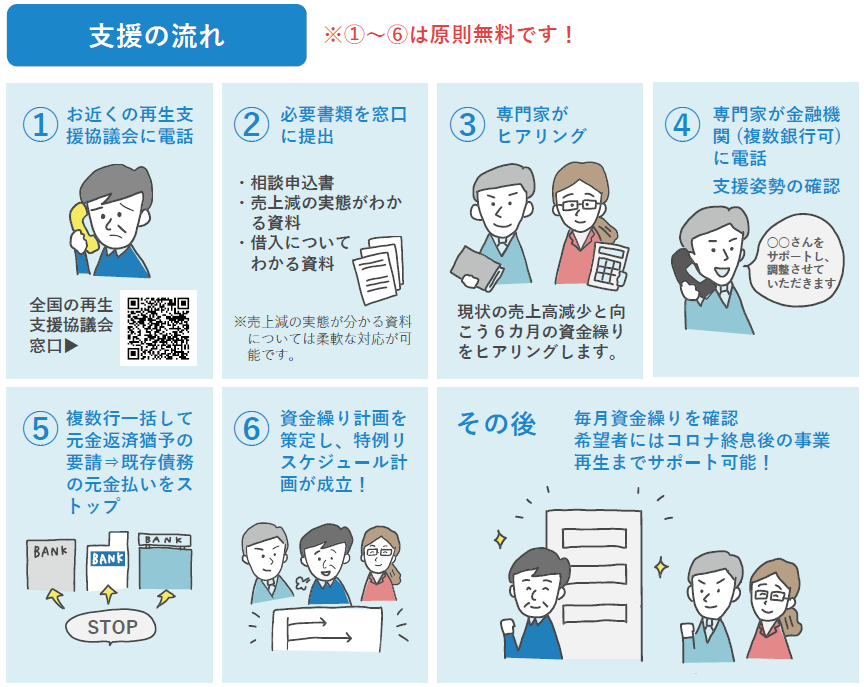

新型コロナ特例リスケジュール制度を利用するには、近くの再生支援協議会に連絡します。

売上が減少したことを示す資料などを提出すると、専門家が資金繰りの状況をヒアリングのうえ、金融機関に電話して支援する姿勢を伝えてくれます。そして、複数の金融機関に元金返済猶予の要請を行い、元金支払いを最大1年間ストップします。その後、専門家のサポートを受けながら、資金繰り計画を策定し、実行していきます。

コロナ融資の返済が厳しい場合、借り換え制度を利用する方法もあります。

日本政策金融公庫のコロナ融資を受けている場合は、「公庫融資借換特例制度」を利用可能です。既存の融資と借り換えと同時に新規の融資を受けます。

民間の金融機関からゼロゼロ融資を受けている場合は、「コロナ借換保証」制度を利用できます。保証限度額は1億円、保証期間は10年以内(据置期間5年以内)、保証料は0.2%等です。ただし、次の要件があります。

今のところ、取扱期間は、2024年3月31日までです。

資金繰りが苦しいときにその場しのぎの対策を行ってしまうと、さらに資金繰りが悪化し、立て直すことができなくなってしまうことがあります。資金繰りが苦しくても次のようなことは絶対に避けましょう。

街金融や商工ローンの金利は、銀行の金利の数倍から十数倍と高金利です。その場しのぎで借りた借入金が返済できず、雪だるま式に借入残高が膨れ上がってしまうこともあります。また、一度街金融や商工ローンに手を出してしまうと、金融機関からの信用を失うこともあります。

商工ローンについては、かつては法外な金利が課せられたこともありましたが、平成22年に改正利息制限法が施行されてからは、金利の上限が設定されました。100万円以上の借入では上限金利は15%ですが、実際は上限での金利となることが多く、通常の金融機関の融資と比較して金利が高いことに変わりはありません。

街金融や商工ローンは「銀行から融資を受けられない会社が借りるところ」という認識が強いため、経営が危ない会社だと判断されてしまうおそれがあります。

税金や社会保険料は、事業に直接的な影響を与えないため、資金繰りが苦しいときには支払いを後回しにしてしまいがちです。滞納を放置していると延滞税が記載された督促状が届くようになります。督促状がきても放置している場合には、会社の財産を差し押さえられる危険性があります。

数ある税金の中でも、源泉所得税と消費税については財産差し押さえに発展する可能性が高くなります。なぜなら、この2つの税金は「預り金」としての性格があるためです。源泉所得税は従業員からの預り金、消費税は消費者からの預り金です。源泉所得税と消費税の滞納は、預かったお金を使い込んでいるということになりますので、優先的に支払うようにしましょう。

税金や社会保険料の滞納は会社の信用を下げ、金融機関からの融資審査にも悪影響を及ぼします。税金や社会保険料の延滞は会社にとって大きなリスクになりますので、納税や支払いが難しい場合には税務署や年金事務所に相談し、支払う意思をきちんと伝えましょう。督促状の無視は絶対に避けましょう。

資金繰りが苦しいときの対処方法を大まかに3つ紹介しました。

短期的には、売掛金の回収や経費削減など、今すぐできることをやり、中長期的には、制度融資や日本政策金融公庫の融資で資金を調達します。返済をしている融資がある場合には、融資のリスケも検討してみましょう。

しかし、資金繰りが苦しいと、どこから手をつけていいか迷ってしまうこともあるかもしれません。当事務所では、長年にわたり中小企業の経営者様に寄り添って参りましたので、資金繰りに関するアドバイスも可能です。必要であれば資金繰り計画を作成するお手伝いも致します。

資金繰りにお困りの場合は、お気軽にご相談ください。

当事務所は、税理士、社会保険労務士、行政書士、弁護士の専門家集団です。誠実、信頼を旨にプロとしてお客様に“安心”をお届けします。税務会計、顧問税理士、創業支援、融資・資金調達などについてはお気軽にお問い合わせください。

税理士法人 上原会計事務所

〒151-0051

東京都渋谷区千駄ヶ谷5-27-3

やまとビル7階

(新宿駅新南口より徒歩3分)

TEL:03-5315-0177

FAX:03-5315-0178