目次

起業するためには、多かれ少なかれ「創業資金」が必ず必要です。「十分な資金がないけど起業したい」という方は、創業融資を利用してみてはいかがでしょうか。

起業するにあたって資金に余裕がある方についても起業後2年後、3年後の資金調達は実績で判断されるため難しくなります。そのため、実績の審査がない起業時に融資を受ける選択肢も資金調達の有効な方法です。

ここでは、2023年現在で利用できる「起業・創業で受けられる融資」をご紹介します。

1.創業・起業融資の種類

起業時に利用できる融資には、銀行などの民間の金融機関からの融資と日本政策金融公庫などの公的機関からの融資の二種類があります。

しかし、実績も信用もない起業したばかりの会社に融資を実行する民間の金融機関はなかなかありません。創業時の資金調達は、融資のハードルが高い民間の金融機関よりも公的機関からの融資を検討した方がいいでしょう。

1-1.日本政策金融公庫の融資制度の特徴

代表的な企業融資には「日本政策金融公庫の融資制度」があります。日本政策金融公庫は国策として企業の成長を後押しする役割があるため、起業時の融資に積極的です。また、日本政策金融公庫には、無担保無保証で最大3,000万円までの融資を行う「新創業融資制度」があり、起業する方への大きな助けになります。

ただし、次にご紹介する「地方自治体の制度融資」よりも金利が高くなる場合が多いため、よく検討する必要があります。

1-2.地方自治体の制度融資の特徴

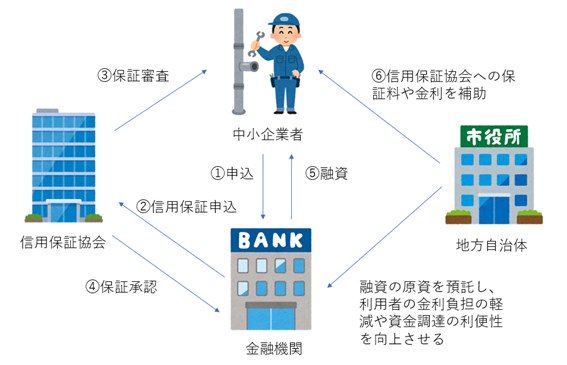

地方自治体の制度融資とは、県や市などの各地方自治体が中心となり金融機関と信用保証協会が連携して行う融資制度です。信用保証協会からの保証があるため、金融機関が融資を実行しやすく、審査が通りやすいというメリットがあります。また、元金の返済がなく利子だけの返済を行う措置期間が1年ほど設定されていることが多いため、起業したての経営者にとって有利な制度です。

ただし、連帯保証人が必要なケースがあったり、融資が実行されるまでに時間がかかったりするデメリットもあります。

2.日本政策金融公庫の融資制度

日本政策金融公庫には、新企業育成貸付として6つの制度があります。

2-1.新創業融資制度

新たに起業する方や起業間もない方に対しての融資制度です。原則的に担保と保証人が必要ないため、起業される方から最も支持を集めている融資制度です。新創業融資制度の大きな特徴は「新創業融資制度単体で申し込みできない」ところです。

これからご紹介する他の融資制度と組み合わせて利用することにより、担保と保証人なしで融資を得ることができます。イメージとしてはオプションのような使い方ができる制度と言えるでしょう。

| 対象者 | 以下、すべての要件に該当する人 ・新たに起業する人、事業開始後の税務申告(確定申告)を2期終えていない人 ・創業資金総額の10分の1以上の自己資金が確認できること (新たに起業する人、事業開始後の税務申告を1期終えていない人) |

|---|---|

| 資金の使途 | 設備投資および運転資金 |

| 融資限度額 | 3,000万円(運転資金は1,500万円) |

| 返済期間 | 返済期間は組み合わせた他の融資制度に準じます |

| 金利 | 基準金利(令和5年2月現在2.33~3.45%) ※借入期間が7年以上になるときは、利率が上昇する場合があります。 また、要件によっては基準金利より低金利の特別利率が用意されています。 |

新創業融資制度に組み合わせる融資制度は、これからご紹介する融資制度になります。融資制度の要件が似ている「新規開業資金」と組み合わせて利用することが一般的ですが、「女性、若者/シニア起業家支援資金」や「再挑戦支援資金(再チャレンジ支援融資)」の要件を満たしている場合は、これらの融資制度と組み合わせた方が低金利になるためおすすめです。

2-2.新規開業資金

起業後7年以内の方に対する融資制度です。融資を受けるための要件が厳しくないため、多くの方が利用できます。

| 対象者 | 以下、すべての要件に該当する人 ・新たに起業する人、起業後7年以内の人 |

|---|---|

| 資金の使途 | 設備投資および運転資金 |

| 融資限度額 | 7,200万円(運転資金は4,800万円) |

| 返済期間 | ・設備投資については20年以内(据置期間2年以内) ・運転資金については7年以内(据置期間2年以内) |

| 金利 | 基準金利(令和5年2月現在2.03~3.15%) ※低金利の特別利率の他、起業後の利益率や雇用に関する目標を達成することによって 利率を0.2%引き下げる「創業後目標達成型金利」が利用できます。 |

2-3.女性、若者/シニア起業家支援資金

女性(全年齢)の方、35歳未満の方、55歳以上の方が起業する場合で、起業後7年以内の方が利用できる融資制度です。新規開業資金よりも低金利に設定されているため、要件に当てはまる方は新規開業資金よりも女性、若者/シニア起業家支援資金で申し込みする方が有利になります。

| 対象者 | ・新たに起業する人で ・起業後7年以内の人で女性(全年齢)の方、または、35歳未満の方、55歳以上の方 |

|---|---|

| 資金の使途 | 設備投資および運転資金 |

| 融資限度額 | 7,200万円(運転資金は4,800万円) |

| 返済期間 | ・設備投資については20年以内(据置期間2年以内) ・運転資金については7年以内(据置期間2年以内) |

| 金利 | 特別利率A(令和5年2月現在で担保不要の場合は1.63~2.75%) ※低金利の特別利率の他、「創業後目標達成型金利」が利用できます。 |

2-4.再挑戦支援資金(再チャレンジ支援融資)

一度事業に失敗した方がもう一度起業にチャレンジするための融資制度です。一般的に自己破産した方や廃業経験者の方への金融機関融資は審査が厳しく、なかなか融資を得ることができません。再挑戦支援資金(再チャレンジ支援融資)では、失敗から何を得て、どのように改善していくかをアピールすることで融資のチャンスが得られる制度です。

| 対象者 | 全ての要件に該当する人 ・新たに起業する人、起業後7年以内の人 ・廃業の経験がある人が経営する法人であること ・廃業時の負債が新事業へ影響を与えない程度に整理されていること ・廃業の理由がやむ得ないものであること |

|---|---|

| 資金の使途 | 設備投資および運転資金 |

| 融資限度額 | 7,200万円(運転資金は4,800万円) |

| 返済期間 | ・設備投資については20年以内(据置期間2年以内) ・運転資金については7年以内(据置期間2年以内) |

| 金利 | 基準金利(令和5年2月現在2.03~3.15%) ※借入期間が7年以上になるときは、利率が上昇する場合があります。 また、要件によって基準金利より低金利の特別利率が用意されています。 |

2-5.新事業活動促進資金

中小企業が経営の多角化や事業転換のために新事業に乗り出す際に利用できる融資制度です。原則的に第三者機関より承認・認定を受けた方が対象になります。また、新事業により付加価値額の増加が見込まれることや、新事業に関わる技術やノウハウに新規性が見られることなどの要件があります。

| 対象者 | 全ての要件に該当する人 ・「経営革新計画」(※)や「農商工等連携事業計画」などの承認・認定を受けている方 ・中小企業等経営強化法に基づく中小企業等の経営強化に関する基本方針に 定める新たな取り組みを行い、2年間で4%以上の付加価値額の伸び率が見込まれる方 ・技術・ノウハウ等に新規性がみられる方 |

|---|---|

| 資金の使途 | 設備投資および運転資金 |

| 融資限度額 | 7,200万円(運転資金は4,800万円) |

| 返済期間 | ・設備投資については20年以内(据置期間2年以内) ・運転資金については7年以内(据置期間2年以内) |

| 金利 | 革新計画や事業計画を承認・認定した機関により金利が異なります。 経営革新計画であれば特別利率Bとなります。 (令和5年2月現在で担保不要の場合は1.38~2.50%) |

2-6.中小企業経営力強化資金

認定支援機関の指導及び助言を受けることで利用できる融資制度です。経営革新や新事業分野の開拓を行う方が認定支援機関に相談することが要件となります。

| 対象者 | 全ての要件に該当する人 ・経営革新または異分野の中小企業と連携した新事業分野の開拓等により、 市場の創出・開拓を行おうとする方で、自ら事業計画の策定を行い、 中小企業等経営強化法に定める認定経営革新等支援機関による指導および助言を受けている方 ・「中小企業の会計に関する基本要領」または「中小企業の会計に関する指針」を 適用している方または適用する予定である方で事業計画書を策定する方 |

|---|---|

| 資金の使途 | 設備投資および運転資金 |

| 融資限度額 | 7,200万円(運転資金は4,800万円) |

| 返済期間 | ・設備投資については20年以内(据置期間2年以内) ・運転資金については7年以内(据置期間2年以内) |

| 金利 | 特別利率A(令和5年2月現在で担保不要の場合は1.63~2.75%) |

参考までに、当会計事務所は認定支援機関です。お気軽にご相談ください。

3.地方自治体の制度融資

地方自治体では、日本政策金融公庫と異なる融資を提供している県や市区町村があります。これらの融資を「制度融資」と言います。制度融資は地方自治体が中心となり、信用保証協会と民間の金融機関が連携して融資が実行されます。各機関の役割は次のようになります。

金利や借入期間、信用保証料の補助などは各自治体によって異なります。一例として、東京都新宿区が行っている創業資金融資では、最大2,000万円が貸付限度額、借入期間は最大で7年になっており、金利の2/3を新宿区が補助しています。詳細は、お住いの地方自治体へご確認ください。

4.東京都の女性・若者・シニア創業サポート事業

東京都には日本政策金融公庫の「女性、若者/シニア起業家支援資金」と似た制度がありますのでご紹介します。

| 概要 | 女性(全年齢)の方、39歳以下の方、55歳以上の方で、 創業の計画がある又は創業後5年未満の場合に対象になる創業支援プログラムです。 信用金庫・信用組合から低金利・無担保で融資を受けることができるほか、 専門家から事業計画についてのアドバイスなどの支援を受けることができます。 |

|---|---|

| 資金の使途 | 設備投資および運転資金 |

| 融資限度額 | 1,500万円(運転資金は750万円) |

| 返済期間 | 10年以内(据置期間3年以内) |

| 金利 | 固定金利1%以下 |

まとめ

今回は「起業・創業で受けられる融資」についてご紹介しました。

日本政策金融公庫での融資を検討される場合は、担保と保証人が必要ない新創業融資制度が利用可能なのかを確認し、可能な場合は他の融資制度との組み合わせについて考えてみるといいでしょう。また、お住いの自治体によって有利な創業融資制度がないか確認してみましょう。

当会計事務所では、起業・創業融資についてのご相談を承っております。融資申請に実績のある当会計事務所までご相談いただければ、豊富なアドバイスでサポートいたします。お気軽にご相談ください。